Các nỗ lực của Việt Nam gần đây nhằm thúc đẩy quá trình giải quyết nợ xấu giúp cải thiện chất lượng tài sản của các ngân hàng. Tuy nhiên quá trình thực hiện sẽ gặp nhiều thách thức trong ngắn hạn, tổ chức xếp hạng tín nhiệm Fitch Ratings nhận định.

Fitch Ratings viết:

Nghị quyết 42 có hiệu lực từ tháng trước đã loại bỏ một số trở ngại pháp lý trong quá trình xử lý các khoản vay của ngân hàng. Các ngân hàng có thể xử lý tài sản đảm bảo dễ dàng hơn một khi các khoản vay có vấn đề.

Ngoài ra cũng có các quy định về hoạt động mua bán nợ trên thị trường thứ cấp. Đặc biệt các nhà đầu tư nước ngoài có thể tham gia vào thị trường này mà không cần giấy phép kinh doanh mua/bán nợ.

Việt Nam cũng nỗ lực thu hút các nhà đầu tư nước ngoài tham gia vào quá trình xử lý nợ xấu trong nước.

Tuy vậy, việc bán nợ cho các tổ chức nước ngoài vẫn còn những vướng mắc, trong đó có việc quy định quyền sở hữu bất động sản. Điều này có thể cản trợ quá trình giải quyết nợ xấu khi mà một tỷ lệ lớn nợ xấu hiện này được đảm bảo bằng tài sản là bất động sản.

Một cơ chế giải quyết nợ xấu có hiệu quả hơn trong dài hạn sẽ giúp cải thiện chất lượng tài sản của các ngân hàng và ảnh hưởng đến hiệu quả kinh doanh của họ.

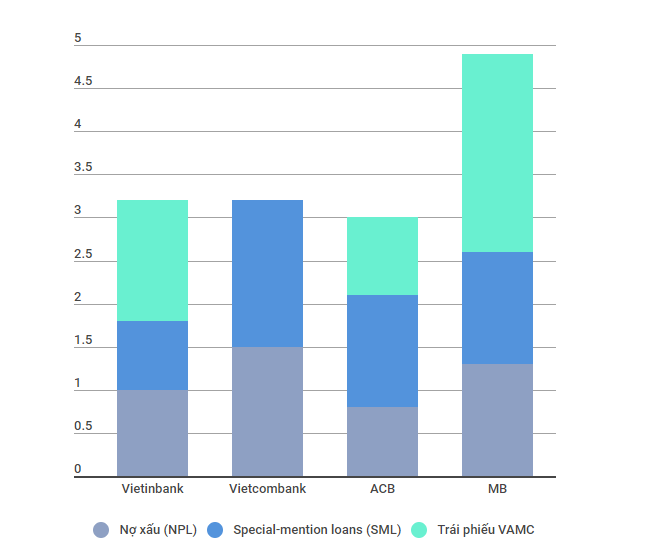

Nợ xấu cuối năm 2016 một số ngân hàng theo tính toán của Fitch Ratings.

Nợ xấu cuối năm 2016 một số ngân hàng theo tính toán của Fitch Ratings. Cuối tháng 3 năm 2017, tỷ lệ nợ xấu theo báo cáo của các ngân hàng là 2,55%, không tính các khoản nợ đã được các ngân hàng bán cho Công ty quản lý tài sản (VAMC). Trong khi Ngân hàng Nhà nước quy định tỷ lệ nợ xấu tối đa là 3%.

Tỷ lệ nợ xấu thực tế của các ngân hàng sẽ cao hơn con số công bố nếu tính cả các khoản nợ đã bán VAMC.

Theo Fitch, việc giải quyết nợ nhanh hơn cũng giúp các ngân hàng giảm bớt gánh nặng chi phí vốn. Điều này sẽ giúp các ngân hàng tiếp cận gần hơn với việc áp dụng hệ thống Basel II vào năm 2020.

Các ngân hàng hiện tại đều đáp ứng được yêu cầu về tỷ lệ an toàn vốn tối thiểu (CAR), nhưng dựa trên tỷ lệ nợ xấu báo cáo. IMF dự báo rằng nếu áp dụng đầy đủ các tiêu chuẩn Basel II, hệ số CAR của các ngân hàng sẽ giảm 200 đến 400 điểm phần trăm.

Ngân hàng Nhà nước định hướng tăng trưởng tín dụng trong năm 2017 từ 17% đến 18% và được yêu cầu phần đấu tăng lên 21% nhằm hỗ trợ tăng trưởng kinh tế đạt mục tiêu 6,7%.

Trong khi nửa đầu năm Việt Nam chỉ tăng trưởng 5,9%, thấp hơn mục tiêu đặt ra. Còn tín dụng tính đến tháng 8 mới tăng 11,5% theo Cơ quan Giám sát tài chính Quốc gia.

Hồi tháng 7, Ngân hành Nhà nước đã thực hiện một đợt cắt giảm lãi suất điều hành để thúc đẩy tăng trưởng kinh tế.

Các vấn đề chất lượng tài sản hiện tại có thể được bắt nguồn từ tăng trưởng tín dụng nhanh và tiêu chuẩn cho vay thấp trong những năm 2000. Các vấn đề rủi ro tín dụng bị đẩy lên cao vào giai đoạn 2011 – 2013 và gây ra các căng thẳng đáng kể trên thị trường tài chính.

Do đó, một giai đoạn tăng trưởng tín dụng nhanh khác để đạt các mục tiêu GDP có thể gây ra làn sóng vỡ nợ