Một báo cáo của Ủy ban Giám sát tài chính Quốc gia cho biết, năm 2018, các tổ chức tín dụng đã xử lý số nợ xấu tăng 30% so với năm 2017. Trong đó, gần 60% được xử lý bằng nguồn dự phòng của các tổ chức tín dụng.

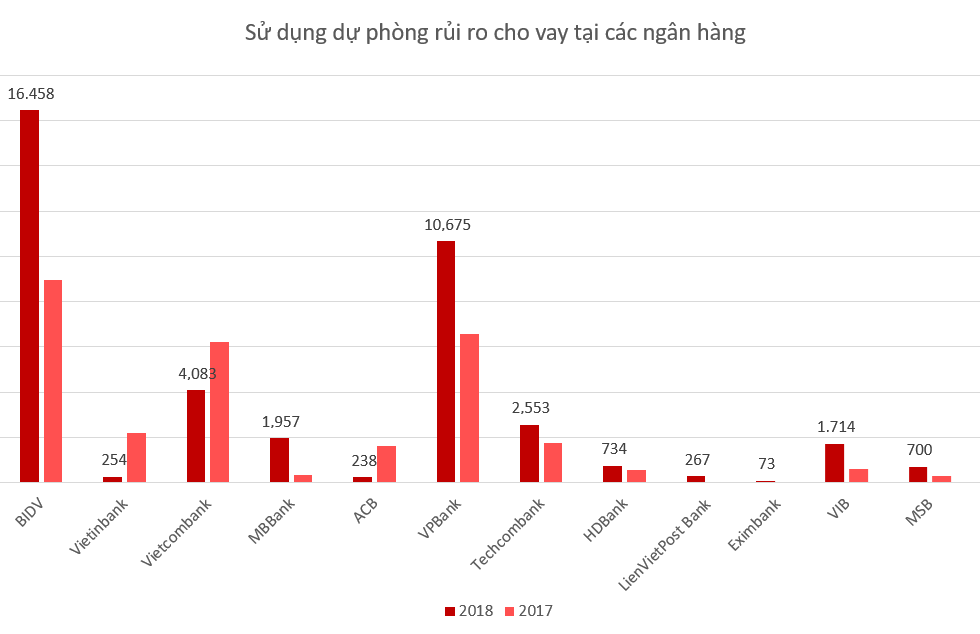

Mặc dù nhiều ngân hàng chưa công bố chi tiết con số dự phòng đã được sử dụng nhưng dữ liệu tài chính từ gần 20 ngân hàng cho thấy, trong năm 2018 các ngân hàng đã sử dụng hơn 40 nghìn tỷ đồng trong quỹ dự phòng cho vay khách hàng để xử lý nợ xấu.

Trong hoạt động này, BIDV là nhà băng xóa nợ mạnh nhất với hơn 16.458 tỷ đồng, tăng 84% so với năm trước. Đây được cho là động thái làm lành mạnh tình hình tài chính của ngân hàng trước khi bán cổ phần cho đối tác chiến lược là KEB Hana Bank.

Hiện BIDV còn hơn 16 nghìn tỷ đồng nợ xấu trong danh mục cho vay và khoảng 18 nghìn tỷ đồng nợ xấu đã bán cho VAMC. Trong năm 2019 và 2020, BIDV có thể sẽ tiếp tục tăng tốc sử dụng dự phòng để xóa nợ xấu nhằm cải thiện chất lượng tài sản của ngân hàng.

Đơn vị: Tỷ đồng

Đơn vị: Tỷ đồngVPBank là ngân hàng có tỷ lệ nợ xấu đã xóa trên quy mô cho vay bình quân cao nhất hệ thống ngân hàng. Cụ thể, VPBank đã sử dụng 10.675 tỷ đồng dự phòng, tăng 63% so với năm 2017. Với tồng giá trị danh mục cho vay tăng từ 182 nghìn tỷ lên 221 nghìn tỷ trong năm ngoái, quy mô nợ xấu được xóa của ngân hàng tương đương khoảng 5,3% dư nợ bình quân.

So với các ngân hàng có cùng quy mô tài sản và quy mô cho vay, giá trị nợ xấu được xóa của VPBank cao hơn nhiều lần. Tại ACB, ngân hàng này chỉ xóa nợ 238 tỷ đồng trong năm ngoái, còn MBB con số này là 1.957 tỷ đồng.

Nguyên nhân VPBank có số nợ xấu cao và phải sử dụng hơn 10 nghìn tỷ đồng dự phòng để xử lý đến từ công ty cho vay tiêu dùng FE Credit của ngân hàng này. Nếu tính riêng tại ngân hàng mẹ, quy mô nợ xấu được xóa chỉ là 3.241 tỷ đồng, chiếm khoảng 30%.

Đây cũng là ngân hàng có tỷ lệ nợ xấu nội bảng cao nhất trong số các ngân hàng ở nhóm dù xét riêng tại ngân hàng mẹ (2,7%) hay hợp nhất thêm nợ xấu của công ty tài chính tiêu dùng (3,5%, tương đương hơn 7.600 tỷ đồng). Hiện ngân hàng đang dự phòng 3.566 tỷ đồng cho danh mục cho vay khách hàng.

Bên cạnh đó, VIB cũng là ngân hàng gây chú ý với việc tăng mạnh quy mô nợ xấu được xử lý bằng nguồn dự phòng rủi ro cho vay khách hàng trong năm ngoái. Cụ thể ngân hàng đã sử dụng 1.714 tỷ đồng, tăng gần gấp 3 lần so với năm 2017.

Điều này diễn ra sau khi VIB đã tăng trưởng cho vay 20% trong năm 2018 và hiện ngân hàng đang có quy mô nợ xấu khoảng 2.300 tỷ đồng và đang được dự phòng gần 900 tỷ đồng.

Techcombank, một ngân hàng không tăng trưởng quy mô cho vay khách hàng trong năm ngoái và duy trì tỷ lệ nợ xấu khoảng 1,5% cũng đã xóa nợ lên đến 2.553 tỷ đồng. Năm 2017, ngân hàng này xóa nợ 1.748 tỷ đồng.

Trong số các ngân hàng giảm quy mô nợ bị xóa đáng chú ý nhất là ACB. Năm ngoái, ngân hàng chỉ xóa nợ 238 tỷ đồng. Trước đó, năm 2017, ACB tuyên bố đã dự phòng đầy đủ cho số dư các khoản phải thu từ nhóm 6 công ty liên quan đến một cá nhân nguyên là lãn đạo ngân hàng này. Trong 5 năm, từ 2013 đến 2017, ACB đã xóa nợ tổng cộng hơn 3.500 tỷ đồng.

Vietcombank, ngân hàng đạt lợi nhuận cao nhất hệ thống, đã giảm quy mô nợ xấu được xử lý bằng dự phòng cho vay khách hàng trong năm 2018 xuống 4.083 tỷ đồng, so với 6.212 tỷ đồng năm 2017.

Trong khi đó, Vietinbank dù cũng giảm mạnh quy mô sử dụng dự phòng cho vay (từ 2.210 tỷ đồng năm 2017 xuống 254 tỷ đồng năm 2018) nhưng ngân hàng đã phải ghi nhận một khoản chi phí tín dụng khổng lồ trong quý cuối năm dẫn đến thua lỗ.

Ngân hàng giải thích việc áp dụng các chuẩn mực khắt khe hơn trong việc phân loại tín dụng đã dẫn đến việc thay đổi nhóm nợ của một số khoản vay và làm giảm khoản lãi phải thu cũng như lợi nhuận của ngân hàng.

Trên thực tế, danh mục cho vay của các ngân hàng chưa phản ánh đầy đủ quy mô tín dụng của các ngân hàng cung cấp cho khách hàng. Ở một số ngân hàng như Techcombank, dù không tăng trưởng cho vay nhưng đầu tư trái phiếu của ngân hàng tăng mạnh trong năm 2018. Do đó, việc sử dụng dự phòng rủi ro cho vay khách hàng cũng chưa phản ánh đầy đủ việc xóa nợ của các ngân hàng.

Ngoài ra, ở một số ngân hàng đang trong đề án tái cơ cấu như Sacombank, việc trích lập và sử dụng dự phòng được cho phép thực hiện theo năng lực tài chính của ngân hàng. Do đó, quy mô các khoản nợ xấu được xóa có thể không phản ánh đầy đủ chất lượng danh mục cho vay khách hàng của ngân hàng.