- Hoàng Hường -

Lạm phát ở Mỹ đang ở trạng thái mất kiểm soát. Và để đưa được lạm phát về con số mục tiêu, FED có thể sẽ phải đánh đổi bằng một nền kinh tế suy thoái. Tin xấu hơn đó là, nếu một đợt suy thoái thực sự xảy ra, FED sẽ không còn đủ công cụ để chống lại nó.

Tình huống tiến thoái lưỡng nan này đã ảnh hưởng nặng nề đến uy tín của FED. Trong tình hình đó, công chúng Mỹ có quyền đặt ra một câu hỏi hoàn toàn hợp lý đó là: Tại sao FED có thể để cho lạm phát tăng lên đến mức 9% nhưng vẫn không thể bảo đảm được tỷ lệ việc làm?

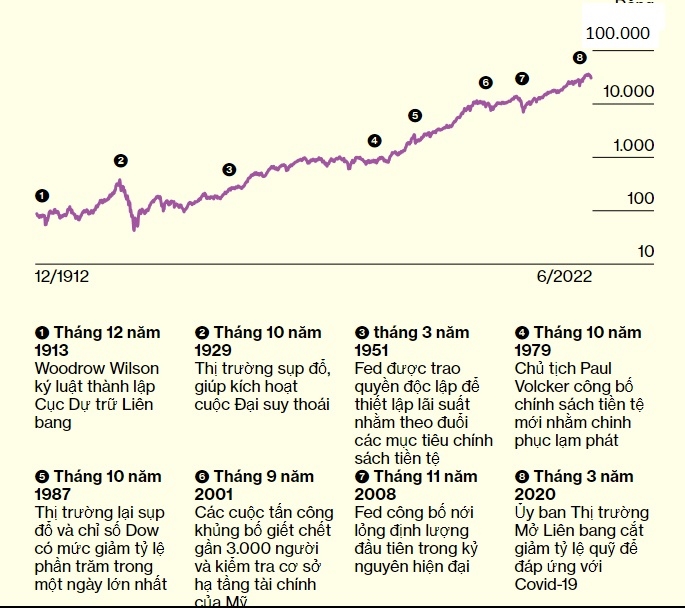

Vào những năm 1930 và 1970, FED đã gặp phải những thất bại trong điều hành chính sách và nền kinh tế Mỹ đã đi chệch hướng. Những kinh nghiệm này chứng minh rằng, nếu không có một ngân hàng trung ương làm việc hiệu quả, nền kinh tế sẽ bị ảnh hưởng nghiêm trọng. Tuy vậy, những kinh nghiệm này cho chúng ta một lý do để hy vọng: Kể từ khi thành lập hơn một thế kỷ trước cho đến hiện tại, FED đã mắc nhiều sai lầm, đôi khi là những sai lầm tai hại, nhưng FED đã biết học hỏi từ những sai lầm và thích nghi với các mô hình hoạt động mới. Giờ đây, trước đợt suy thoái nghiêm trọng này, FED phải làm như vậy một lần nữa.

Thứ nhất, điều đó có nghĩa là FED cần phải đưa lạm phát vào tầm kiểm soát, đồng thời hạn chế mọi tác động của suy thoái đối với nền kinh tế. Tiếp theo, FED phải hợp tác với Quốc hội và Bộ Ngân khố Hoa Kỳ để đưa ra những chính sách sao cho khi kiềm chế được lạm phát, nền kinh tế Hoa Kỳ sẽ không xảy ra một cuộc khủng hoảng nghiêm trọng, và nếu suy thoái xảy ra thì sẽ không gây ra hậu quả quá nghiêm trọng. Chống lạm phát không phải là một môn thể thao đồng đội. Nhưng đẩy lùi suy thoái là một quá trình như thế.

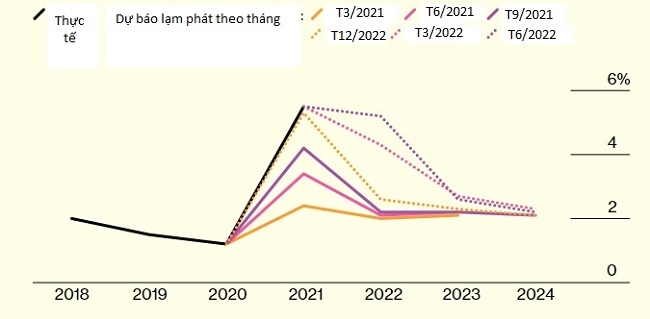

Lạm phát ở Mỹ (được đo bằng Chỉ số Giá Chi tiêu tiêu dùng cá nhân (PCE)) đã cao xấp xỉ 7% vào tháng 6/2022. Con số này cao hơn gấp ba lần so với mức lạm phát mục tiêu 2% của ngân hàng trung ương. Giá cả tất cả mọi thứ, từ xăng dầu đến hàng tạp hóa đã tăng với tốc độ chóng mặt trong 12 tháng qua. Bloomberg Economics đã tính toán rằng, trong năm 2022, trung bình một hộ gia đình ở Mỹ sẽ phải chịu mức thuế lạm phát hơn 5.200 USD. (Thuế lạm phát là khoản tiền mà người dân phải chi trả khi chính phủ in thêm tiền giấy và đúc thêm tiền xu. Đây là khoản thuế của người dân, đồng thời cũng là khoản ngân sách thu được do chi phí phát hành tiền của NHTW gần như bằng 0 trong khi các ngân hàng thương mại phải trả một mức lãi suất nhất định để tiếp cận cung tiền mới.)

Dự báo của FED về lạm phát

Ngoài ra, tốc độ tăng trưởng của nền kinh tế đang bị đình trệ. Mong muốn của Fed là làm sao để có thể đảm bảo được đồng thời cả hai mục tiêu không tưởng: giảm lạm phát mà không làm sụp đổ nền kinh tế.

Tuy nhiên, bằng bất cứ giá nào, FED không nên cho phép để tâm lý lạm phát lên ngôi (tâm lý học lạm phát là một hiện tượng tâm lý xảy ra trong thời kỳ lạm phát, khiến người tiêu dùng chi tiêu với tốc độ nhanh hơn so với tốc độ gia tăng của giá cả), cho phép việc tăng lương hay tăng giá cả ở mức quá cao trở thành một lời tiên tri tự ứng nghiệm. Nếu không, điều này có thể dẫn đến một tình trạng thậm chí còn tệ hại hơn: đình lạm (hiện tượng nền kinh tế đình đốn trong khi lạm phát cao).

Vào những năm 1970, Chủ tịch Fed, ông Arthur Burns đã để cho lạm phát tăng quá cao trong thời gian quá dài, dẫn đến trường hợp kinh điển là đình lạm. Năm 1979, một năm sau khi từ chức, ông đã có một bài phát biểu tại Belgrade có tên là “Bản lĩnh của Ngân hàng Trung ương”, và tuyên bố rằng, để kiềm chế lạm phát, nền kinh tế có thể sẽ phải hứng chịu suy thoái lớn. Và theo ông, vào thời điểm đó nền kinh tế không sẵn sàng chấp nhận nỗi đau này, vì vậy FED không thể thực hiện được công việc kiểm soát lạm phát của mình.

Trong khán phòng, một người đàn ông đã quyết tâm chứng minh rằng vị Cựu Chủ tịch FED đã sai. Người đó chính là ông Paul Volcker – người kế nhiệm của ông Arthur Burns. Sáu ngày sau khi quay trở lại Washington, Chủ tịch Fed, ông Paul Voklker đã thay đổi chính sách một cách triệt để, bằng cách nâng lãi suất chuẩn lên gần 20%, loại bỏ lạm phát và kỳ vọng lạm phát ra khỏi hệ thống.

Cái giá cho chính sách kinh tế khắc nghiệt của ngài Volcker đó là cuộc suy thoái sâu sắc của nền kinh tế Mỹ, với hàng triệu người rơi vào cảnh thất nghiệp. Tuy vậy, chính sách này đã đem lại cho nền kinh tế Mỹ hàng thập kỷ tăng trưởng ổn định và lạm phát thấp sau này. Đây chính là thời kỳ mà các nhà kinh tế học ngày nay gọi là Thời kỳ Điều tiết Vĩ đại. Năm 1990, ông Volcker đã có một bài phát biểu mang tên “Sự thành công của Ngân hàng Trung ương?"

Hiện tại, lạm phát của Hoa Kỳ đang ở mức đỉnh kể từ những năm 1980. Chủ tịch FED Jerome Powell cũng đang phải đối mặt với những đánh đổi đau đớn giữa các chỉ tiêu trong nền kinh tế. Sau thời gian đầu khi không nhận ra được mức độ nghiêm trọng của vấn đề lạm phát, hiện tại, Chủ tịch Fed đã thực hiện những động thái điều tiết mạnh mẽ của ông Volcker thay vì sự bất lực của ông Burns.

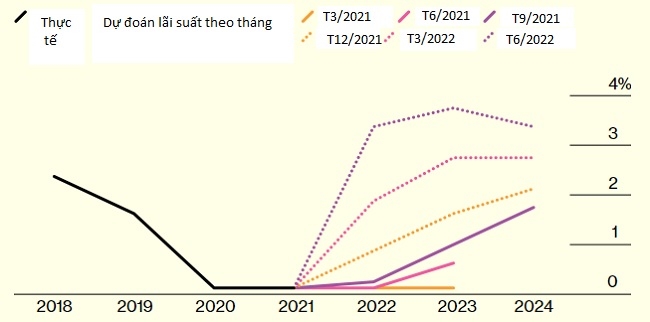

Dưới sự lãnh đạo của Powell, Ủy ban Thị trường Mở Liên bang (FOMC) đã nâng lãi suất liên bang từ 0,25% vào đầu năm lên 2,5% vào tháng 7. Ngoài ra, Chính phủ sẽ phải thực hiện nhiều giải pháp để giải quyết tình trạng tăng lương nhanh chóng, từ đó dẫn đến nguy cơ đẩy giá cả lên cao. Ông Neel Kashkari, một trong những thành viên ôn hòa nhất của FOMC cho biết, ông hy vọng rằng lãi suất liên bang sẽ đạt 4,4% vào cuối năm 2023. Còn theo Bloomberg Economics, chỉ tiêu này có khả năng sẽ đạt 5% vào thời điểm cuối năm 2023.

Các thị trường vẫn chưa thực sự tin vào điều này. Thật vậy, niềm tin của các nhà đầu tư rằng lãi suất sẽ không tăng cao đến vậy đã khiến cho chỉ số S&P 500 đã có một đợt phục hồi từ mức đáy vào giữa tháng 6 vừa rồi. Niềm tin và sự giàu có của công chúng tăng lên đã làm thị trường sôi động trở lại, khiến cho Fed gặp khó khăn hơn trong vấn đề kiểm soát lạm phát.

Dự báo của FED về lãi suất liên bang

Trong trường hợp FED chỉ áp dụng một phần chính sách của ngài Volcker, nền kinh tế và thị trường của Mỹ sẽ gặp phải nhiều vấn đề bất ổn. Cần tăng lãi suất để hạ nhiệt nhu cầu và đưa lạm phát trở lại mức mục tiêu. Điều này chắc chắn sẽ dẫn đến tình trạng mất việc làm, tăng trưởng kém và cũng có thể gây ra suy thoái. Mô hình dự đoán của Bloomberg Economics cho thấy khả năng bùng nổ của một cuộc suy thoái trong năm 2023 là gần như bằng 100%.

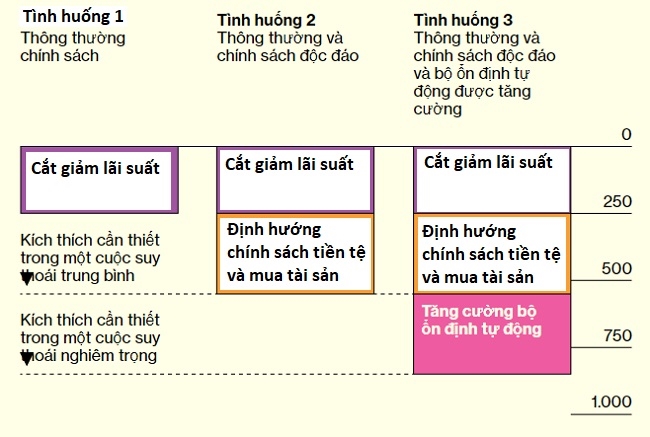

Cuối cùng, lạm phát sẽ trở lại mức mục tiêu và mọi cuộc suy thoái sẽ ngay lập tức kết thúc. Tại thời điểm đó, một khi thị trường lao động cân bằng trở lại, lãi suất liên bang có thể sẽ ổn định ở mức khoảng 2,5% - mức lạm phát mục tiêu mà các nhà hoạch định chính sách của FED mong đợi. Trong 9 cuộc suy thoái của Hoa Kỳ từ những năm 1950 đến 2009, FED đã cắt giảm lãi suất chính sách trung bình 550 điểm cơ bản để khôi phục đà tăng trưởng.

Điều đó có nghĩa là trong thời gian tới, nếu FED chỉ dựa vào công cụ chính sách thông thường (như điều tiết lãi suất chính sách ngắn hạn) để chống lại một cuộc suy thoái ở mức độ trung bình, FOMC sẽ thiếu khoảng 300 điểm cơ bản để kích thích nền kinh tế. Trong hoàn cảnh hiện tại, khi phải đối mặt với cuộc khủng hoảng tài chính tương tự như năm 2008 và cuộc suy thoái do Covid-19 trong năm 2020, nền kinh tế sẽ phải hứng chịu mức độ sụt giảm lớn hơn rất nhiều.

Đây không phải là lần đầu tiên Fed có những sai lầm về chính sách. Năm 1929, sau ngày Thứ Hai Đen tối, Ngân hàng trung ương Hoa Kỳ đã lần đầu tiên nếm trải nỗi thất bại: Hàng nghìn ngân hàng hoạt động dưới quyền và hàng triệu công nhân mất việc làm.

Ủy ban chính sách của Fed cho biết: “Đây là điều không thể tránh khỏi. Chúng tôi đã sử dụng tất cả các công cụ và nỗ lực trong vô vọng để ngăn chặn một cuộc suy thoái chắc chắn sẽ xảy ra”. Kết quả của nó chính là cuộc Đại suy thoái.

Vào thời kỳ Đại Suy Thoái, với tư cách là giám đốc nghiên cứu và cố vấn kinh tế của Quỹ Tiền tệ Quốc tế (IMF), ông Raghuram Raj là một trong số ít người gióng lên hồi chuông báo động đầu tiên về cuộc khủng hoảng. Ông cho biết: “Đó là cả một sự thay đổi”. Theo ông Rajan, lúc bấy giờ, các nhà quản lý coi những công ty hàng đầu của Phố Wall như Goldman Sachs Group Inc. là “những người thông minh nhất trong vũ trụ” và tin tưởng vào khả năng quản lý rủi ro của họ.

So với thời kỳ Đại Suy thoái, trong cuộc khủng hoảng tài chính vào năm 2008, mọi thứ đã hoàn toàn thay đổi. Với vai trò là tổ chức giám sát hệ thống tài chính, FED đã chịu một phần trách nhiệm trong việc bỏ sót các dấu hiệu cảnh báo trong thời gian diễn ra cuộc khủng hoảng.

Khi khủng hoảng 2008 xảy ra, rút kinh nghiệm từ thời kỳ Đại Suy thoái, Chủ tịch FED Ben Bernanke đã vận dụng toàn bộ quyền lực của FED để ngăn chặn thảm họa.

Ngoài việc tận dụng các công cụ thông thường như cắt giảm lãi suất liên bang chuẩn xuống còn 0%, Fed còn triển khai nhiều công cụ bất thường khác. Bên cạnh các gói cứu trợ với các ngân hàng lớn, Fed còn sử dụng chính sách định hướng thị trường tiền tệ (Forward Guidance - FG) nhằm đảm bảo lãi suất ngắn hạn ở các thị trường sẽ ở mức thấp. Định hướng thị trường tiền tệ (FG) là hình thức ngân hàng trung ương chia sẻ công khai những suy nghĩ của họ về tình trạng của nền kinh tế và về chính sách tiền tệ có thể xảy ra trong tương lai, từ đó thử nghiệm và tác động đến kỳ vọng về mức lãi suất của thị trường trong tương lai. Thêm vào đó, FED cũng mua một lượng trái phiếu có trị giá đến hàng nghìn tỷ đô la để giảm lãi suất đi vay trong dài hạn.

Ông Bernanke kết luận rằng việc sử dụng các công cụ như FG và mua tài sản sẽ có tác động tương đương với việc cắt giảm lãi suất liên bang thêm 300 điểm cơ bản. Trong tương lai, việc sử dụng kết hợp công cụ cắt giảm lãi suất thông thường với những công cụ bất thường này sẽ giúp FED giảm 550 điểm cơ bản, từ đó nâng cao sức mạnh kích thích thị trường, vừa đủ để chống lại một cuộc suy thoái trung bình.

Phải làm gì để chống lại suy thoái?

Sức mạnh của gói kích thích kinh tế được đo lường bằng mức cắt giảm của lãi suất liên bang (tính theo điểm cơ bản)

Tuy nhiên, khi một cuộc suy thoái nghiêm trọng hơn diễn ra, những công cụ trên không còn đủ khả năng để giải quyết được vấn đề. FED cần đưa ra những biện pháp kích thích mạnh tay hơn để giải quyết tình trạng suy thoái trong tương lai. Nhưng may mắn thay, điều này vẫn còn nằm trong tầm tay của FED.

Thứ nhất, FED có thể nâng mục tiêu lạm phát từ 2% lên 3%. Với lựa chọn này, FED có cắt giảm thêm 100 điểm lãi suất cơ bản. Ngoài ra, FED cũng có thể học hỏi thêm kinh nghiệm kích thích kinh tế của các nước như Nhật Bản, Châu Âu và Vương quốc Anh. Những nước này thường áp dụng các chính sách như: trợ cấp để khuyến khích các ngân hàng cho vay nhiều hơn; chính sách trả lãi suất âm (về cơ bản là thay vì trả lãi, các ngân hàng sẽ phải nộp phí với những khoản dự trữ mà họ để trong ngân hàng trung ương); kiểm soát đường cong lợi suất hay còn gọi là giới hạn lợi suất của trái phiếu chính phủ có kỳ hạn tăng dần. Ngoài các chính sách tiền tệ thông thường, những biện pháp này có thể giúp FED tăng cường kích thích nền kinh tế.

Đây là những biện pháp mà các ngân hàng trung ương chỉ dùng khi rơi vào bước đường cùng. Chẳng ai muốn lạm phát cao, chính vì vậy rất nhiều người sẽ phản đối việc FED tăng lạm phát mục tiêu từ 2% lên 3%. Và khi áp dụng việc trả lãi âm, các hộ gia đình sẽ không muốn để tiền trong ngân hàng, cùng với đó lợi nhuận của ngân hàng bị sụt giảm do FED thu phí tiền gửi dự trữ, kéo theo đó là niềm tin của người dân về FED sẽ giảm xuống. Trong khi đó, việc kiểm soát đường cong lợi suất sẽ khiến cho Fed mất quyền kiểm soát quy mô của bảng cân đối kế toán.

Người ta cũng thường chỉ trích biện pháp định hướng thị trường tiền tệ và mua tài sản cũng là những biện pháp khiến tình trạng bất bình đẳng và bất ổn tài chính trở nên trầm trọng. Tuy vậy, trong một nền kinh tế mở rộng, khi áp dụng những chính sách này, rõ ràng lợi ích đã vượt xa chi phí. Nhưng nếu FED quyết định thử nghiệm chính sách nhiều hơn nữa, chi phí có thể rất lớn.

Chính sách tiền tệ sẽ đem đến một số tác động nhất định; tuy nhiên, sự kết hợp nhuần nhuyễn giữa chính sách tiền tệ và chính sách tài khóa sẽ có những tác động mang tính thay đổi cục diện đối với nền kinh tế.

Năm 1942, ngay sau khi Hoa Kỳ bước vào Thế chiến thứ hai, FED đã đồng ý giới hạn chi phí đi vay của Bộ Ngân khố Hoa Kỳ để đảm bảo rằng những khoản chi tiêu thời chiến có thể được tài trợ với giá cả phải chăng. Hoa Kỳ đã áp dụng chính sách này tương đối lâu, từ năm 1942 đến năm 1951 (sau Chiến tranh Triều Tiên). Mặc dù chính sách này làm giảm khả năng chống lạm phát của FED, nhưng nó cũng cho thấy rằng FED có thể kết hợp chính sách tiền tệ và chính sách tài khóa với nhau.

Tuy vậy, việc xác định và sử dụng các chính sách tài khóa ở mức độ nào cho phù hợp lại không phải là việc dễ dàng. Rất nhiều nhà phê bình đã chỉ trích rằng, trong thời kỳ Đại Suy thoái và khủng hoảng tài chính năm 2008, Hoa Kỳ đã thực hiện những chính sách tài khóa với liệu lượng quá ít và trong thời gian quá ngắn. Trong cuộc khủng hoảng Covid, chính phủ Hoa Kỳ đã làm điều ngược lại. Với việc Đảng Dân chủ kiểm soát cả hai viện và Nhà Trắng, Quốc hội đã thông qua và Tổng thống Joe Biden đã ký gói kích thích trị giá 1,9 nghìn tỷ USD vào đầu năm 2021. Điều này đã khiến cho kinh tế phục hồi với tốc độ nhanh chóng mặt, nhưng đồng thời cũng làm tăng lạm phát.

Vào lúc này, có một giải pháp củng cố nền kinh tế, đó là cơ chế tự ổn định. Cơ chế tự ổn định là các yếu tố được cài đặt sẵn vào nền kinh tế, có khả năng tự động kiềm chế bớt qui mô biến động của hoạt động kinh tế trong chu kì kinh doanh. Trong thời điểm này, đây là quy tắc làm giảm doanh thu và tăng chi tiêu của chính phủ mà không cần Quốc hội phải hành động.

Khi Laurence Boone còn là nhà kinh tế trưởng của Tổ chức Hợp tác và Phát triển Kinh tế, trong một cuộc phỏng vấn, bà cho biết: “Ở những quốc gia có truyền thống sử dụng cơ chế tự ổn định, chính sách tài khóa được điều chỉnh khá tốt. Tuy nhiên, ở những quốc gia thường xuyên sử dụng chính sách tài khóa cân nhắc (discretionary fiscal policy), việc điều chỉnh các công cụ hỗ trợ khó khăn hơn nhiều.”

Nếu tương lai xảy ra một cuộc khủng hoảng, nếu FED và Bộ Ngân khố Hoa Kỳ hợp tác với nhau theo chiều hướng nâng cấp hơn thì có thể bù đắp được những lỗ hổng của chính sách tiền tệ. FED có thể thực hiện chính sách theo các bước sau:

1. Fed đưa lãi suất chính sách về 0% và thông báo với Quốc hội rằng FED kỳ vọng lãi suất sẽ duy trì trên mức sàn trong ít nhất một năm. Ngoài ra, FED sẽ bắt đầu mua tài sản (trái phiếu) trên thị trường, để giảm lãi suất dài hạn.

2. Khi nhận được thông báo của Fed, Bộ Ngân khố Hoa Kỳ bắt đầu gửi séc trợ cấp hàng tháng cho các hộ gia đình, có thể với mức là $100 cho một người lớn và $50 cho một trẻ em với tất cả những người có mức thu nhập dưới một ngưỡng nhất định.

3. Các khoản trợ cấp tiếp tục được chi trả hàng tháng cho đến khi tỷ lệ thất nghiệp ở mức thấp hơn hoặc bằng 6% - cao hơn khoảng 2 điểm phần trăm so với tỷ lệ thất nghiệp bền vững ước tính của hầu hết các nhà kinh tế.

Việc gửi tiền trợ cấp trực tiếp cho khoảng 80% những hộ gia đình có thu nhập thấp nhất sẽ có tác động tích cực cho sự phát triển của nền kinh tế và bình đẳng của xã hội. Và thông qua việc chuyển séc để trợ cấp trực tiếp cho các hộ gia đình có thu nhập thấp, chính phủ có thể hạn chế tỉ lệ thất nghiệp. Đây là một hoạt động kích thích tài chính đúng quy mô, qua đó ngăn chặn lạm phát tăng vọt do những gói cứu trợ trong đại dịch Covid-19. Việc bảo vệ ranh giới giữa chính sách tiền tệ và chính sách tài khóa để FED có thể duy trì sự độc lập trong hoạt động là rất quan trọng. Với những chính sách này, lằn ranh đó sẽ được giữ nguyên.

Những mốc chính sách của FED

Tuy vậy, việc thi hành chính sách này sẽ vấp phải những khó khăn nhất định về mặt chính trị. Các chính trị gia thường mong muốn rằng họ sẽ là những người có quyền quyết định về mức tiền cũng như thời gian trợ cấp đối với người dân. Trong khi với hướng điều tiết này, họ không phải là người có quyền quyết định điều đó.

Ngoài cách này còn có một số biện pháp khác giải quyết khắc nghiệt hơn. Ví dụ, theo Lý thuyết tiền tệ hiện đại, Quốc hội sẽ chịu trách nhiệm chính trong việc quản lý tốc độ tăng trưởng và lạm phát. Trong khi đó, Fed sẽ lại có trách nhiệm giới hạn chi phí đi vay như trong Thế chiến thứ hai. Theo quan điểm của Bernanke, giải pháp này sẽ đem đến nhiều chi phí hơn là lợi ích. Ông cho biết: “Thực sự thì tôi không dám chắc rằng liệu các nhà chức trách có thẩm quyền về tài chính có đủ kiến thức và khả năng để thực hiện các chính sách kiểm soát lạm phát một cách nhanh chóng và nhạy bén như FED được hay không?”

Tương tự, FED cũng có thể ở trong những vị thế rất khác biệt trong những năm sắp tới. Những vấn đề như phi toàn cầu hóa, già hóa dân số và cuộc chiến chống biến đổi khí hậu có thể khiến cán cân của nền kinh tế thay đổi, cùng với đó, lãi suất liên bang cần được giữ ở mức cao hơn để giữ lạm phát trong tầm kiểm soát. Mặc dù điều này sẽ khiến cho nền kinh tế Mỹ tăng trưởng với tốc độ chậm hơn, nhưng đồng thời cũng giúp cho FED dễ dàng điều chỉnh và cắt giảm lãi suất khi suy thoái xảy ra. Tuy nhiên, hiện tại, đó không phải là điều mà Fed cũng như các thị trường hướng đến.

Ngoài ra, việc duy trì chi phí cho vay thấp để thúc đẩy tăng trưởng kinh tế nhưng lại không kích thích thích bong bóng đầu cơ trên thị trường tài chính cũng là một vấn đề đáng lưu ý.

Lord of Finance: The Bankers Who Broke the World là một cuốn sách viết về những sai lầm chính sách dẫn đến cuộc Đại suy thoái. Cuốn sách nổi tiếng này đã đoạt giải Pulitzer vào năm 2010. Ông Liaquat Ahamed, tác giả của cuốn sách cho biết: “Chúng ta luôn phải cân nhắc về việc sử dụng chính sách tiền tệ để phục vụ hoạt động nào: việc giải quyết những vấn đề về hoạt động kinh tế trong nước (như lạm phát và thất nghiệp) hay phục vụ các mục tiêu ổn định tài chính. Những chính sách tiền tệ để phục vụ hai mục đích này có sự xung đột lẫn nhau”.Trong bối cảnh Fed đang thực hiện những biện pháp thắt chặt, hiện tượng giá trị của tiền điện tử và các tài sản đầu cơ khác giảm xuống đã chứng tỏ mối đe dọa có thật đối với sự ổn định nền kinh tế. Việc khắc phục những vấn đề còn tồn đọng trong các quy định về tài chính, đặc biệt là việc tăng cường giám sát hệ thống ngân hàng bóng tối (shadowing banking system) sẽ giúp nền kinh tế phòng tránh những cuộc suy thoái trong tương lai, đồng thời giảm bớt một số áp lực cho FED.

Đầu tiên, Fed cần phải kiểm soát lạm phát, ngay cả khi nền kinh tế phải đối mặt với vấn đề suy thoái. Sau khi đã kiểm soát lạm phát, FED cần phải sử dụng những chính sách kích thích tài khóa, những quy định tài chính và những bộ công cụ kích thích kinh tế thích hợp. Không có lựa chọn nào là dễ dàng. Tuy vậy, là một tổ chức uy tín về kinh nghiệm chống lạm phát, FED có thể hợp tác với Quốc hội – một tổ chức có những công cụ để chống suy thoái kinh tế, từ đó giúp Hoa Kỳ vượt qua tình trạng lạm phát cao và nguy cơ khủng hoảng kinh tế. Giờ đây, con đường để có thể vượt qua những vấn đề phía trước đã quá rõ ràng. Hi vọng rằng với sự tồn tại 109 năm của FED qua nhiều biến cố thăng trầm của lịch sử, các chính trị gia có thể tin tưởng, đồng lòng và từ đó cùng với FED để vượt qua những khó khăn phía trước.

Theo Bloomberg