-- Kiều Mai thực hiện --

Dấu ấn ngành hàng điện tử

Xuất khẩu hàng điện tử đóng vai trò quan trọng, khi lĩnh vực này chiếm tới 1/3 tổng số hàng châu Á xuất đi, và ở ASEAN, tỷ lệ này lên tới 50 - 60%, theo dữ liệu từ HSBC trong nghiên cứu mới đây về triển vọng ASEAN.

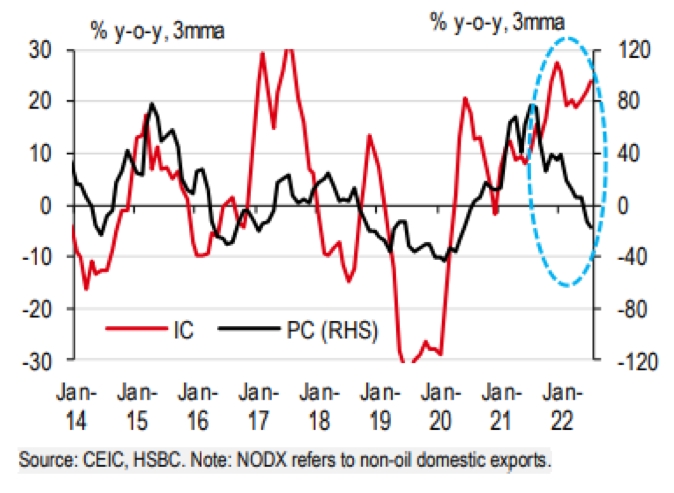

Sau hai năm nhu cầu đối với các sản phẩm điện tử liên tục mạnh mẽ, giờ đây đã xuất hiện dấu hiệu sơ khởi cho thấy chu kỳ công nghệ đang vào giai đoạn “chững lại”.

Đơn cử, đơn đặt hàng tiêu dùng và công nghiệp điện tử mới đều tăng chậm lại sau khi đạt đỉnh vào giữa năm 2021, theo dữ liệu từ chỉ số dự báo PMI. Hàng xuất từ Hàn Quốc – thường đóng vai trò chủ đạo ở châu Á – cũng đã bắt đầu giảm.

Tuy nhiên, đây chính là điểm mấu chốt để thấy được sắc thái khác biệt trong lĩnh vực điện tử tại khu vực ASEAN.

Theo dữ liệu từ HSBC, lấy ví dụ như ở Singapore, có thể thấy sự khác biệt trong điện tử tiêu dùng và điện tử công nghiệp. Trong khi xuất khẩu điện tử tiêu dùng giảm, xuất khẩu nội địa chất bán dẫn vẫn duy trì vững vàng tại thời điểm hiện tại.

Singapore đã trở thành nhà cung cấp chính 3D flash NAND – một loại thẻ nhớ tân tiến – nhờ khoản đầu tư của hãng Micron. Dù vậy, giá NAND giảm là một rủi ro rõ ràng (Biểu đồ 4).

Tuy nhiên, HSBC cho rằng, xuất khẩu điện tử của Singapore có lẽ sẽ không giảm mạnh như trong giai đoạn 2018 – 2019, do tình trạng sụt giảm trước đó phần lớn là kết quả của đợt điều chỉnh mạnh về giá thẻ nhớ – vốn xuất phát một phần từ nguyên nhân cung vượt quá cầu.

Mặc dù không có khả năng duy trì tốc độ nhanh như trước, cuộc khủng hoảng chất bán dẫn hiện đang dịu đi cho thấy sản xuất sẽ chậm lại chứ không ngưng hẳn, HSBC nhận định.

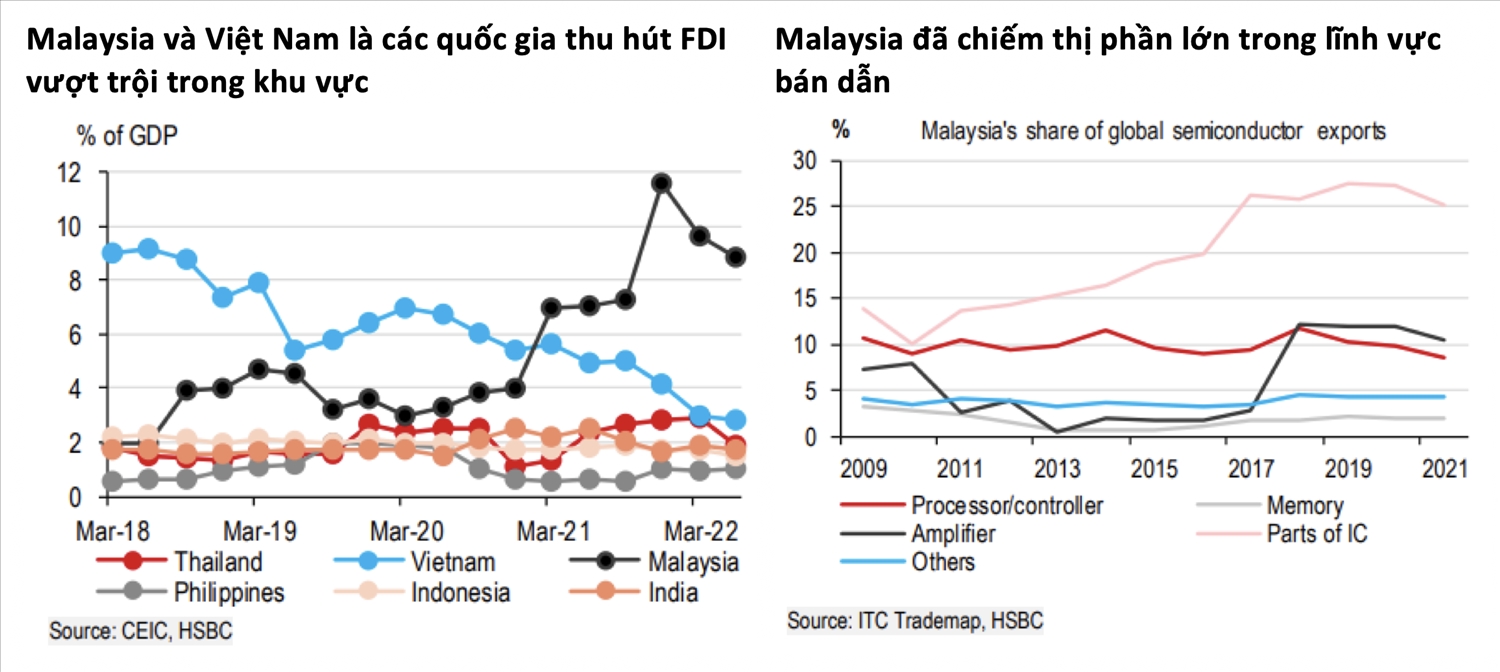

Tại Malaysia, trung tâm sản xuất chip thứ hai của ASEAN, khối lượng vẫn đang tăng. Tình hình này dẫn đến mức thặng dư thương mại cao kỷ lục, đạt hơn 25 tỷ MYR, tương đương 1,7% GDP.

Nguyên nhân có thể do Malaysia là một trong những nhà xuất khẩu chip ô tô thành phẩm lớn nhất thế giới, chuyên thử nghiệm/lắp ráp chip thành phẩm. Mặc dù nhu cầu đối với thiết bị điện tử tiêu dùng đang ngày càng sụt giảm, đơn hàng đặt trước chip ô tô vẫn còn, nghĩa là Malaysia nhiều khả năng sẽ giữ được mức xuất khẩu chất bán dẫn bùng nổ thêm một thời gian nữa.

Trong khi đó, sự bùng nổ cũng đồng nghĩa nâng cao năng lực sản xuất, nhờ dòng vốn FDI ổn định. Malaysia liên tục nhận được một phần lớn vốn FDI của khu vực, gần đây đã đạt mức cao tới 10% GDP, và 70% trong số đó rót vào sản xuất thiết bị điện tử.

Dữ liệu từ HSBC cho thấy, nếu xem xét một giai đoạn dài, con số này còn ấn tượng hơn nữa.

Trong một thập kỷ qua, nền kinh tế này đã giành được thị phần lớn trong lĩnh vực bán dẫn trên toàn cầu: 25% linh kiện mạch tích hợp IC của thế giới, cũng như 10% thị phần trong cả chip xử lý/điều khiển và chip khuếch đại. Các gã khổng lồ công nghệ, bao gồm Intel và Infineon, đã công bố các khoản đầu tư đáng kể để mở rộng cơ sở sản xuất hiện đại của họ.

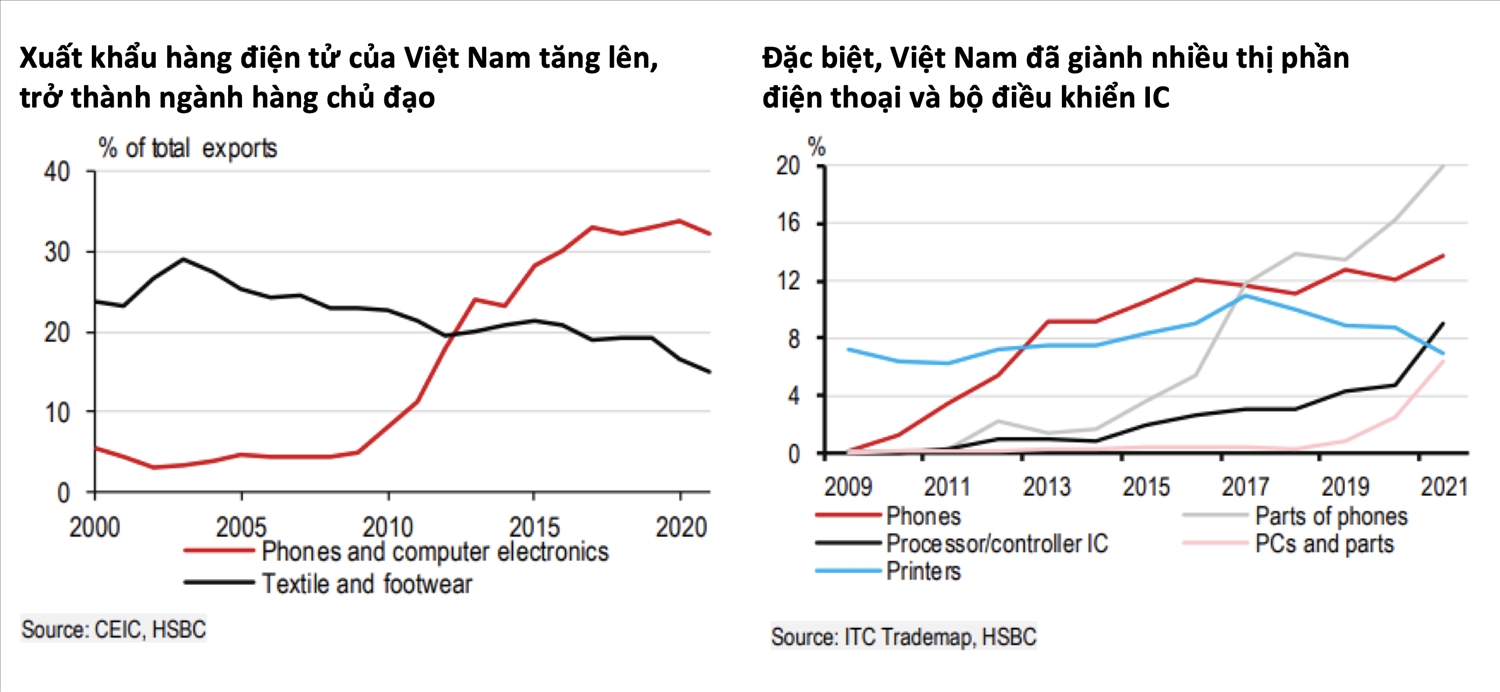

Nhắc đến các nước có FDI vượt trội trong khu vực, Việt Nam cũng là một quốc gia nổi bật. Nhờ các khoản đầu tư có tổng giá trị 18 tỷ USD của Samsung trong 20 năm qua, Việt Nam đã dần chuyển mình trở thành một trung tâm sản xuất quan trọng.

Xuất khẩu điện tử tiêu dùng của Việt Nam đã tăng mạnh từ dưới 5% tổng kim ngạch xuất khẩu vào năm 2000, lên mức hơn 30% như hiện nay.

“Tuy nhiên, chúng tôi ghi nhận rằng dữ liệu được đo với tần suất liên tục mới nhất cho thấy xuất khẩu điện tử đã chậm lại, đặt ra rủi ro bất lợi cho động cơ bên ngoài của quốc gia này”, HSBC lưu ý.

Dù vậy, FDI mạnh mẽ nhiều khả năng sẽ tạo bước đệm để hỗ trợ Việt Nam tiến lên trong chuỗi giá trị.

Kể từ năm 2006, Intel đã đầu tư 1 tỷ USD vào cơ sở lắp ráp/thử nghiệm chip tại Việt Nam, tăng gấp đôi thị phần chip xử lý/điều khiển trên toàn cầu chỉ trong vòng 3 năm, mặc dù chip lắp ráp tại Việt Nam nhìn chung là chip có giá trị thấp hơn được sử dụng trong nhiều loại sản phẩm điện tử.

Đầu năm nay, Samsung đã rót thêm 920 triệu USD đầu tư vào Việt Nam với mục đích mở động sản xuất, bao gồm sản xuất bảng mạch và mô-đun cảm ứng. Sáu tháng sau, thông tin cho thấy tập đoàn này đang trong quá trình thử nghiệm sản phẩm lưới bóng chip, một loại mô-đun chip phức tạp, có kế hoạch đưa vào sản xuất đại trà vào tháng 7 năm 2023.

Tuy nhiên, Samsung không phải là nhà đầu tư duy nhất. Apple cũng đang đẩy nhanh quá trình chuyển nhà máy sang Việt Nam, sau khi kế hoạch bị gián đoạn một phần bởi đại dịch.

Sau khi sản xuất đại trà AirPods vào năm 2020, Apple đang đàm phán với Việt Nam để sản xuất các sản phẩm phức tạp hơn như Apple Watch và MacBook. Cụ thể, Foxconn, một nhà cung cấp lớn của Apple, đã ký kết biên bản ghi nhớ trị giá 300 triệu USD với một công ty phát triển đô thị của Việt Nam là Kinh Bắc City, để mở rộng cơ sở sản xuất tại tỉnh Bắc Giang.

Xuất khẩu dịch vụ đóng góp vào sự bền bỉ

Với mức lương cạnh tranh, tài nguyên thiên nhiên tuyệt đẹp và người dân hiếu khách, xuất khẩu dịch vụ là một thành phần quan trọng của nền kinh tế ASEAN.

Du lịch được coi là hoạt động xuất khẩu dịch vụ, và đây không phải là loại hình dịch vụ duy nhất được xuất khẩu. Các dịch vụ khác bao gồm thuê ngoài quy trình kinh doanh (BPO), dịch vụ viễn thông và máy tính, vận tải (hành khách hoặc vận chuyển hàng hóa), dịch vụ tài chính và nghiên cứu.

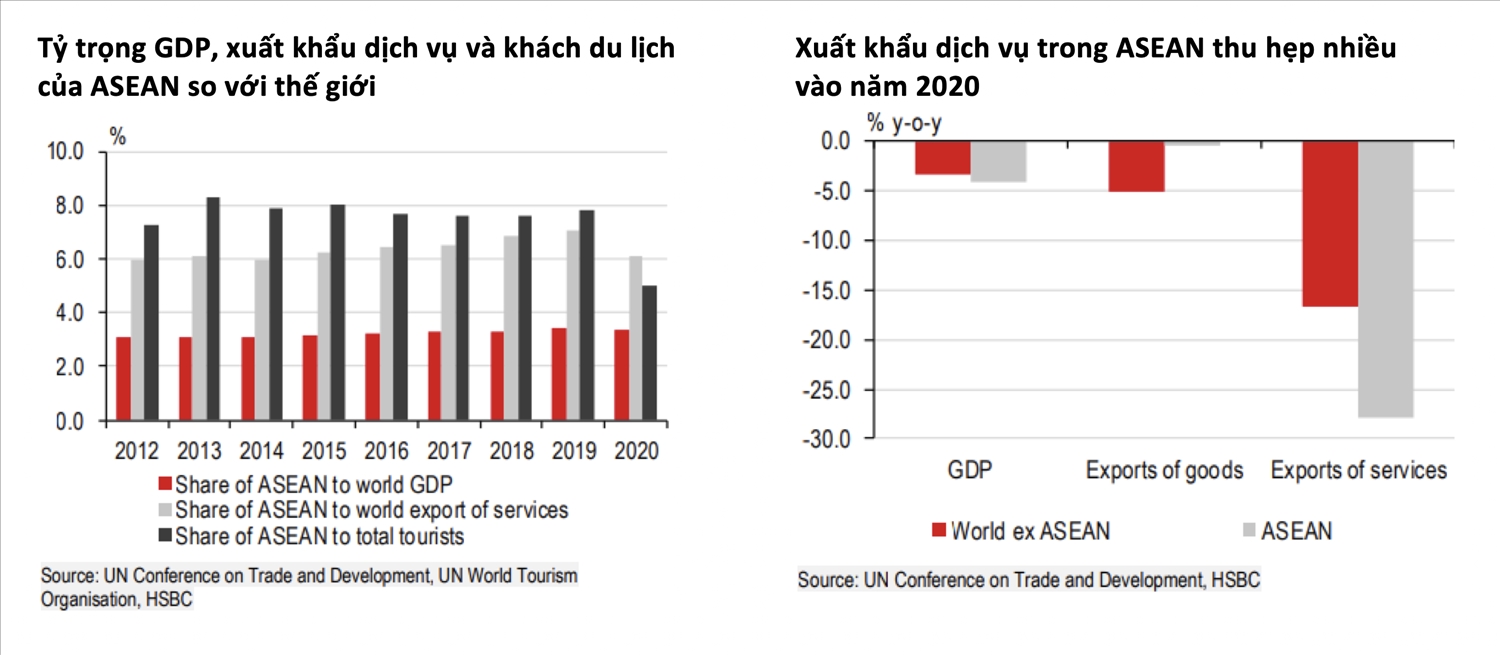

Dữ liệu từ HSBC cho thấy, trước năm 2020, mặc dù chỉ chiếm khoảng 3% GDP của thế giới, tỷ trọng của ASEAN trong tổng xuất khẩu dịch vụ của thế giới đã lên mức khá lớn là 7%. Con số này thậm chí còn vượt mức 8% nếu tính cả số lượng khách du lịch đến ASEAN so với tổng số khách du lịch trên thế giới.

Tuy nhiên, mọi thứ đã thay đổi khi đại dịch xảy ra, khi nhu cầu tiêu dùng đã dịch chuyển từ dịch vụ sang hàng hóa, vì các hộ gia đình buộc phải ở trong nhà trong giai đoạn giãn cách.

Tỷ trọng của ASEAN trong tổng sản lượng kinh tế toàn cầu phần lớn vẫn giữ nguyên, nhưng tỷ trọng xuất khẩu dịch vụ và tỷ trọng về số lượng khách du lịch đã giảm đáng kể.

Trên thực tế, xuất khẩu dịch vụ ở ASEAN thu hẹp nhiều so với các nước còn lại trên thế giới, phần nào giải thích tại sao tổng sản lượng kinh tế ở một số nước ASEAN lại thu hẹp một chút.

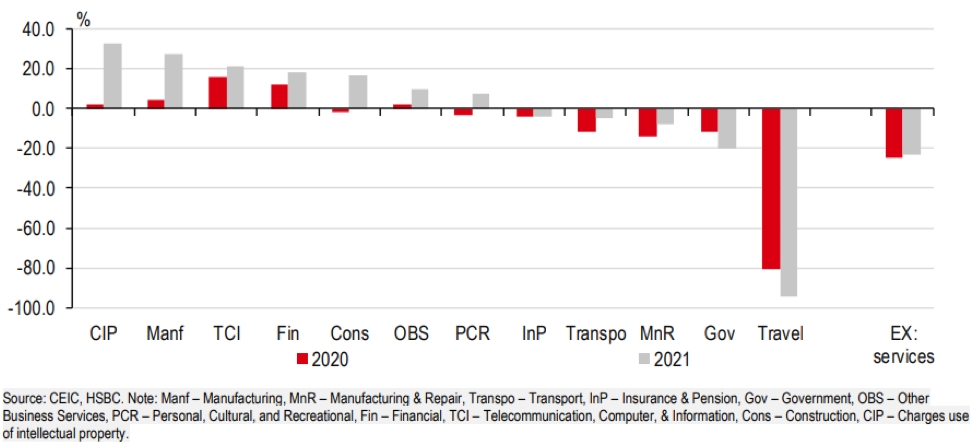

Để xem xét nguyên nhân của sự sụt giảm này, trước hết, cần xem xét các hạng mục xuất khẩu dịch vụ khác nhau. Dữ liệu cho thấy sự sụt giảm trong tổng xuất khẩu dịch vụ của ASEAN vào năm 2020 và 2021 chủ yếu do ngành du lịch suy giảm mạnh, vốn chiếm tỷ trọng lớn trong xuất khẩu dịch vụ trước đại dịch.

Nếu nhìn vào phần trăm chênh lệch của từng ngành so với mức độ trước đại dịch, một số loại hình xuất khẩu dịch vụ đã mở rộng vào năm 2021 khi người dân bắt đầu thời kỳ sống chung với Covid-19.

Dịch vụ viễn thông và các dịch vụ kinh doanh khác vẫn mở rộng trong đại dịch, mang lại sự bền bỉ cho các nền kinh tế mạnh về cung cấp dịch vụ thuê ngoài quy trình kinh doanh, chẳng hạn như Philippines. Mặt khác, du lịch thì giảm 80 – 90%. Điều này cho thấy xuất khẩu dịch vụ giảm trong thời kỳ đại dịch chủ yếu là do nguyên nhân duy nhất: sự sụt giảm của du lịch quốc tế.

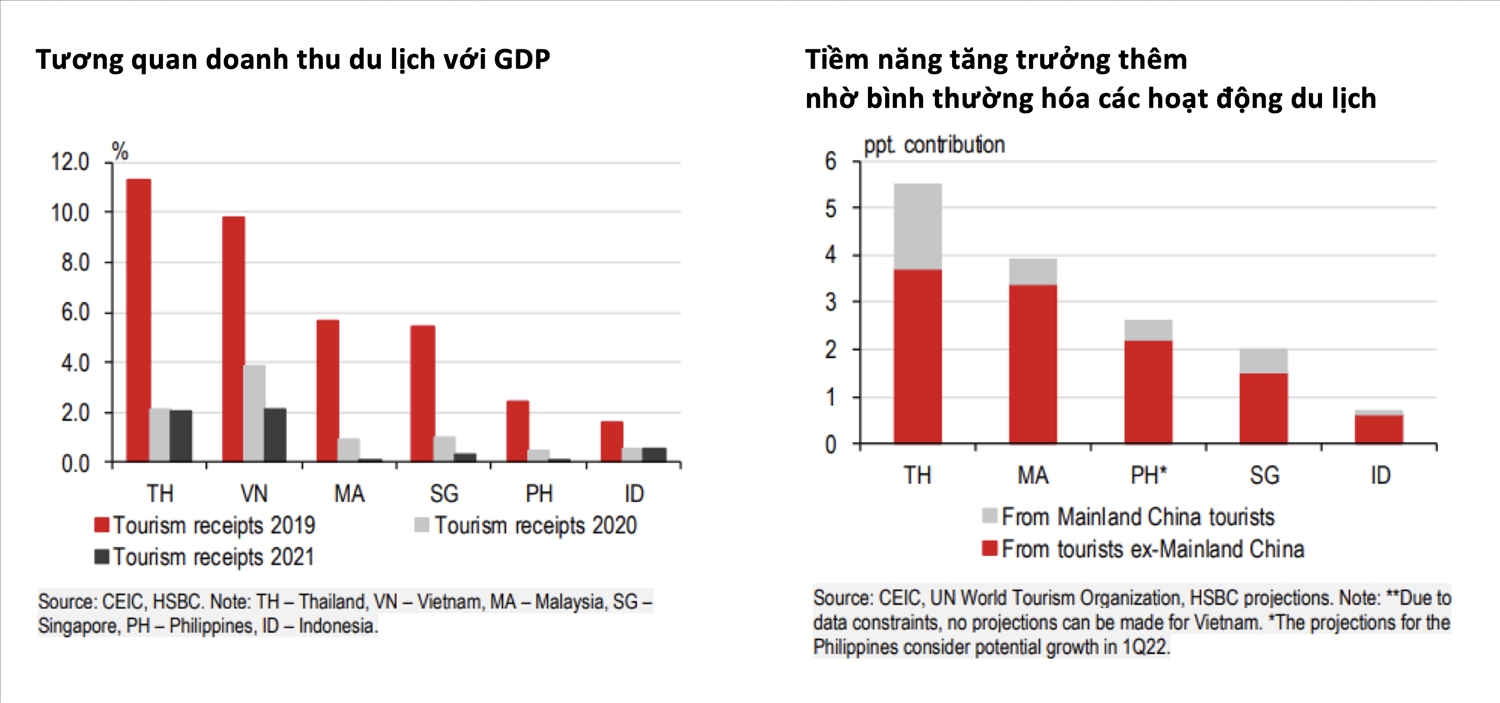

Du lịch là một thành phần quan trọng của kinh tế ASEAN, nhưng tầm quan trọng của ngành này ở mỗi nước một khác. Hai nền kinh tế nổi bật là Thái Lan và Việt Nam, với doanh thu từ du lịch lên tới 10% GDP vào năm 2019.

Tuy nhiên, con số này đã giảm mạnh vào năm 2020 và 2021 khi đại dịch buộc các nền kinh tế phải đóng cửa biên giới, do đó ngừng hoạt động du lịch liên quan đến nghỉ dưỡng. Trong khi đó, Malaysia và Philippines hầu như không có nguồn thu từ khách du lịch nào vào năm 2021.

Tuy nhiên, kể từ đầu năm 2022, khu vực này đã và đang tăng tốc nỗ lực để mở cửa du lịch quốc tế trở lại. Tiềm năng tăng trưởng là rất lớn nếu tính mức thay đổi từ xuất phát điểm là hầu như không có khách du lịch, HSBC nhận định.

Dữ liệu cho thấy, Thái Lan và Malaysia vẫn còn rất nhiều dư địa để phát triển, xét tầm quan trọng của du lịch đối với hai nền kinh tế này trước Covid-19. Nếu du lịch trở lại bình thường, Thái Lan và Malaysia có thể tăng trưởng thêm lần lượt 5,5 điểm phần trăm và 3,9 điểm phần trăm.

Tuy nhiên, điều quan trọng cần lưu ý là những dự báo này giả định về một bối cảnh phục hồi hoàn hảo là du lịch quay trở lại mức trước đại dịch. Theo HSBC, vẫn có một rủi ro đề cao quá mức sự phục hồi trong ngành du lịch, như phục hồi du lịch có thể không nhanh như mong đợi, hay tình trạng “khoảng trống bị bỏ lại” của các hoạt động kinh tế khác có thể xảy ra.

Sự dịch chuyển của nhu cầu trên thế giới từ hàng hóa sang dịch vụ, cũng như việc đi lại, du lịch tiếp tục được mở cửa, có thể giúp ASEAN đủ mạnh mẽ để vượt qua những khó khăn sắp tới.

Ví dụ, một số trong những người bị mất việc trong ngành du lịch trong đại dịch, có thể đang tạm thời làm việc trong ngành giải trí, nhưng bây giờ họ có ý định quay lại công việc trước đây khi lượng khách du lịch từ nước ngoài trở lại.

Tuy nhiên, HSBC lưu ý rằng, một điểm cần lưu tâm là tiềm năng về khả năng bền bỉ của ASEAN, đặc biệt là với Thái Lan, Malaysia, và có lẽ kể cả Việt Nam.

Có thể sóng gió trên phạm vi toàn cầu sẽ mang đến những thách thức, tuy nhiên, sự dịch chuyển của nhu cầu trên thế giới từ hàng hóa sang dịch vụ, cũng như việc đi lại, du lịch tiếp tục được mở cửa, có thể giúp ASEAN đủ mạnh mẽ để vượt qua những khó khăn sắp tới.

Một điểm nữa cần lưu ý là tầm quan trọng của Trung Quốc trong việc phục hồi sau đại dịch của ASEAN, khi một phần lớn khách du lịch ở một số nền kinh tế ASEAN đến từ Trung Quốc. Ví dụ, 1/3 các hoạt động du lịch của Thái Lan đến từ các khoản chi tiêu của những du khách này.

“Do đó, đây là một yếu tố mấu chốt có thể xác định mức độ phục hồi du lịch của ASEAN”, HSBC nhấn mạnh.