Trong cuộc trao đổi với báo chí gần đây, Giám đốc tài chính của Techcombank, ông Alex Macaire, đã xác nhận kế hoạch trình phương án chia cổ tức bằng cả tiền mặt và tăng vốn điều lệ tại Đại hội đồng cổ đông 2024.

Theo ông Macaire, kế hoạch cổ tức này sẽ đảm bảo dòng tiền thường xuyên cho cổ đông, khi vừa có thu nhập trực tiếp đến từ kết quả kinh doanh hàng năm, trong khi vẫn tối ưu hóa lợi ích từ tiềm năng tăng giá dựa trên vị thế dẫn đầu của Techcombank.

Nói cách khác, các cổ đông của Techcombank cũng chuẩn bị được bật tính năng “Sinh lời tự động” cho khoản đầu tư của mình vào ngân hàng.

“Sinh lời tự động” cùng Techcombank

Đầu năm 2024, Techcombank ra mắt tính năng “Sinh lời tự động” trên các tài khoản ngân hàng. Theo đó, lần đầu tiên tại Việt Nam, tài khoản giao dịch ngân hàng điện tử của khách hàng có thể tự động tạo ra lợi nhuận theo ngày, từ các khoản tiền nhàn rỗi.

Khi bật tính năng “Sinh lời tự động” trên Techcombank Mobile, với số tiền từ 10 triệu trở lên sẽ được chuyển thành số dư sinh lời tự động, với lợi suất theo ngày lên đến 3,3%/năm, theo chính sách của từng thời kỳ.

Khách hàng có thể linh hoạt điều chỉnh ngưỡng tiêu chuẩn từ 10 triệu trở lên trên ứng dụng Techcombank Mobile theo nhu cầu tối ưu dòng tiền của cá nhân. Với số tiền tiêu chuẩn ở mức 10 triệu đồng trong tài khoản thanh toán của khách hàng, sẽ hưởng lãi suất 0,1%/năm như tài khoản vãng lai thông thường.

Thông qua giải pháp “Sinh lời tự động”, ngân hàng mong muốn tạo điều kiện để mọi khách hàng đạt được mục tiêu tài chính nhanh hơn, trong lúc vẫn tối ưu hóa được nguồn tiền khi cần thiết.

“Sinh lời tự động” là minh chứng cho nỗ lực luôn kiến tạo tiện ích vượt trội cho khách hàng của Techcombank trong việc quản lý tài chính cá nhân, giúp họ giảm lo âu về tài chính.

Đây không chỉ là triết lý xuyên suốt trong nhiều sản phẩm của Techcombank, mà còn được thể hiện trong chính sách trả cổ tức cho các cổ đông của ngân hàng mới được công bố.

Sau 10 năm tích lũy lợi nhuận để tái đầu tư hoạt động kinh doanh và không chia cổ tức, từ năm 2024, Techcombank sẽ triển khai kế hoạch trả cổ tức tiền mặt cho cổ đông, khoảng 20% lợi nhuận sau thuế mỗi năm.

Tự tin giữ vững đà tăng trưởng

Bất chấp bối cảnh nền kinh tế vẫn còn gặp nhiều khó khăn, lợi nhuận ngành ngân hàng suy giảm và chu kỳ nợ xấu diễn biến phức tạp, ban lãnh đạo Techcombank vẫn tự tin vào khả năng sinh lời của ngân hàng và đem về lợi nhuận cho cổ đông.

Trong 10 năm qua, dù trong bối cảnh thị trường khó khăn hay thuận lợi, Techcombank luôn phát huy vị thế dẫn dắt về chuyển đổi số và hoạt động kinh doanh hiệu quả với mức tăng trưởng lợi nhuận gần 40%/năm.

Theo ông Alexandre Macaire, CFO của Techcombank, đây là yếu tố quan trọng để ngân hàng quyết định chi trả cổ tức từ năm 2024.

“Chúng tôi tin rằng có thể vẫn tiếp tục đà tăng trưởng kinh doanh cao hơn mức trung bình ngành, đồng thời đảm bảo tỷ lệ an toàn vốn cấp 1 trong khoảng 14-15%, là hoàn toàn khả thi”, ông Alexandre nói.

Trong báo cáo xếp hạng tín nhiệm gần đây, FiinRatings đánh giá hồ sơ vốn và khả năng sinh lời vượt trội là những điểm mạnh của Techcombank khi so sánh với các ngân hàng thương mại khác tại Việt Nam. Techcombank được FiinRatings xếp hạng A+ với triển vọng “Ổn định” và sẽ duy trì ổn định trong 24 tháng tới.

Kết quả này nhờ nền tảng tài chính vững mạnh của ngân hàng. Tính đến cuối năm 2023, tỷ lệ an toàn vốn (CAR) của Techcombank đạt 14,4%, thuộc nhóm cao nhất trong số các ngân hàng thương mại.

Tỷ lệ đòn bẩy của ngân hàng, được đo bằng tổng tài sản chia cho vốn chủ sở hữu, luôn ổn định ở mức khoảng 6 lần và thấp hơn nhiều so với mức trung bình của ngành khoảng 13-14 lần trong giai đoạn 2019 – 2023.

Có thể nói việc Techcombank xây dựng và vận hành quy trình quản trị rủi ro có tính toàn diện cao, cùng với hoạt động quản trị tài sản-nợ (ALM) chặt chẽ đã giúp hạn chế rủi ro tín dụng trong hoạt động cho vay các lĩnh vực có mức độ biến động mạnh theo chu kỳ và mức độ thâm dụng vốn lớn như bất động sản, xây dựng và các ngành liên quan.

Cũng theo đánh giá của FiinRatings, khả năng sinh lời của Techcombank được duy trì khá ổn định ngay cả trong điều kiện kinh tế không thuận lợi.

CFO của Techcombank tin rằng với nền tảng vốn vững chắc và các chiến lược mà ngân hàng đang triển khai, việc chia cổ tức tiền mặt sẽ không gây ảnh hưởng đến tỷ lệ CAR hay các chỉ số tài chính khác của ngân hàng. Techcombank sẽ tiếp tục giữ vững đà tăng trưởng, ông Alexandre khẳng định.

Hưởng lợi từ sự phục hồi của thị trường bất động sản

Trong giai đoạn 2022-2023, lợi nhuận của toàn ngành ngân hàng đã bị ảnh hưởng đáng kể bởi những khó khăn của thị trường trái phiếu và sự trầm lắng của thị trường bất động sản. Trong bối cảnh đó, dù lợi nhuận của Techcombank có sự sụt giảm nhẹ, ngân hàng vẫn duy trì khả năng sinh lời ở mức cao hơn so với trung bình ngành.

Bên cạnh đó, khả năng huy động vốn và vị thế thanh khoản của Techcombank cũng được đánh giá cao khi hưởng lợi từ việc duy trì sự gắn bó của phân khúc khách hàng có thu nhập cao và trung bình, cùng với vị thế dẫn đầu về thị phần tiền gửi không kỳ hạn.

Theo đánh giá xếp hạng mới nhất của Moody’s, giao dịch bất đông sản tại Việt Nam đã có nhiều dấu hiệu khởi sắc, với nguồn cung ra thị trường dự kiến sẽ tăng lên, trong môi trường lãi suất đã giảm mạnh 200-300 điểm cơ bản thời gian gần đây.

Sự phục hồi của nền kinh tế, cộng với các chính sách, chỉ đạo tích cực, kịp thời của Chính phủ sẽ góp phần cho sự phục hồi mạnh hơn của thị trường bất động sản trong thời gian sắp tới.

Moody’s đánh giá Techcombank sẽ hưởng lợi từ sự phục hồi của thị trường bất động sản, khi các giao dịch mua bán nhà tăng lên, góp phần gia tăng về cả tuyệt đối và tỷ trọng của cho vay mua nhà cá nhân so với cho vay bất động sản.

Nhận định này đặc biệt dựa vào việc ngân hàng chú trọng tài trợ các dự án có tính pháp lý cao, tập trung tại các vị trí đắc địa tại Hà Nội và TP.HCM, được phát triển bởi những chủ đầu tư uy tín, có chất lượng tốt.

Tỷ lệ an toàn vốn cao, và khả năng hoạt động hiệu quả (bao gồm khả năng sinh lời) cũng là một yếu tố quan trọng trong đánh giá của Moody’s về Techcombank. Với các yếu tố trên, tổ chức xếp hạng tín nhiệm này đã nâng triển vọng của Techcombank lên mức “Ổn định”. Chỉ số đánh giá tín dụng cơ sở (BCA) của Techcombank tiếp tục trong nhóm các ngân hàng dẫn đầu về chất lượng tài sản tín dụng, ở mức ba3.

Tỷ lệ an toàn vốn CAR (vốn cấp 1) của Techcombank đạt 14% vào cuối năm 2023, giữ vững vị thế thuộc nhóm dẫn đầu trong các ngân hàng Việt Nam. Tỷ suất sinh lời trên tổng tài sản của Techcombank năm 2023 ở mức 2,4%, cao hơn nhiều so với trung bình ngành ở mức khoảng 1,4%.

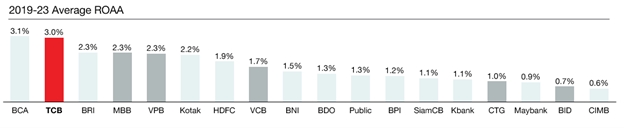

Theo số liệu được S&P Capital IQ công bố cuối tháng 2/2024 về chỉ số ROA của các ngân hàng Đông Nám Á và Ấn Độ có giá trị sổ sách trên 3 tỷ USD trong giai đoạn 2019-2023, Ngân hàng Trung ương Châu Á (BCA) của Indonesia và Techcombank (Việt Nam) đang dẫn đầu với chỉ số ROA lần lượt là 3,1% và 3%.

Techcombank liên tục là Ngân hàng có hiệu suất kinh doanh hàng đầu trong khu vực Đông Nam Á & Ấn Độ. Nguồn: S&P Capital IQ, tháng 2/2024

Techcombank liên tục là Ngân hàng có hiệu suất kinh doanh hàng đầu trong khu vực Đông Nam Á & Ấn Độ. Nguồn: S&P Capital IQ, tháng 2/2024Trong giai đoạn tiếp theo, Techcombank được dự báo vẫn đủ khả năng duy trì tốt biên lợi nhuận trong những điều kiện kinh tế thách thức và có thể kéo dài trong giai đoạn 2023-2025. Ngay trong năm 2024, kết quả kinh doanh của Techcombank sẽ tốt hơn nhờ tăng trưởng tín dụng quay trở lại, NIM phục hồi và chất lượng tài sản cải thiện.