Tài chính

Chiến lược quản lý chuỗi giá trị giúp ngân hàng chủ động ứng phó rủi ro

Trong hoạt động cho vay bất động sản, Techcombank đã thực hiện chiến lược quản lý chuỗi giá trị, tức là quản lý từ chủ đầu tư, bên thi công xây dựng cho đến khách hàng cá nhân, nên hạn chế rủi ro cho vay và có giải pháp xử lý kịp thời khi có khó khăn.

Năm 2022, Techcombank vẫn đạt kết quả kinh doanh ấn tượng, với tỷ lệ an toàn (CAR) theo Basel II đạt 15,2%, và tỷ suất lợi nhuận trên tổng tài sản (ROA) tiếp tục ở vị thế đầu ngành, đạt 3,2%. Lợi nhuận trước thuế đạt 25,6 nghìn tỷ đồng.

Thu nhập từ lãi và thu nhập từ hoạt động dịch vụ của ngân hàng (không bao gồm thu phí từ dịch vụ ngân hàng đầu tư) tăng trưởng mạnh, đóng góp chính nâng tổng thu nhập hoạt động lên 40,9 nghìn tỷ đồng, tăng 10,3% so với cùng kỳ năm trước.

Trong đó, thu nhập từ lãi đạt 30,3 nghìn tỷ đồng, tăng 13,5% so với cùng kỳ năm trước,

Thu nhập từ hoạt động dịch vụ tăng 24,8% so với cùng kỳ năm, đạt 9,7 nghìn tỷ. Trong đó, thu phí từ dịch vụ thẻ đạt 1.980,6 tỷ đồng (tăng 83,5% so với cùng kỳ).

Thu phí từ dịch vụ bảo hiểm (đạt 1.750,6 tỷ đồng, tăng 12,3% so với cùng kỳ năm ngoái): Trong năm 2022, Techcombank đã ghi nhận mức phí bảo hiểm quy năm (APE) đạt 1,5 nghìn tỷ đồng, tăng 23,0% so với cùng kỳ năm ngoái. Chiến lược tập trung tăng cường sự thâm nhập vào phân khúc khách hàng thu nhập cao (AFF) đã giúp APE của phân khúc này tăng trưởng 57% so với cùng kỳ.

Thu nhập từ thư tín dụng (LC) đạt 2.016,0 tỷ đồng, tăng 154%, tiền mặt & các khoản thanh toán đạt 467,7 tỷ đồng, tăng 76,2%.

Kết quả tích cực này đến từ việc tăng cường số hóa và cá nhân hóa sản phẩm, bao gồm những giải pháp tối ưu cho ngoại hối và giao dịch, và ứng dụng hàng đầu mới cho khách hàng doanh nghiệp vừa và nhỏ (BB).

Sau 7 tháng từ ngày ra mắt, tổng khối lượng giao dịch trên nền tảng số của tập khách hàng BB tăng 33,5% so với cùng kỳ, chiếm 78,4% tổng giá trị thanh toán của phân khúc này trong năm 2022.

Song song với đó, ngân hàng tiến tới việc cung cấp các khoản vay được phê duyệt trước thông qua kênh số hóa với tổng giá trị lên tới 1 nghìn tỷ đồng, đã cải thiện đáng kể trải nghiệm của khách hàng doanh nghiệp vừa và nhỏ, và dần dần trở thành ngân hàng giao dịch chính của khách hàng.

Ông Jens Lottner, Tổng Giám đốc Techcombank cho biết: “Techcombank khép lại năm 2022 nhiều biến động, kiên định đà phát triển bền bất chấp những ảnh hưởng không thuận lợi trong một số lĩnh vực kinh doanh chính của ngân hàng. Chúng tôi cho rằng một số thách thức này có khả năng vẫn tiếp diễn, đặc biệt trong nửa đầu năm 2023. Tuy nhiên chúng tôi tự tin vào đà tăng trưởng và khả năng duy trì thế mạnh nổi trội như chất lượng tài sản, vị thế thanh khoản và hoạt động hiệu quả, khả năng sinh lời của ngân hàng”.

Chiến lược quản lý chuỗi giá trị giúp chủ động ứng phó, giảm thiểu rủi ro

Cuối năm 2022, tổng tài sản Techcombank đạt 699 nghìn tỷ đồng, tăng 22,9% so với đầu năm. Danh mục tín dụng tiếp tục được chuyển dịch từ cho vay doanh nghiệp lớn sang cho vay cá nhân, giảm thiểu rủi ro danh mục và tăng hiệu quả sử dụng vốn của Ngân hàng.

Dư nợ cho vay khách hàng cá nhân tăng 40,1%, đạt 226,5 nghìn tỷ đồng, chiếm 49,1% danh mục tín dụng của Ngân hàng (tăng từ mức 39,4% tại ngày 31 tháng 12 năm 2021). Dư nợ cho vay khách hàng doanh nghiệp vừa và nhỏ tăng 7,3% so với cùng kỳ, đạt 69,4 nghìn tỷ đồng.

Chia sẻ tại buổi “Gặp gỡ nhà đầu tư cá nhân” ngày 2/2, ông Ngô Hoàng Hà - Giám đốc cao cấp Tài chính Doanh nghiệp Techcombank cho biết, mảng bất động sản là một trong những mảng trụ cột của ngân hàng.

Mảng bất động sản trong quý 4/2022 chịu khó khăn tạm thời khi lãi suất tăng cao, thanh khoản co hẹp nhưng về dài hạn vẫn rất tích cực khi tỷ lệ đô thị hóa ở Việt Nam còn thấp, tỷ lệ đáp ứng nhu cầu nhà ở chỉ 5%. Techcombank sẽ tiếp tục phát triển mạnh ở mảng này bên cạnh việc đa dạng hóa các mảng khác.

Để vượt qua khó khăn giai đoạn này, Techcombank đã thực hiện chiến lược quản lý chuỗi giá trị, tức là quản lý từ chủ đầu tư, bên thi công xây dựng cho đến khách hàng cá nhân. Điều này giúp Techcombank quản lý được dòng tiền nên rủi ro sẽ thấp hơn và hiểu ngay được khi nào thì doanh nghiệp bất động sản có khó khăn dòng tiền và xử lý kịp thời.

Ngoài ra, Techcombank chọn các khách hàng doanh nghiệp uy tín có chất lượng tài chính lành mạnh, dự án có pháp lý tốt. Đối với khách hàng cá nhân, Techcombank cho vay những khách hàng có thu nhập cao.

Techcombank cũng đã chuẩn bị các kịch bản ứng phó với biến động của thị trường. Chẳng hạn, thách thức tương tự Quý 4/2022 kéo dài trong những tháng đầu năm 2023, hay kịch bản khó khăn hơn là lãi suất tiếp tục tăng, tỷ giá biến động mạnh…. Trong cả hai kịch bản thì nợ xấu Techcombank đều được kiểm soát ở mức ổn định, và không ảnh hướng đến tình hình tài chính ngân hàng.

Cân bằng lợi ích sử dụng vốn ngắn hạn cho vay trung dài hạn

Cũng theo ông Hà, khi đánh giá thời hạn trả nợ khoản huy động thì luôn dựa vào thực tế, chẳng hạn cho vay dài hạn 30 năm nhưng thực tế khách hàng trả nợ 3-5 năm.

Đối với phần huy động không kỳ hạn (CASA), có 2 nguồn: thanh toán và đầu tư.

Đối với CASA thanh toán, khách hàng thường duy trì một mức số dư trên tài khoản tiền gửi không kỳ hạn để thanh toán các khoản như điện, nước… Bản chất khoản này khá ổn định, duy trì trong dài hạn (PV- Hơn 80% KH cá nhân duy trì CASA hơn 12 tháng).

Đối với khoản tiền gửi 1 tháng, 6 tháng hay 12 tháng, thường khách hàng không rút ra mà tái gửi lại. Điều này giúp Techcombank luôn duy trì được thanh khoản, đánh giá được khoảng chênh lệch giữa tài sản và huy động, đưa ra được quản lý rủi ro kịp thời nếu có.

Bên cạnh đó, việc đa dạng hóa nguồn vốn, gồm huy động khách hàng trong nước và nước ngoài (huy động hơn 1 tỷ USD trong năm 2022 khoảng trung dài hạn 3-5 năm) giúp Techcombank đảm bảo tỷ lệ ngắn hạn cho vay trung dài hạn duy trì mức thấp (28.8%).

Xu hướng dòng tiền ổn định giúp nợ nhóm 2 sẽ chuyển sang nhóm 1

Quý 4, dư nợ nhóm 2 của Techcombank tăng do khách hàng có khó khăn tạm thời về dòng tiền. Tuy nhiên, theo ông Hà, với kế hoạch trả nợ mới và xu hướng dòng tiền thì Techcombank tin rằng khách hàng sẽ trả nợ theo đúng thời hạn mới và khoảng nợ này sẽ chuyển về nhóm 1 trong năm 2023.

Về quản lý nợ xấu, Techcombank làm việc với các doanh nghiệp phát triển bất động sản có tiềm lực mạnh, chủ động quản lý dòng tiền từ chủ đầu tư đến người mua cuối cùng, nên biết rõ khi nào khách hàng có dòng tiền về và trả nợ được bao nhiêu. Do đó, Techcombank không bị động trong việc khách hàng có trả nợ được hay không. “Điều quan trọng là Techcombank đồng hành cùng khách hàng vượt qua giai đoạn khó khăn này. Bên bộ phận quản lý rủi ro của Ngân hàng cũng liên tục đưa ra các kịch bản của nền kinh tế về lãi suất, thanh khoản, những ảnh hưởng toàn cầu, từ đó đưa ra phương án xử lý kịp thời”, ông Hà nói thêm.

Tổng tài sản của Techcombank đạt gần 700 nghìn tỷ

NCB chính thức tăng vốn lần thứ ba trong 4 năm liên tiếp

Ngân hàng TMCP Quốc Dân (NCB) vừa hoàn tất việc phát hành riêng lẻ 750 triệu cổ phần, chính thức nâng vốn điều lệ lên 19.280 tỷ đồng, sớm hơn 1 năm so với lộ trình tại phương án cơ cấu lại.

Đằng sau đà bùng nổ lợi nhuận của các công ty chứng khoán

Ngành chứng khoán Việt Nam đang bước vào chu kỳ tăng trưởng mới với các cải cách hạ tầng, khung pháp lý, dòng vốn ngoại sớm trở lại và làn sóng tăng vốn – IPO.

Sau vàng, đến lượt bạc trở thành kênh đầu tư hấp dẫn?

Đầu tư bạc có thể đem lại lợi nhuận trong ngắn hạn nhưng nhà đầu tư cần cân nhắc nhiều yếu tố rủi ro khi lựa chọn loại tài sản này.

‘Trụ cột’ ít nhắc tới của Thế giới di động

Thành danh trong lĩnh vực bán lẻ, Thế giới di động đang từng bước lấn sân sang lĩnh vực tài chính với những khoản đầu tư đóng góp lợi nhuận đáng kể.

Ngân hàng Nhà nước yêu cầu tạm dừng cho vay đặt cọc bất động sản

Ngân hàng Nhà nước chi nhánh Khu vực 2 (NHNN KV2) vừa có văn bản gửi đến các ngân hàng thương mại trên địa bàn TP.HCM và tỉnh Đồng Nai về việc cảnh báo rủi ro trong hoạt động cho vay.

NCB chính thức tăng vốn lần thứ ba trong 4 năm liên tiếp

Ngân hàng TMCP Quốc Dân (NCB) vừa hoàn tất việc phát hành riêng lẻ 750 triệu cổ phần, chính thức nâng vốn điều lệ lên 19.280 tỷ đồng, sớm hơn 1 năm so với lộ trình tại phương án cơ cấu lại.

Vicem Bút Sơn ngắt chuỗi thua lỗ nhờ kinh tế tuần hoàn

Vicem Bút Sơn ghi nhận khoản thu nhập từ xử lý chất thải, qua đó bù đắp khoản lỗ thuần từ hoạt động kinh doanh cốt lõi.

Kinh tế thế giới gặp khó, vì sao Việt Nam tự tin tăng trưởng trên 8%?

Tăng trưởng kinh tế Việt Nam năm 2025 có thể hoàn thành mục tiêu trên 8% nhờ vào lực đẩy từ đầu tư công và tiêu dùng phục hồi.

Khu nghỉ dưỡng đậm chất người Dao giữa ruộng bậc thang Hoàng Su Phì

Panhou Retrear, nơi giúp ta sống chậm - tránh xa phố thị ồn ào, hoà mình với văn hoá người Dao ở Tuyên Quang và chạm vào thiên nhiên với nhiều cung bậc cảm xúc.

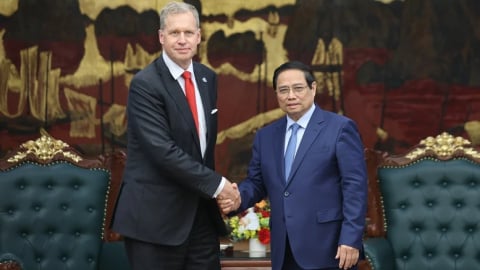

Thiết lập quan hệ đối tác chiến lược Việt Nam – Bulgaria

Với quan hệ đối tác chiến lược Việt Nam - Bulgaria, hai bên đặt mục tiêu tăng kim ngạch thương mại song phương lên gấp đôi trong những năm tới.

Chủ tịch AutoAgri Nguyễn Thành Thực: Học cả đời, trả nghĩa cho nông nghiệp

Với bà Nguyễn Thị Thành Thực, Chủ tịch AutoAgri, học để mở rộng tri thức và để trả nghĩa cho nông nghiệp, nuôi dưỡng khát vọng đưa nông sản Việt bước ra thế giới.

Onboard đại học không lo áp lực: Thích nghi, kết nối và giữ năng lượng

Bước qua cánh cổng đại học, tân sinh viên chính thức “onboard” vào một thế giới hoàn toàn mới, nơi không chỉ có bài vở, mà còn là những trải nghiệm mới mẻ: sống xa nhà, tự lập, khám phá bản thân giữa thành phố rộng lớn. Giữa nhịp sống hối hả ấy, ai cũng phải học cách thích nghi, kết nối bạn bè, và giữ tinh thần tích cực để không bị cuốn vào guồng quay áp lực.