Quản trị rủi ro trước hiện tượng 'Vin-Index' trên thị trường chứng khoán

Trong bối cảnh VN-Index tăng mạnh chủ yếu nhờ "sức kéo" của nhóm Vingroup, nhà đầu tư cần ưu tiên quản trị rủi ro hơn là kỳ vọng gia tăng lợi nhuận.

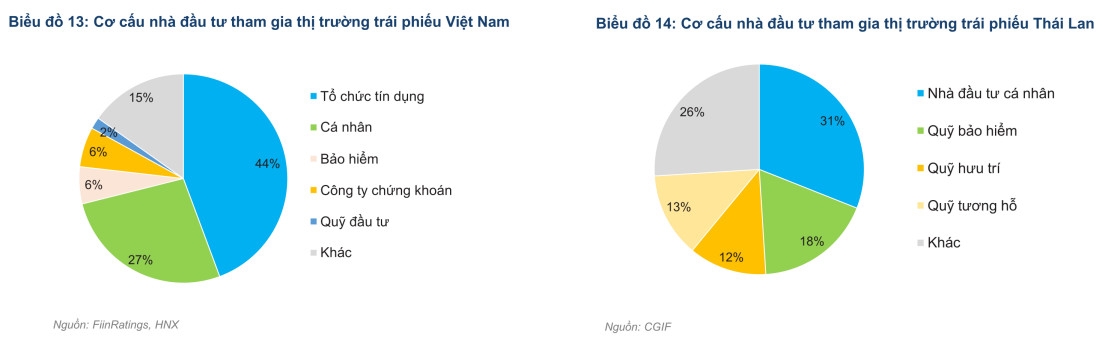

Theo FiinRatings nguồn vốn trong nước hiện rất lớn và nhiều tiềm năng để khai phá khi phần lớn nhà đầu tư vào trái phiếu doanh nghiệp ở Việt Nam là cá nhân và tổ chức tín dụng, trong đó nguồn vốn ngân hàng lại gặp nhiều hạn chế để có thể tiếp tục cho vay/đầu tư trung-dài hạn.

Theo báo cáo mới đây của Fiin Ratings về thị trường vốn nợ Việt Nam, sau năm 2023 nhiều khó khăn, kinh tế Việt Nam cho thấy dấu hiệu hồi phục tại thời điểm cuối năm và được kỳ vọng sẽ tiếp tục trong năm 2024.

Bối cảnh vĩ mô hiện đón nhận nhiều yếu tố tích cực như hoạt động xuất nhập khẩu hồi phục, đầu tư khu vực tư nhân và khu vực công ổn định và các bộ luật, chính sách trong các lĩnh vực quan trọng được thông qua.

Tuy nhiên thị trường vẫn ẩn chứa nhiều rủi ro như kinh tế của Trung Quốc phục hồi yếu, tác động của chính sách thuế tối thiểu toàn cầu đối với dòng vốn FDI cùng các cuộc xung đột địa chính trị có thể diễn biến phức tạp và leo thang.

Trong khi đó, tăng trưởng tín dụng cũng gặp nhiều khó khăn trong nửa đầu năm 2023, nhưng có sự tăng mạnh vào hai tháng cuối năm, cùng thị trường trái phiếu hồi phục. Mặt bằng lãi suất tại Việt Nam đang duy trì ở mức thấp, với kỳ vọng FED sẽ giảm lãi suất điều hành trong 2024.

Dưới góc nhìn của đơn vị xếp hạng tín nhiệm, theo Fiin Ratings, áp lực về chất lượng tài sản kéo dài trong năm 2023 và tiếp tục duy trì trong thời gian tới có thể sẽ gây khó khăn cho mục tiêu tăng trưởng tín dụng.

Thêm nữa, quy định về tỷ lệ vốn ngắn hạn cho vay trung dài hạn tạo ra nhu cầu lớn về tăng vốn cấp 2 cho ngân hàng.

Dù vậy, các động lực cho sự hồi phục của ngành ngân hàng trong năm 2024 bao gồm tăng trưởng tín dụng, xu hướng tăng vốn cấp 2 và khả năng sinh lời được cải thiện.

Ngoài ra, một trong những thách thức lớn trong giai đoạn 2021-2023 là rủi ro khung pháp lý và các chính sách đã có những bước phát triển đáng kể với các văn bản pháp lý và quy hoạch quan trọng trong giai đoạn sắp tới đã được thông qua bởi Quốc hội. Các luật này sẽ có hiệu lực từ ngày 1/1/2025, do đó năm 2024 sẽ là một năm chuẩn bị và thích nghi.

Các dự án trọng điểm nằm trong quy hoạch tổng thể quốc gia sẽ tiếp tục được tiến hành là động lực thu hút dòng tiền đầu tư trong ngắn hạn và dài hạn.

Về nhu cầu vốn và triển vọng một số ngành trọng điểm, theo FiinRatings, để triển khai các dự án đã bị chậm, các doanh nghiệp đang có nhu cầu vốn rất lớn, bao gồm cả các dự án nhà ở thương mại và các dự án hạ tầng.

Trong bối cảnh đó, FiinRatings khuyến nghị các giải pháp tiềm năng như khai phá những nguồn vốn từ các công ty bảo hiểm, quỹ đầu tư trái phiếu, phát triển các dịch vụ bảo lãnh trái phiếu và hệ thống chuẩn hóa về thông tin cung cấp cho các nhà đầu tư.

Thêm nữa, so với thị trường Thái Lan, nguồn vốn trong nội địa rất lớn và nhiều tiềm năng để khai phá khi phần lớn nhà đầu tư vào trái phiếu doanh nghiệp ở Việt Nam là cá nhân và tổ chức tín dụng, trong đó nguồn vốn ngân hàng lại gặp nhiều hạn chế để có thể tiếp tục cho vay/đầu tư trung-dài hạn.

Thị trường cũng cần đa dạng hóa cơ sở nhà đầu tư tổ chức tham gia giúp tạo tiền đề cho phát trển bền vững, đặc biệt trong các lĩnh vực thâm dụng vốn như cơ sở hạ tầng thường yêu cầu nguồn trung và dài hạn ổn định.

Hiện tại, phần lớn tài sản của các doanh nghiệp bảo hiểm phân bổ vào trái phiếu chính phủ hoặc tiền gửi tiết kiệm, với mức lãi suất chưa thực sự hấp dẫn. Trong khi đó, tăng trưởng của ngành bảo hiểm (đi kèm các nghĩa vụ nợ tiềm tàng trong tương lai) vẫn ở mức 15-20%/năm.

Trái phiếu doanh nghiệp có thể giúp đa dạng hóa danh mục, đem lại lợi suất tốt hơn, đồng thời cũng có thể có kỳ hạn dài hơn, phù hợp với các nghĩa vụ nợ của các doanh nghiệp bảo hiểm.

Đáng chú ý, hiện chưa có một hệ thống chuẩn hóa về thông tin cung cấp cho các nhà đầu tư, dẫn tới nhiều hạn chế trong việc đưa ra quyết định. Thị trường thiếu sự chuẩn hóa thông tin và một hệ tham chiếu về tương quan giữa mức xếp hạng tín nhiệm và rủi ro vỡ nợ.

Điều này dẫn tới các thông tin về rủi ro liên quan tới các tổ chức phát hành trái phiếu chưa đầy đủ và rõ ràng, dẫn đến thiếu điều kiện xác định rủi ro tín dụng của tổ chức phát hành và rủi ro tín dụng của trái phiếu.

Đồng thời hạn chế về thông tin rủi ro tín dụng, dẫn đến hạn chế trong khả năng xác định tỷ lệ lợi tức yêu cầu của trái phiếu và hạn chế về phân tích độ biến động và sự tương quan của chênh lệch lợi suất giữa các tài sản, tạo ra khó khăn cho việc quản lý rủi ro tập trung.

Theo FiinRatings, nhu cầu vốn cho phát triển doanh nghiệp tại Việt Nam là rất lớn trong những năm tới đây nhằm hỗ trợ phát triển kinh tế và định hướng giảm lệ thuộc nguồn vốn trung và dài hạn vào hệ thống ngân hàng thương mại. Nguồn vốn nợ, trong đó có kênh trái phiếu doanh nghiệp, đang dần trở nên phổ biến tại các doanh nghiệp Việt Nam.

Quy mô kênh trái phiếu doanh nghiệp đã đạt quy mô 11% GDP vào cuối năm 2023 và được kỳ vọng sẽ là kênh dẫn vốn quan trọng cho doanh nghiệp khi Chính phủ đã đặt mục tiêu tăng quy mô của thị trường này lên mức 20% GDP vào năm 2025 và 30% vào năm 2030 theo chiến lược phát triển thị trường chứng khoán vừa được phê duyệt vào ngày 29/12/2023.

Trong bối cảnh VN-Index tăng mạnh chủ yếu nhờ "sức kéo" của nhóm Vingroup, nhà đầu tư cần ưu tiên quản trị rủi ro hơn là kỳ vọng gia tăng lợi nhuận.

Để giảm rủi ro hệ thống, các chuyên gia cho rằng Việt Nam cần đa dạng hóa kênh vốn một cách quyết liệt và thực chất hơn.

NCB dự kiến nâng vốn điều lệ lên gần 29.280 tỷ đồng thông qua chào bán riêng lẻ 1 tỷ cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp.

Xây dựng niềm tin số, phát triển tài sản mã hóa dựa trên những giá trị "độc nhất vô nhị" là con đường giúp Việt Nam phát triển bền vững và thịnh vượng.

Phiên đấu giá cổ phần MSB không đáp ứng đủ điều kiện để tổ chức theo quy định hiện hành do không có nhà đầu tư nào đăng ký mua.

MIK Group xin dừng tham gia dự án đại lộ cảnh quan sông Hồng và chuyển nhượng toàn bộ quyền, nghĩa vụ trong liên danh cho Đại Quang Minh.

Với G-Group, tự chủ công nghệ không còn là khẩu hiệu, mà là khát vọng làm chủ từ hạ tầng số, sản phẩm số cho tới những công nghệ hiện đại.

Hành trình 15 năm MoMo trở thành tập đoàn công nghệ tài chính không phải cú ăn may của ý tưởng "mơ mộng", mà là khả năng sống sót đủ lâu trong hỗn loạn

Tập đoàn Vingroup chính thức ra mắt Dự án Trường Giáo dục đặc biệt - Vin Nexus Center - mô hình giáo dục phi lợi nhuận theo chuẩn quốc tế dành cho trẻ có nhu cầu giáo dục đặc biệt về nhận thức, hành vi và học tập (phổ tự kỷ, ADHD, rối loạn học tập...).

Vingroup tin rằng việc xin rút khỏi dự án đường sắt tốc độ cao Bắc – Nam không ảnh hưởng tới tiến độ triển khai khi dự án nhận được sự quan tâm của nhiều doanh nghiệp có tiềm lực và kinh nghiệm như Thaco.

Một thế hệ lao động tri thức và quản lý trẻ đang đối mặt với một nghịch lý: kiếm được tiền bằng năng lực thật, thu nhập cao nhưng vẫn đứng trên một nền tảng tài chính chênh vênh.

Logo mới của Sacombank bất ngờ xuất hiện trong bối cảnh ngân hàng này đang có những chuyển động nhân sự ở thượng tầng.