Tài chính

Ngân hàng vẫn lo giảm chất lượng tài sản

Trong khi lợi nhuận các ngân hàng có thể cải thiện, báo cáo phân tích của MBS cho rằng, rủi ro suy giảm chất lượng tài sản vẫn còn lớn trong năm 2024

Trong báo cáo về ngành ngân hàng mới đây, công ty chứng khoán MBS nhận định, khó khăn của toàn ngành ngân hàng vẫn chưa hoàn toàn đi qua. Năm 2023, ngành ngân hàng chứng kiến tăng trưởng tín dụng thấp đi cùng tỷ suất lợi lãi thuần (NIM) suy giảm.

Nhóm phân tích dự báo tăng trưởng tín dụng toàn ngành chỉ đạt 10,5% trong năm 2023, cách khá xa so với mục tiêu 14-15% trong năm 2023 của Chính phủ.

Tốc độ tăng trưởng chậm do tổng cầu thế giới suy yếu và thị trường bất động sản trầm lắng trong 9 tháng đầu năm. Số lượng giao dịch và số lượng dự án hoàn thành xây dựng lần lược giảm 31% và 33% so với cùng kỳ.

Lợi nhuận toàn ngành kém khả quan khi luỹ kế 9 tháng đầu năm 2023, tổng lãi ròng của các ngân hàng niêm yết giảm 2,5% so với cùng kỳ. Chỉ có nhóm bốn ngân hàng lớn nhất là Agribank, Vietcombank, Vietinbank, BIDV ghi nhận kết quả khả quan hơn với mức tăng trưởng 14,2% so với cùng kỳ, trong khi lợi nhuận nhóm các ngân hàng tư nhân giảm gần 10%.

Nhóm phân tích nhận định, lợi nhuận suy giảm chủ yếu do tín dụng toàn ngành suy yếu. NIM toàn ngành giảm 86,5 điểm cơ bản so với cùng kỳ trong khi chi phí hoạt động và chi phí trích lập dự phòng tăng lần lượt 7,7% và 5,4%.

Mặc dù vậy, kết quả kinh doanh kém khả quan trong năm 2023 đã tạo ra nền so sánh thấp cho tăng trưởng lợi nhuận trong năm 2024.

MBS kỳ vọng, năm 2024, tăng trưởng tín dụng sẽ đạt 13-14% với kịch bản tăng trưởng GDP cả năm đạt 5,9%, do nền kinh tế Việt Nam đang cho thấy tín hiệu khởi sắc.

GDP đang thể hiện xu hướng tích cực, kết hợp với Chính phủ ban hành chính sách hỗ trợ nhằm thúc đẩy tín dụng cho thị trường bất động sản như Nghị định 08/2023/NĐ-CP, 10/2023/NĐ-CP với mục tiêu tháo gỡ vướng mắc pháp lý các dự án bất động sản và phát triển nhà ở xã hội; lãi suất cho vay giảm mạnh kích thích nhu cầu tín dụng.

MBS cũng kỳ vọng NIM sẽ được cải thiện từ quý IV/2023 và tăng nhẹ trong năm tới trong bối cảnh lãi suất huy động toàn ngành đang thấp hơn mức đáy trong giai đoạn dịch Covid-19. Như vậy, với môi trường lãi suất thấp được duy trì trong ít nhất 6-9 tháng tới, lợi nhuận của hầu hết các ngân hàng được kỳ vọng khả quan.

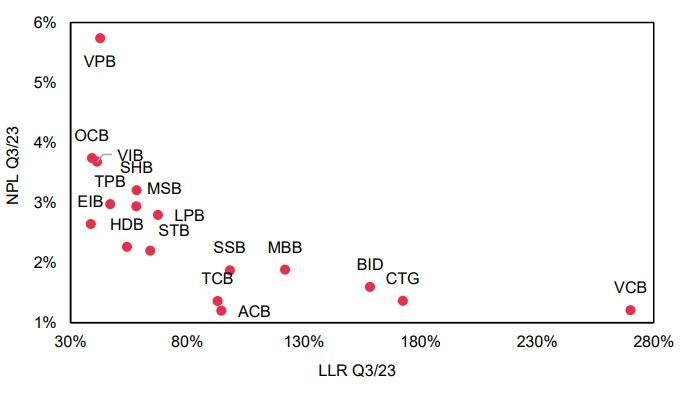

Trong khi lợi nhuận cải thiện, MBS cho rằng, rủi ro suy giảm chất lượng tài sản vẫn lớn trong năm 2024. Tỷ lệ nợ xấu toàn ngành tại quý 3/2023 đạt 2,2%, tăng 64 điểm cơ bản so với 2022, và là mức cao nhất kể từ năm 2015.

Hầu như tất cả các ngân hàng đều tiếp tục ghi nhận tỷ lệ nợ xấu gia tăng trong quý 3/2023 so với đầu năm và các quý liền trước. Tuy vậy, Thông tư 02/TT-NHNN về cơ cấu lại thời hạn trả nợ và giãn nợ đã giúp tỷ lệ nợ xấu giảm tốc.

Tỷ lệ nợ xấu toàn ngành tăng mạnh từ 1,4% cuối năm 2022 lên 2,1% cuối quý II/2023 nhưng chỉ tăng 10 điểm cơ bản trong quý III. Tỷ lệ bao phủ nợ xấu giảm hơn 21% trong 6 tháng 2023 nhưng chỉ giảm 5,8% trong quý 3/2023.

Do đó, MBS kỳ vọng nợ xấu toàn ngành sẽ tăng nhẹ 10-20 điểm cơ bản và đạt đỉnh trong quý 4/2023. Ngoài ra, việc sử dụng một lượng lớn trích lập dự phòng trong 9 tháng năm 2023 để xử lý nợ xấu cũng góp phần giúp tỷ lệ nợ xấu các ngân hàng suy giảm.

Mặc dù vậy, áp lực trích lập dự phòng được dự báo vẫn sẽ đáng kể trong năm 2024. Nguyên nhân đến từ việc dự địa trích lập của các ngân hàng sẽ không còn nhiều khi kết quả kinh doanh cả năm 2023 được dự báo sẽ kém khả quan. Khi hiệu lực của Thông tư 02/TT-NHNN hết hạn vào 30/6/2024, áp lực trích lập cho các khoản nợ tái cơ cấu hoặc các khoản nợ xấu không được tái cơ cấu sẽ gia tăng.

Áp lực này cũng sẽ có sự phân hoá rõ nét giữa các ngân hàng. Những ngân hàng đã gia tăng trích lập lớn trong năm 2023 và đưa chất lượng tài sản về mức thấp có thể sẽ có nhiều dư địa để xử lý hơn, và do đó sẽ có được lợi thế tăng trưởng lợi nhuận cao hơn.

Cho vay đầu tư công rủi ro nợ xấu cao

Fed hạ lãi suất lần ba, mở dư địa ổn định lãi vay và tỷ giá trong nước

Quyết định hạ lãi suất lần thứ ba trong năm của Fed được xem là “làn gió mát” kịp thời, giúp giảm áp lực tỷ giá và mở thêm dư địa để nhà điều hành duy trì ổn định lãi suất cho vay, trong bối cảnh lãi suất huy động và liên ngân hàng tăng nhiệt cuối năm.

Những viên 'kẹo đắng' mùa IPO

Kết quả những thương vụ IPO gần đây đặt ra nhiều câu hỏi về lợi ích của nhà đầu tư khi họ phải cạnh tranh, đấu giá, nộp tiền, bị “giam” tiền cả tháng rồi sau đó thua lỗ khi cổ phiếu lên sàn.

Cổ phiếu TCX tăng mạnh sau khi được quỹ VNM ETF mua mới

Khoảng 6,4 triệu cổ phiếu TCX sẽ được MVIS Vietnam Local Index, chỉ số cơ sở của Vaneck Vectors Vietnam ETF (VNM ETF) mua mới trong quý IV/2025.

Chủ tịch chứng khoán DNSE: Giao dịch T+0 khơi mào cuộc đua công nghệ và quản trị

Việc "cởi trói" thị trường bằng giao dịch T+0 có thể giúp tăng mạnh sự linh hoạt cho nhà đầu tư nhưng cũng đòi hỏi hệ thống giao dịch phải sẵn sàng ở mức cao.

Phát triển thị trường vốn là 'chìa khóa' giảm phụ thuộc vào ngân hàng

Trọng tâm của các giải pháp là hoàn thiện thể chế, tạo ra môi trường đầu tư với hàng hóa chất lượng, đồng thời nâng cao mức độ minh bạch của thị trường.

VNPAY được vinh danh Top 10 giải thưởng Tin Dùng 2025

Bộ giải pháp nộp thuế số của VNPAY vừa được vinh danh trong Top 10 giải thưởng "Tin Dùng 2025" do Tạp chí Kinh tế Việt Nam tổ chức.

ACB ký hợp tác cộng đồng trong lĩnh vực sức khỏe, giáo dục và môi trường

Trong chiến lược phát triển bền vững giai đoạn 2025–2030, ACB tập trung vào ba ưu tiên cốt lõi: sức khỏe, giáo dục và môi trường, những lĩnh vực được xem là nền tảng cho sự phát triển dài hạn của Việt Nam.

Cận cảnh nút giao Mỹ Yên nối 3 cao tốc trước ngày thông xe tại TP.HCM

Nút giao Mỹ Yên nối cao tốc Bến Lức - Long Thành, TP.HCM - Trung Lương và Vành đai 3 sẽ thông xe kỹ thuật ngày 19/12.

HDCapital tăng cường hiện diện tại Petrosetco

HDCapital vừa rót thêm 110 tỷ đồng để mua vào cổ phiếu PET của Petroseco, quá đó nâng tỷ lệ nắm giữ lên 17,97 triệu cổ phiếu, tương ứng 16,84% vốn điều lệ.

Kim Oanh Group hợp tác với đối tác công nghệ, ứng dụng AI và Robotic vào quản lý vận hành dự án

Liên doanh K-City do Kim Oanh Group và đối tác thành lập nhằm thiết lập một chuẩn mực vận hành mới, giúp tối ưu chi phí và nâng cao trải nghiệm sống cho cư dân.

Fed hạ lãi suất lần ba, mở dư địa ổn định lãi vay và tỷ giá trong nước

Quyết định hạ lãi suất lần thứ ba trong năm của Fed được xem là “làn gió mát” kịp thời, giúp giảm áp lực tỷ giá và mở thêm dư địa để nhà điều hành duy trì ổn định lãi suất cho vay, trong bối cảnh lãi suất huy động và liên ngân hàng tăng nhiệt cuối năm.

Trung tâm tài chính quốc tế thúc đẩy kỷ nguyên tài sản số

Dù khởi động muộn hơn nhiều quốc gia trong khu vực, nhưng trung tâm tài chính quốc tế tại Việt Nam lại đứng trước lợi thế của "người đi sau" trong việc đón đầu xu hướng công nghệ tài chính mới của thế giới.