Tài chính

Cấu trúc đặc biệt 49+1 trong các thương vụ M&A công ty tài chính

Sự xuất hiện của một cổ đông nhỏ nắm giữ 1% cổ phần trong cấu trúc sở hữu tại các công ty tài chính sau khi bán 49% cho nhà đầu tư nước ngoài xuất hiện trong cả 3 giao dịch gần đây.

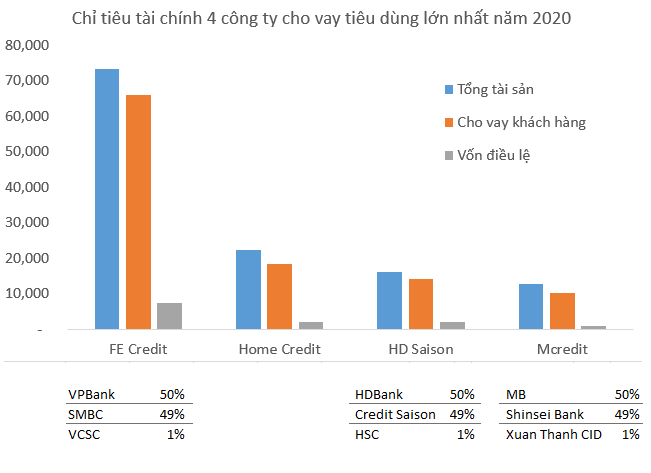

Cuối tháng 4 vừa qua, thị trường M&A Việt Nam bùng nổ với thương vụ VPBank công bố sẽ bán 49% cổ phần FE Credit cho Tập đoàn Sumitomo (Nhật Bản). Với định giá toàn bộ công ty FE Credit là 2,8 tỷ USD, đây được xem là giao dịch có quy mô lớn nhất từ trước đến nay trong khu vực doanh nghiệp tư nhân.

Sau khi thương vụ hoàn tất, cơ cấu góp vốn FE Credit thay đổi với việc VPBank vẫn nắm giữ 50% cổ phần tại FE Credit, Công ty tài chính của Sumitomo nắm giữ 49% cổ phần và đáng chú ý là 1% thuộc về Công ty Chứng khoán Bản Việt (VCSC).

Sự xuất hiện của VCSC, nhà tư vấn giao dịch M&A, trong cấu trúc sở hữu FE Credit lặp lại một giao dịch tương tự đã xuất hiện năm 2015. Khi đó, HDBank bán 49% cổ phần Công ty tài chính HDFinance cho Credit Saison, sau đó đổi tên thành HD Saison.

Sau thương vụ này, cơ cấu vốn góp của HDSaison bao gồm 50% cổ phần do HDBank nắm giữ, 49% thuộc về Credit Saison và 1% thuộc về Công ty Chứng khoán TP.HCM (HSC). Gần đây, khi HD Saison tăng vốn điều lệ từ 1.400 tỷ đồng lên 2.000 tỷ đồng vào năm 2020, cấu trúc sở hữu này vẫn được duy trì.

Năm 2016, Ngân hàng Quân đội (MB) bán cổ phần Công ty tài chính Mcredit cho Shinsei Bank, cấu trúc sở hữu này cũng xuất hiện. Sau giao dịch, MB nắm giữ 50% cổ phần tại Mcredit, Shinsei Bank nắm giữ 49% còn Công ty TNHH đầu tư xây dựng và phát triển Xuân Thành nắm giữ 1%.

Tại sao lại luôn xuất hiện một bên thứ 3 nắm giữ tỷ lệ rất nhỏ (1%), không có quyền quyết định gì trong cơ cấu cổ đông của các công ty tài chính sau M&A? Có nhiều giả thiết để lý giải vấn đề này.

Giả thiết đầu tiên, 1% cổ phần có thể là “phần thưởng” cho các công ty môi giới trong vai trò thúc đẩy giao dịch diễn ra thành công. Chi phí tư vấn bên mua, bên bán trong các giao dịch M&A ngoài các loại phí trả bằng tiền luôn bao gồm % giá trị giao dịch nếu thành công. Tỷ lệ % được trả tùy thuộc vào giá trị của từng giao dịch.

Theo quy định của NHNN hiện nay, các công ty tài chính chỉ được phép bán tối đa 49% tỷ lệ sở hữu cho đối tác ngoại. Với các ngân hàng trong nước, họ cũng chỉ muốn giữ tỷ lệ tối thiểu 50% để có thể hợp nhất kết quả kinh doanh của công ty tài chính vào ngân hàng mẹ. Do đó, tỷ lệ 1% còn lại có thể là mức phí hợp lý để trả cho bên tư vấn với một cái giá ưu đãi.

Tuy nhiên, giả thiết này khó lý giải được sự xuất hiện của Công ty Xuân Thành trong thương vụ M&A MCredit. Xuân Thành không phải công ty chứng khoán, và cũng không tham gia vào hoạt động môi giới hay tư vấn giao dịch.

Mặt khác, nếu nhìn vào thương vụ HD Saison, báo cáo tài chính của HSC ghi nhận công ty phải chi ra là 17 tỷ đồng để sở hữu 1% cổ phần, tương đương với mức giá 833 tỷ đồng mà Credit Saison chi ra để nắm giữ 49% cổ phần. Điều này có nghĩa là HSC không nhận được ưu đãi gì khi nắm giữ 1% cổ phần tại HD Saison.

Giả thiết thứ hai xuất phát từ quy định chỉ cho phép đối tác nước ngoài mua tối đa 49% cổ phần công ty tài chính của Ngân hàng Nhà nước. Quy định này khiến các nhà đầu tư nước ngoài có chiến lược mua kiểm soát không thể thực hiện dù sẵn sàng chi ra số tiền đầu tư rất lớn.

Giải pháp ở đây là xuất hiện một bên thứ ba đóng vai trò “đại diện sở hữu”, được nhà đầu tư nước ngoài ủy quyền nắm giữ thêm 1% cổ phần để cân bằng cán cân quyền lực trong công ty sau giao dịch M&A.

Cũng theo giả thiết này, định giá các công ty tài chính sẽ thay đổi đáng kể, bởi việc bán 49% cổ phần so với bán 49% + 1% cổ phần + quyền kiểm soát công ty chắc chắn có giá trị rất khác nhau.

Công ty tài chính tiêu dùng gặp khó vì đại dịch

Chuyên gia hiến kế huy động hàng trăm tấn vàng trong dân

Các chuyên gia cho rằng vấn đề không còn là có làm sàn vàng hay không mà là lộ trình triển khai và cơ chế giám sát để vận hành hiệu quả và minh bạch.

Home Credit đưa kiến thức tài chính đến gần hơn với phụ nữ và sinh viên

Thông qua các chuỗi hội thảo, hoạt động cộng đồng, Home Credit mong muốn mỗi cá nhân đều có hiểu biết tài chính để đưa ra các quyết định an toàn, có trách nhiệm.

'Chìa khóa vàng' mở lối thị trường vốn cho doanh nghiệp Việt

Trong bối cảnh khung pháp lý ngày càng hoàn thiện, xếp hạng tín nhiệm đang định hình thị trường vốn trưởng thành và bền vững hơn.

Techcombank phân phối sản phẩm bảo hiểm nhân thọ Techcom Life

Sự kết hợp giữa năng lực ngân hàng số hàng đầu Việt Nam của Techcombank và các giải pháp bảo hiểm thế hệ mới của Techcom Life kỳ vọng sẽ góp phần mang lại giải pháp bảo hiểm hiện đại, khác biệt, đặt khách hàng.

CEO Quỹ Manulife Việt Nam: Mục đích của đầu tư là gia tăng tài sản

"Đừng đầu tư theo cách đày đọa bản thân và trở thành nạn nhân của thị trường", bà Trần Thị Kim Cương, Tổng giám đốc Manulife IM nhấn mạnh.

Giới tinh hoa tận hưởng lối sống 'xa xỉ thầm lặng' tại Vịnh Xanh giữa lòng phố biển

Được thiết kế “may đo” cho giới nhà giàu kín tiếng theo đuổi phong cách sống quiet luxury (xa xỉ thầm lặng), mỗi căn biệt thự tại Vịnh Xanh (Ocean City) không chỉ là chốn an cư lý tưởng, mà còn là một tài sản chiến lược, nhờ vào những giá trị độc quyền khó sao chép trên thị trường.

Vincom Black Friday 2025: Đại tiệc giảm giá khuấy động thị trường bán lẻ cả nước

Vincom Black Friday 2025 mang chủ đề “Sale cuồng nhiệt - Deal hời thiệt” đang khuấy đảo tại gần 90 trung tâm thương mại trên toàn quốc, với các chương trình độc quyền và ưu đãi hấp dẫn từ gần 3.000 gian hàng – thương hiệu trong nước và quốc tế, mang đến cho người tiêu dùng cơ hội chốt đơn hời nhất năm.

MSB ra mắt thẻ Mastercard Green World: Cánh cửa 'tinh hoa hành trình xanh'

Ngân hàng TMCP Hàng Hải Việt Nam (MSB) công bố chiến lược dành cho phân khúc khách hàng thu nhập cao (Affluent) và ra mắt thẻ tín dụng MSB Mastercard Green World.

Vingroup thăng hạng trong Top 10 nơi làm việc tốt nhất Việt Nam 2025

VinFast, Vinhomes, Vinpearl, Vinmec và Vinschool đều giữ vị trí số 1 “nơi làm việc tốt nhất theo ngành”, khẳng định sức hấp dẫn và uy tín của hệ sinh thái Vingroup trên thị trường nhân sự.

Ngày 20/11 là ngày gì? Dấu ấn Việt Nam và thế giới trong dòng chảy lịch sử

Ngày 20/11 hàng năm từ lâu đã trở thành một mốc thời gian thân thuộc với người Việt Nam, gắn liền với truyền thống “tôn sư trọng đạo” và những ký ức học trò đầy cảm xúc. Nhưng nếu nhìn rộng hơn ra bối cảnh quốc tế, có thể thấy ngày 20/11 cũng là thời điểm diễn ra rất nhiều sự kiện mang tính bước ngoặt của lịch sử thế giới – từ những biến chuyển lớn của nền chính trị quốc tế, các phát minh khoa học – công nghệ, cho tới những quyết định quan trọng về quyền con người.

MSB gia tăng bảo mật cho khách hàng

Ngân hàng TMCP Hàng Hải Việt Nam (MSB) công bố hoàn tất kết nối và đưa vào vận hành hệ thống cảnh báo rủi ro SIMO của Ngân hàng Nhà nước Việt Nam, tự động cảnh báo các giao dịch có dấu hiệu gian lận và lừa đảo.

Cách F88 thiết lập chuẩn mực quản trị quốc tế và bền vững

Với nền tảng quản trị và hiệu quả kinh doanh, phía F88 khẳng định sẽ kiên định xây dựng hệ sinh thái dịch vụ tài chính bình dân và bền vững.