Tài chính

Cấu trúc đặc biệt 49+1 trong các thương vụ M&A công ty tài chính

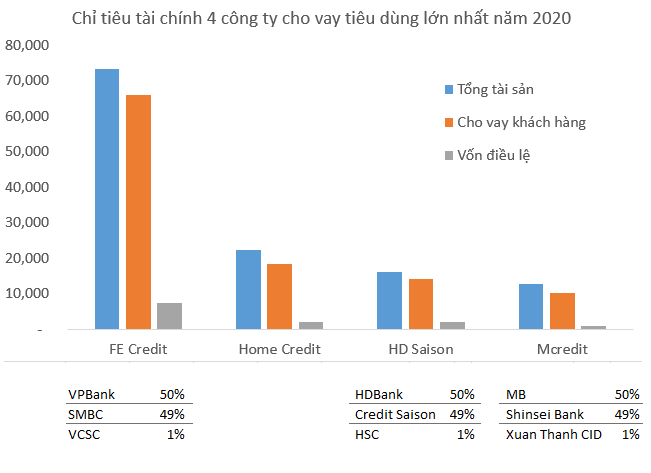

Sự xuất hiện của một cổ đông nhỏ nắm giữ 1% cổ phần trong cấu trúc sở hữu tại các công ty tài chính sau khi bán 49% cho nhà đầu tư nước ngoài xuất hiện trong cả 3 giao dịch gần đây.

Cuối tháng 4 vừa qua, thị trường M&A Việt Nam bùng nổ với thương vụ VPBank công bố sẽ bán 49% cổ phần FE Credit cho Tập đoàn Sumitomo (Nhật Bản). Với định giá toàn bộ công ty FE Credit là 2,8 tỷ USD, đây được xem là giao dịch có quy mô lớn nhất từ trước đến nay trong khu vực doanh nghiệp tư nhân.

Sau khi thương vụ hoàn tất, cơ cấu góp vốn FE Credit thay đổi với việc VPBank vẫn nắm giữ 50% cổ phần tại FE Credit, Công ty tài chính của Sumitomo nắm giữ 49% cổ phần và đáng chú ý là 1% thuộc về Công ty Chứng khoán Bản Việt (VCSC).

Sự xuất hiện của VCSC, nhà tư vấn giao dịch M&A, trong cấu trúc sở hữu FE Credit lặp lại một giao dịch tương tự đã xuất hiện năm 2015. Khi đó, HDBank bán 49% cổ phần Công ty tài chính HDFinance cho Credit Saison, sau đó đổi tên thành HD Saison.

Sau thương vụ này, cơ cấu vốn góp của HDSaison bao gồm 50% cổ phần do HDBank nắm giữ, 49% thuộc về Credit Saison và 1% thuộc về Công ty Chứng khoán TP.HCM (HSC). Gần đây, khi HD Saison tăng vốn điều lệ từ 1.400 tỷ đồng lên 2.000 tỷ đồng vào năm 2020, cấu trúc sở hữu này vẫn được duy trì.

Năm 2016, Ngân hàng Quân đội (MB) bán cổ phần Công ty tài chính Mcredit cho Shinsei Bank, cấu trúc sở hữu này cũng xuất hiện. Sau giao dịch, MB nắm giữ 50% cổ phần tại Mcredit, Shinsei Bank nắm giữ 49% còn Công ty TNHH đầu tư xây dựng và phát triển Xuân Thành nắm giữ 1%.

Tại sao lại luôn xuất hiện một bên thứ 3 nắm giữ tỷ lệ rất nhỏ (1%), không có quyền quyết định gì trong cơ cấu cổ đông của các công ty tài chính sau M&A? Có nhiều giả thiết để lý giải vấn đề này.

Giả thiết đầu tiên, 1% cổ phần có thể là “phần thưởng” cho các công ty môi giới trong vai trò thúc đẩy giao dịch diễn ra thành công. Chi phí tư vấn bên mua, bên bán trong các giao dịch M&A ngoài các loại phí trả bằng tiền luôn bao gồm % giá trị giao dịch nếu thành công. Tỷ lệ % được trả tùy thuộc vào giá trị của từng giao dịch.

Theo quy định của NHNN hiện nay, các công ty tài chính chỉ được phép bán tối đa 49% tỷ lệ sở hữu cho đối tác ngoại. Với các ngân hàng trong nước, họ cũng chỉ muốn giữ tỷ lệ tối thiểu 50% để có thể hợp nhất kết quả kinh doanh của công ty tài chính vào ngân hàng mẹ. Do đó, tỷ lệ 1% còn lại có thể là mức phí hợp lý để trả cho bên tư vấn với một cái giá ưu đãi.

Tuy nhiên, giả thiết này khó lý giải được sự xuất hiện của Công ty Xuân Thành trong thương vụ M&A MCredit. Xuân Thành không phải công ty chứng khoán, và cũng không tham gia vào hoạt động môi giới hay tư vấn giao dịch.

Mặt khác, nếu nhìn vào thương vụ HD Saison, báo cáo tài chính của HSC ghi nhận công ty phải chi ra là 17 tỷ đồng để sở hữu 1% cổ phần, tương đương với mức giá 833 tỷ đồng mà Credit Saison chi ra để nắm giữ 49% cổ phần. Điều này có nghĩa là HSC không nhận được ưu đãi gì khi nắm giữ 1% cổ phần tại HD Saison.

Giả thiết thứ hai xuất phát từ quy định chỉ cho phép đối tác nước ngoài mua tối đa 49% cổ phần công ty tài chính của Ngân hàng Nhà nước. Quy định này khiến các nhà đầu tư nước ngoài có chiến lược mua kiểm soát không thể thực hiện dù sẵn sàng chi ra số tiền đầu tư rất lớn.

Giải pháp ở đây là xuất hiện một bên thứ ba đóng vai trò “đại diện sở hữu”, được nhà đầu tư nước ngoài ủy quyền nắm giữ thêm 1% cổ phần để cân bằng cán cân quyền lực trong công ty sau giao dịch M&A.

Cũng theo giả thiết này, định giá các công ty tài chính sẽ thay đổi đáng kể, bởi việc bán 49% cổ phần so với bán 49% + 1% cổ phần + quyền kiểm soát công ty chắc chắn có giá trị rất khác nhau.

Công ty tài chính tiêu dùng gặp khó vì đại dịch

Niềm tin số, tài sản số và tương lai Việt Nam thịnh vượng

Xây dựng niềm tin số, phát triển tài sản mã hóa dựa trên những giá trị "độc nhất vô nhị" là con đường giúp Việt Nam phát triển bền vững và thịnh vượng.

Không có nhà đầu tư nào quan tâm cổ phiếu MSB từ VNPT

Phiên đấu giá cổ phần MSB không đáp ứng đủ điều kiện để tổ chức theo quy định hiện hành do không có nhà đầu tư nào đăng ký mua.

Trung tâm tài chính quốc tế tại Việt Nam có ưu đãi thuế như thế nào?

Tại Trung tâm tài chính quốc tế Việt Nam, áp dụng mức thuế thu nhập doanh nghiệp 10% trong 30 năm, miễn thuế thu nhập cá nhân với nhà quản lý, chuyên gia, nhà khoa học.

Các dự án blockchain tỷ USD đều có dấu chân của người Việt

Theo Ninety Eight, lĩnh vực blockchain và tài sản số tại Việt Nam đang có nhiều tiềm năng cả về nhân lực, pháp lý và cơ hội hút vốn quốc tế.

Đa phần quỹ mở 'chịu thua' VNIndex

Hiệu suất 3 tháng qua của đa phần quỹ mở bị âm, bất chấp VNIndex vẫn duy trì ở vùng đỉnh 1.700 điểm. Lũy kế 11 tháng đầu năm 2025, có tới 52/76 quỹ cổ phiếu ghi nhận hiệu suất kém xa so với mức tăng của chỉ số VN-Index.

Pico mua lại Nguyễn Kim từ tay Central Retail

Central Retail dự kiến sẽ hạch toán một khoản lỗ do suy giảm giá trị tài sản một lần và phi tiền mặt trị giá khoảng 5,9 tỷ Baht (khoảng 190 triệu USD) vào báo cáo tài chính quý 4 năm 2025.

T&T Group được vinh danh tại lễ tôn vinh doanh nhân, doanh nghiệp Thăng Long 2025

Tối 22/12, Hiệp hội Doanh nghiệp nhỏ và vừa thành phố Hà Nội (Hanoisme) phối hợp với Sở Công thương, Ban thi đua – khen thưởng (Sở Nội vụ) TP. Hà Nội đã tổ chức lễ tôn vinh doanh nhân, doanh nghiệp Thăng Long năm 2025. Chương trình nhằm ghi nhận những doanh nhân, doanh nghiệp đóng góp xuất sắc cho sự phát triển kinh tế - xã hội Thủ đô và đất nước.

Xây 'tuyến phòng thủ xanh' ứng phó thiên tai cực đoan

Khi các kỷ lục mưa lũ liên tục bị phá vỡ, trồng và phục hồi rừng đang được nhìn nhận như tuyến phòng thủ chiến lược, bền vững nhất của Việt Nam trước biến đổi khí hậu.

Tận hưởng trọn vẹn mùa lễ hội cuối năm với lựa chọn chi tiêu thông minh

Mùa lễ hội cuối năm mang đến không khí rộn ràng của mua sắm, gặp gỡ và những chuyến đi nối tiếp nhau. Đây cũng là lúc những người tiêu dùng thông thái lên kế hoạch để chi tiêu hợp lý và “tận dụng” tối đa các ưu đãi từ các ngân hàng hay các thương hiệu, cho trải nghiệm mua sắm trong giai đoạn cao điểm thêm trọn vẹn.

Kỳ tích sông Hồng: Khi doanh nghiệp lớn cùng tham gia kiến tạo tầm nhìn trăm năm

Vừa qua, dự án trục đại lộ cảnh quan sông Hồng đã được chính thức khởi công. Sự kiện không chỉ đánh dấu bước khởi động cho một dự án hạ tầng – đô thị có ý nghĩa đặc biệt, mà còn cho thấy tầm nhìn phát triển dài hạn của Thủ đô Hà Nội trong việc tái cấu trúc không gian ven sông Hồng với sự đồng hành của các nhà đầu tư chiến lược, điển hình như T&T Group.

Toàn văn phát biểu của Tổng Bí thư Tô Lâm bế mạc Hội nghị Trung ương 15

Tòa soạn trân trọng giới thiệu bài phát biểu bế mạc của Tổng Bí thư Tô Lâm tại Hội nghị lần thứ 15 Ban Chấp hành Trung ương Đảng khóa XIII, sáng 23/12, tại Hà Nội.

Niềm tin số, tài sản số và tương lai Việt Nam thịnh vượng

Xây dựng niềm tin số, phát triển tài sản mã hóa dựa trên những giá trị "độc nhất vô nhị" là con đường giúp Việt Nam phát triển bền vững và thịnh vượng.