Tài chính

Doanh nghiệp huy động trái phiếu để tái cấu trúc nợ

Do Covid-19 tác động lớn tới dòng tiền ngắn hạn, doanh nghiệp vẫn cần thêm thời gian để có thể khôi phục lại hoạt động sản xuất kinh doanh và cũng như vốn để tái cấu trúc nợ trong khi mô hình kinh doanh về dài hạn và vị thế của họ vẫn rất tốt.

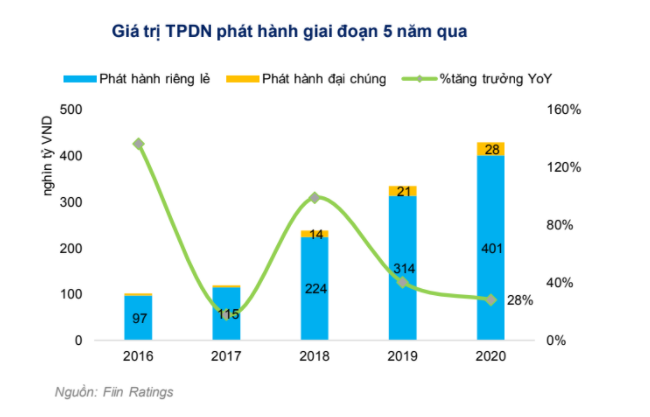

Mặc dù có sự trầm lắng trong quý 4 năm 2020 sau khi Nghị định 81/2020 có hiệu lực, hoạt động phát hành trái phiếu doanh nghiệp (TPDN) nhìn chung vẫn diễn ra rất sôi động trong năm 2020 với giá trị phát hành mới đạt 429,5 nghìn tỷ VND, tăng 28,3% so với năm 2019.

Quy mô phát hành mới này đã giúp cho thị trường trái phiếu doanh nghiệp đạt quy mô 950,3 nghìn tỷ VND, tương đương 15,1% GDP và 10,3% tổng dư nợ tín dụng toàn hệ thống ngân hàng.

Trong bối cảnh tiêu chuẩn cho vay đang bị thắt chặt, đặc biệt với các ngành bị hạn chế cấp tín dụng như bất động sản, BOT giao thông và hạ tầng, và đại đa số các doanh nghiệp đều không có tài sản thế chấp để có thể vay vốn trực tiếp từ ngân hàng, kênh trái phiếu đã và đang trở thành một kênh huy động vốn thay thế.

Thực tế trong 2 năm gần đây, một số doanh nghiệp lớn đã tích cực chuyển dịch cơ cấu vốn vay từ vốn ngân hàng sang kênh trái phiếu, có thể kể tới một số doanh nghiệp như Masan Group, Sovico Holdings, Novaland, Vinhomes, TNR Holdings...

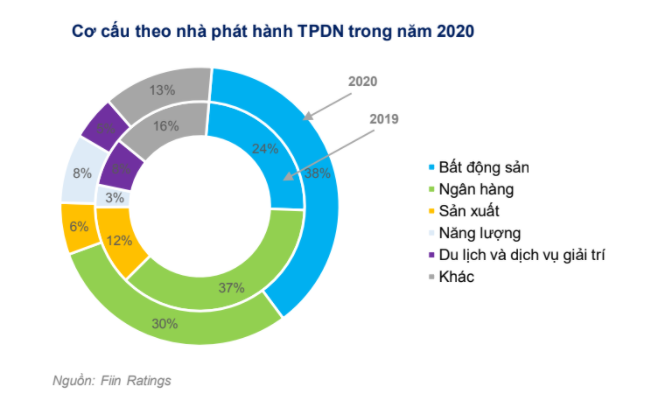

Các doanh nghiệp bất động sản vẫn là những nhà phát hành lớn nhất với giá trị 162 nghìn tỷ VND (chiếm 38,5% tổng giá trị phát hành) tăng 100% so với năm 2019. Ở các nhóm ngành còn lại, bên cạnh nhóm ngân hàng và các tổ chức tài chính (chiếm 31,6% tổng giá trị phát hành), lĩnh vực năng lượng cũng đang thu hút được sự chú ý với các chính sách khuyến khích đầu tư vào năng lượng tái tạo, với giá trị phát hành của lĩnh vực này đạt 33,8 nghìn tỷ, tăng 193% so với năm 2019.

Đánh giá về nhu cầu huy động vốn qua kênh trái phiếu doanh nghiệp trong thời gian tới, nhóm nghiên cứu của FiinGroup đã thực hiện khảo sát 1292 doanh nghiệp niêm yết trên các sàn HSX, HNX và UPCOM về nhu cầu về vốn trung và dài hạn của doanh nghiệp.

Nhóm nghiên cứu nhận thấy nhu cầu vốn trung và dài hạn có xu hướng tập trung vào các nhóm ngành như bất động sản, xây dựng, điện hay vật liệu xây dựng khi mức chi đầu tư mới hàng năm của các doanh nghiệp trong nhóm này lớn và khá ổn định. Với đặc thù những nhóm ngành này thường yêu cầu mức đầu tư lớn và vòng đời dự án tương đối dài, nhu cầu vốn trung và dài hạn ở các nhóm ngành này sẽ tiếp tục ở mức cao trong thời gian tới.

Ngoài ra, do tác động của dịch Covid-19, rất nhiều doanh nghiệp bị ảnh hưởng bởi dịch bệnh và ảnh hưởng tiêu cực đến dòng tiền hoạt động ngắn hạn. Xét trên mặt bằng chung, khả năng chi trả lãi vay của doanh nghiệp bị ảnhhưởng đáng kể, với mức trung bình 4 lần trong các năm trước xuống chỉ còn 3 lần tại Q3/2020.

Báo cáo của FiinGroup nhận định nhu cầu vay vốn để tái cấu trúc nợ (tương tự như việc giãn nợ của kênh tín dụng ngân hàng qua Thông tư 01) sẽ là nhu cầu lớn của kênh trái phiếu doanh nghiệp. Doanh nghiệp vẫn cần thêm thời gian để có thể khôi phục lại hoạt động sản xuất kinh doanh và cũng như vốn để tái cấu trúc nợ trong khi mô hình kinh doanh về dài hạn và vị thế của họ vẫn rất tốt.

Bên cạnh đó, tín dụng ngân hàng trung và dài hạn khó có dư địa tăng trưởng mạnh để đáp ứng nhu cầu vốn trung và dài hạn của doanh nghiệp. Do đó, việc tiếp tục tìm kiếm đến nguồn vốn dài hạn từ kênh trái phiếu là điều sẽ tiếp tục diễn ra trong năm 2021.

Trong xu hướng chung nhằm đảm bảo an toàn và sự phát triển bền vững của hệ thống ngân hàng, mức tăng trưởng tín dụng dự kiến năm 2021 sẽ tiếp tục duy trì ở mức 12-14% như trong 3 năm qua. Theo đó, các ngân hàng thương mại sẽ tập trung vào kênh tín dụng ngắn hạn nhiều hơn còn kênh tín dụng trung và dài hạn sẽ hướng đến kênh TPDN và phát hành trên thị trường cổ phiếu.

Mặc dù các ngân hàng thay vì đẩy mạnh cho vay dài hạn thì cũng đã gia tăng danh mục đầu tư trái phiếu doanh nghiệp tuy nhiên các quy định mới gần đây của NHNN cũng đã làm hạn chế hoạt động này (ví dụ: dự thảo thông tư mới của NHNN). Thực tế, tỷ trọng danh mục đầu tư trái phiếu doanh nghiệp tại tháng 9/2020 chiếm 7,12% dư nợ cho vay tín dụng của ngân hàng và đang có xu hướng giảm.

Việc mặt bằng lãi suất dự kiến vẫn được duy trì ở mức thấp cũng sẽ tạo điều kiện cho kênh huy động trái phiếu doanh nghiệp thuận lợi trong năm 2021. Lãi suất cho vay hiện đang ở mặt bằng thấp và dự kiến sẽ tiếp tục duy trì ở mức thấp trong năm 2021, đặc biệt là với lãi suất huy động hiện ở mức 5 - 5,5% cho kỳ hạn dài trên 12 tháng thì kênh đầu tư trái phiếu với lãi suất 8-12% sẽ vẫn thu hút vốn của công chúng nói chung và người gửi tiền nói riêng.

Trước sự bùng nổ của thị trường trái phiếu, các cơ quan quản lý đã liên tiếp ban hành những văn bản quy định mới nhằm minh bạch hóa hoạt động của thị trường này. Sau Nghị định 81/2020, năm 2021 là năm chứng kiến nhiều quy định mới nhất từ trước tới nay liên quan đến thị trường trái phiếu doanh nghiệp (Nghị định 153, Thông tư 122 và Nghị định 155).

Nghị định 153 mặc dù gỡ bỏ các điều kiện phát hành trái phiếu cho doanh nghiệp nhưng lại giới hạn đối tượng mua trái phiếu là các nhà đầu tư chứng khoán chuyên nghiệp với điều kiện cụ thể. Điều này sẽ giảm mức hấp thụ của kênh phát hành riêng lẻ trong ngắn hạn và do đó, ở góc độ “ép cầu” thì hoạt động phát hành riêng lẻ có thể kém sôi động hơn trong năm 2021.

Ở chiều ngược lại, việc chuẩn hóa về yêu cầu và quy trình cho phát hành ra công chúng sẽ giúp kênh huy động này diễn ra sôi động hơn, bất chấp các thủ tục và yêu cầu cao hơn về xin phê duyệt và công bố thông tin.

Do đó, Nhóm nghiên cứu của FiinGroup tin rằng hoạt động của thị trường trái phiếu doanh nghiệp năm 2021 vẫn sẽ sôi động, nhưng về quy mô thì sẽ khó đạt được giá trị phát hành như năm 2020 vừa qua. Các hoạt động phát hành riêng lẻ vẫn sẽ chiếm tỷ trọng lớn, nhưng các hoạt động phát hành ra công chúng sẽ được chú ý và chiếm tỷ trọng lớn hơn trong thời gian tới, thay vì chỉ chiếm 6,5% tổng giá trị phát hành như trong năm 2020.

Nghị định mới giúp thị trường trái phiếu doanh nghiệp sôi động trở lại

Áp dụng hóa đơn điện tử cho hộ kinh doanh: Ngưỡng doanh thu bao nhiêu là hợp lý?

Ngưỡng doanh thu để áp dụng hóa đơn điện tử với hộ kinh doanh vẫn còn nhiều băn khoăn quanh con số 1 tỷ đồng.

Lãi suất trái phiếu bất động sản đảo chiều

Lãi suất coupon bình quân trái phiếu bất động sản tăng từ từ 9,6% tháng 10 lên 10,5% trong tháng 11/2025, trong khi giá trị phát hành mới giảm mạnh 45,3%.

Quản trị rủi ro trước hiện tượng 'Vin-Index' trên thị trường chứng khoán

Trong bối cảnh VN-Index tăng mạnh chủ yếu nhờ "sức kéo" của nhóm Vingroup, nhà đầu tư cần ưu tiên quản trị rủi ro hơn là kỳ vọng gia tăng lợi nhuận.

'Chìa khóa' để nền kinh tế giảm sự phụ thuộc vào vốn tín dụng

Để giảm rủi ro hệ thống, các chuyên gia cho rằng Việt Nam cần đa dạng hóa kênh vốn một cách quyết liệt và thực chất hơn.

NCB tiếp tục kế hoạch tăng vốn lên gần 30.000 tỷ đồng

NCB dự kiến nâng vốn điều lệ lên gần 29.280 tỷ đồng thông qua chào bán riêng lẻ 1 tỷ cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp.

Tổng Bí thư Tô Lâm: Thi đua yêu nước để góp phần đưa đất nước phát triển nhanh, bền vững

Với sức mạnh đại đoàn kết toàn dân tộc, truyền thống thi đua yêu nước và bản lĩnh, khát vọng vươn lên của con người Việt Nam, Tổng Bí thư Tô Lâm tin tưởng, phong trào thi đua yêu nước sẽ mở ra một giai đoạn phát triển mới, mạnh mẽ hơn, góp phần đưa đất nước phát triển nhanh, bền vững.

Tỷ phú Nguyễn Thị Phương Thảo nhận danh hiệu Anh hùng Lao động thời kỳ đổi mới

TS. Nguyễn Thị Phương Thảo, Chủ tịch Vietjet được trao danh hiệu Anh hùng Lao động thời kỳ đổi mới tại Đại hội Thi đua yêu nước toàn quốc lần thứ XI.

Tập đoàn TH: 'Phẩm chất anh hùng' từ khát vọng phụng sự

Đón nhận danh hiệu Anh hùng lao động, Tập đoàn TH không chỉ khẳng định vị thế của một doanh nghiệp hàng đầu mà còn minh chứng cho một "phẩm hạnh anh hùng" trong kinh doanh và phụng sự đất nước.

Chân dung Anh hùng Lao động, bác sĩ Tạ Văn Trầm

Giám đốc bệnh viện đa khoa Tiền Giang Tạ Văn Trầm là người có nhiều đóng góp lớn trong nghiên cứu giải pháp điều trị hiệu quả bệnh sốt xuất huyết Dengue ở trẻ em.

Hà Nội cắt giảm mạnh thủ tục hành chính

UBND thành phố Hà Nội đã hoàn thành tái cấu trúc 293 thủ tục hành chính có tần suất phát sinh hồ sơ lớn, sẽ được áp dụng đồng bộ từ 1/1/2026.

10 doanh nghiệp, doanh nhân được nhận danh hiệu Anh hùng Lao động thời kỳ đổi mới

Năm doanh nghiệp và năm doanh nhân được Đảng, Nhà nước trao tặng danh hiệu Anh hùng Lao động thời kỳ đổi mới tại Đại hội Thi đua yêu nước toàn quốc lần thứ XI.

Vinpearl bổ nhiệm tân tổng giám đốc

Tổng giám đốc Vinpearl Ngô Thị Hương đã gia nhập hệ sinh thái Vingroup từ năm 2017 và đã kinh qua nhiều vị trí quan trọng.