Tài chính

BIDV bán 15% cổ phần cho ngân hàng Hàn Quốc

Ngân hàng KEB Hana của Hàn Quốc sẽ đầu tư khoảng 650 - 700 triệu USD để nắm giữ 15% cổ phần của BIDV.

Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV) đang lên kế hoạch bán 15% cổ phần cho KEB Hana Bank của Hàn Quốc, văn bản xin ý kiến cổ đông của ngân hàng cho biết.

BIDV hiện có giá trị thị trường khoảng 95 nghìn tỷ đồng, tương đương khoảng 4,3 tỷ USD. Ước tính, ngân hàng Hàn Quốc sẽ phải chi khoảng 650 đến 700 triệu USD để trở thành cổ đông của BIDV.

Ngân hàng Việt Nam sẽ phát hành thêm 603 triệu cổ phần để tăng vốn lên hơn 40 nghìn tỷ đồng thông qua chào bán cho KEB Hana Bank. Thương vụ có thể được thực hiện trong những tháng cuối năm nay hoặc đầu năm 2019.

Hồi đầu năm nay, truyền thông Hàn Quốc đã đưa tin KEB Hana Bank, thành viên của tập đoàn tài chính Hana Hàn Quốc sắp trở thành cổ đông của BIDV và cho biết giao dịch đang chờ các cơ quan chức năng của Việt Nam phê duyệt.

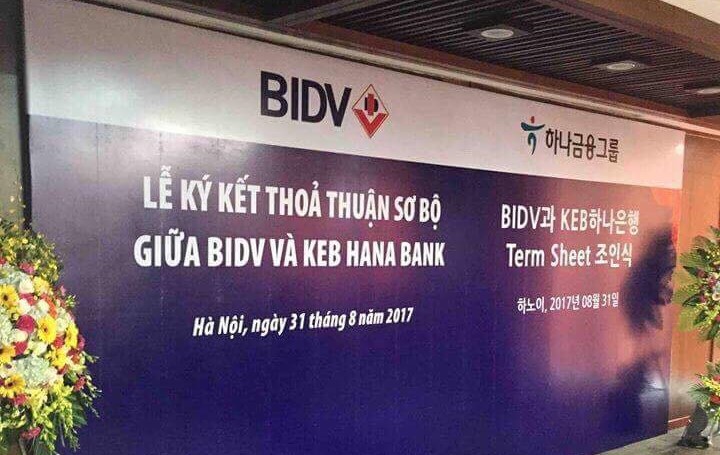

Trước đó, vào tháng 8/2017, BIDV đã ký một thỏa thuận sơ bộ với KEB Hana Bank. Nội dung của thỏa thuận này không được công bố và BIDV không cung cấp thông tin về thỏa thuận này.

Hana Financial, tập đoàn mẹ của KEB Hana là tập đoàn lớn thứ 4 về tổng tài sản, theo số liệu đến giữa năm 2016. Tại Việt Nam, KEB Hana Bank có 2 chi nhánh hoạt động ở TP.HCM và Hà Nội với tổng số vốn được cấp hơn 2.000 tỷ đồng.

BIDV là ngân hàng được cổ phần hóa từ năm 2011 nhưng đến nay chưa tìm được cổ đông chiến lược. Năm 2014, Đại hội cổ đông ngân hàng đã thông qua nội dung về bán cổ phần, tối đa 30% cho nhà đầu tư nước ngoài. Tuy nhiên nhiều năm qua, Ngân hàng Nhà nước vẫn là cổ đông nắm giữ hơn 95% cổ phần của BIDV. Nếu phát hành thành công cho KEB Hana Bank, tỷ lệ sở hữu của nhà nước sẽ giảm xuống 80%.

Nguồn vốn thu được sau khi phát hành BIDV dự định sẽ tập trung cho hoạt động tín dụng thông qua cơ cấu lại danh mục cho vay với các doanh nghiệp có tài chính lành mạnh; hoạt động đầu tư trên liên ngân hàng và giấy tờ có giá; đầu tư cơ sở vật chất, công nghệ, sản phẩm mới và nâng cao chất lượng kinh doanh qua việc mở rộng kênh phân phối.

Tổng tài sản của ngân hàng đến tháng 9 đạt 1,268 triệu tỷ đồng vượt qua Vietcombank và Vietinbank nhưng lợi nhuận quý gần nhất BIDV thấp hơn nhiều so với Vietcombank.

Tìm kiếm nguồn lực mới để tăng vốn điều lệ hiện đang là cuộc đua rất khẩn trương trên thị trường tài chính Việt Nam, trong bối cảnh chuẩn Basel II sắp được đưa ra áp dụng chính thức.

Vietcombank cũng đang thực hiện tăng vốn thông qua việc bán cổ phần cho các nhà đầu tư nước ngoài. Theo kế hoạch ngân hàng này sẽ bán 10% cổ phần, trong đó cổ đông chiến lược hiện tại là Mizuho Bank sẽ mua một tỷ lệ nhất định để duy trì sở hữu 15% cổ phần tại Vietcombank.

Các nhà đầu tư khác tham gia thương vụ này được cho là Quỹ đầu tư của Chính phủ Singaore - GIC.

Trong khi đó, cuối tháng trước, thông tin từ Bloomberg cho biết, tổ chức tài chính quốc tế IFC của World Bank đang tìm kiếm nhà đầu tư để bán lại cổ phần của họ tại Vietinbank.

Tổ chức tài chính quốc tế IFC và Quỹ tái cấp vốn ngân hàng IFC hiện đang nắm giữ gần 8% cổ phần của Vietinbank, có giá trị thị trường khoảng 350 triệu USD.

Ngân hàng Hàn Quốc sắp trở thành cổ đông chiến lược của BIDV

Thành lập Ban Quản lý thị trường giao dịch tài sản mã hóa

Ông Bùi Hoàng Hải, Phó chủ tịch UBCKNN sẽ kiêm Trưởng ban Ban Quản lý thị trường giao dịch tài sản mã hóa, ông Tô Trần Hòa giữ chức Phó trưởng ban thường trực.

Dragon Capital: Việt Nam tiến rất gần đến các bộ chỉ số toàn cầu

Theo lãnh đạo Dragon Capital, thị trường chứng khoán Việt Nam đang đứng trước ngưỡng cửa của những thay đổi mang tính bước ngoặt.

Đọng hàng nghìn tỷ đồng vì thuế giá trị gia tăng: Đề xuất lược bỏ nhiều quy định

Dự án Luật sửa đổi, bổ sung một số điều của Luật Thuế giá trị gia tăng tập trung sửa đổi ba nhóm vấn đề chính, tránh lãng phí thời gian và chi phí của doanh nghiệp, đặc biệt trong nông nghiệp.

Dragon Capital: Chuyển hóa tài sản số thành dòng vốn dài hạn

Việc thí điểm tài sản số, tài sản mã hóa vào hệ thống tài chính chính thức được Dragon Capital đánh giá cao, khi mở ra nhiều cơ hội mới cho nền kinh tế.

Phạt đến 200 triệu đồng khi vi phạm trong lĩnh vực tài sản số

Bộ Tài chính đề xuất mức phạt tới 200 triệu đồng nhằm thiết lập trật tự và tính minh bạch cho thị trường tài sản số, tài sản mã hóa trong giai đoạn thí điểm.

Cập nhật tiến độ các dự án phục vụ APEC 2027 tại Phú Quốc

Nhiều công trình quan trọng phục vụ Diễn đàn kinh tế châu Á - Thái Bình Dương (APEC) 2027 tại Phú Quốc (An Giang) đang được gấp rút xây dựng.

WestLand làm đại lý phân phối chiến lược dự án The Win City

The Win City là dự án đầu tiên của liên doanh Thắng Lợi Group - Gỗ An Cường - Central , đang gây chú ý trên thị trường với giá bán chỉ 30,5 triệu đồng/m2.

Thủ tướng yêu cầu thu hồi nhà ở xã hội nếu kê khai sai thông tin

Thủ tướng yêu cầu, trường hợp phát hiện không trung thực, vi phạm quy định trong việc kê khai, xác nhận điều kiện để hưởng hỗ trợ về nhà ở xã hội, phải thực hiện thu hồi, xử lý nghiêm.

Nhà ga quốc tế T2 Nội Bài sẽ có diện mạo mới với hạ tầng xanh và thông minh

Sau hơn 18 tháng thi công khẩn trương từ ngày 19/5/2024, dự án mở rộng nhà ga hành khách T2 dự kiến sẽ chính thức khánh thành và đưa vào khai thác từ ngày 19/12/2025.

Vinhomes Golden City - Nơi resort thượng lưu và thương phố hòa làm một

Vinhomes Golden City tạo dấu ấn riêng khi đưa mô hình “Urban resort” vào trung tâm kim cảng tỷ đô Dương Kinh của Hải Phòng. Tại đây, cư dân sống như nghỉ dưỡng giữa lõi giao thương, nơi giá trị an cư, kinh doanh và đầu tư cộng hưởng mạnh mẽ.

TNTech đồng hành cùng Quảng Ninh tư vấn chuyển đổi số cho doanh nghiệp

Sau lễ ký thỏa thuận hợp tác chiến lược vừa qua, TNTech trở thành 1 trong 4 đơn vị đồng hành tư vấn chuyển đổi số cùng Quảng Ninh.

Xuất khẩu của Việt Nam vẫn kiên cường giữa áp lực thuế quan

Dù đối mặt thuế quan, xuất khẩu của Việt Nam thậm chí còn nhanh hơn so với cùng kỳ năm ngoái, một phần nhờ hoạt động đẩy nhanh đơn hàng đặt trước.