Tài chính

Lợi nhuận ngành ngân hàng sẽ phục hồi từ năm sau

Dù lợi nhuận ngành ngân hàng vẫn đang suy giảm từ đỉnh năm 2022, song tín hiệu phục hồi đang dần rõ nét khi biên lãi thuần và tín dụng được cải thiện.

Báo cáo ngành ngân hàng của Công ty Xếp hạng tín nhiệm đầu tư Việt Nam (VIS Ratings) ghi nhận tỷ suất lợi nhuận trên tổng tài sản bình quân (ROAA) ngành ngân hàng trong 9 tháng 2023 giảm xuống 1,5%, thấp hơn so với mức đỉnh 5 năm là 1,7% thời điểm năm 2022.

Nguyên nhân của sự sụt giảm này là do tăng trưởng tín dụng suy yếu và chi phí huy động tăng mạnh sau các đợt tăng lãi suất liên tiếp từ cuối năm ngoái.

Tỷ lệ nợ xấu toàn ngành tăng lên 2,2% từ mức 1,6% thời điểm cuối năm 2022, chủ yếu đến từ các khoản cho vay khách hàng cá nhân cùng doanh nghiệp vừa và nhỏ (SME).

Tỷ lệ bao phủ nợ xấu giảm xuống 93% từ mức 123% của năm 2022, trong khi an toàn vốn của ngành ngân hàng vẫn ở mức thấp.

Báo cáo của VIS Ratings nhận định rủi ro suy giảm chất lượng tài sản đã lan truyền từ các doanh nghiệp bất động sản sang tập khách hàng cá nhân và SME.

Các ngân hàng tập trung vào bán lẻ và SME ghi nhận nợ xấu tăng mạnh từ cho vay mua nhà và vay mua ô tô cũng như từ các khoản cho vay chủ đầu tư bất động sản và công ty xây dựng.

Các ngân hàng hoạt động mạnh trong lĩnh vực tài chính tiêu dùng ghi nhận tỷ lệ nợ quá hạn gia tăng đáng kể so với mức trung bình ngành, do nền kinh tế tăng trưởng chậm lại ảnh hưởng tới thu nhập và khả năng trả nợ của nhóm khách hàng có rủi ro cao này.

Ở chiều ngược lại, chất lượng tài sản của các ngân hàng quốc doanh vẫn ổn định. ACB là trường hợp cá biệt trong nhóm ngân hàng tư nhân khi cho thấy sự ổn định cao về chất lượng tài sản nhờ chính sách cho vay thận trọng.

Chi phí huy động và chi phí tín dụng ở mức cao cũng như lợi suất tài sản thấp hơn khiến lợi nhuận trên tổng tài sản của các ngân hàng tập trung cho vay bán lẻ và SME suy giảm. VPBank và Techcombank có mức giảm mạnh nhất do lợi suất cho vay thấp hơn trong khi chi phí huy động tăng mạnh.

Lợi nhuận của ABBank, TPBank và Eximbank cũng suy giảm do tăng trưởng tín dụng chậm và chi phí tín dụng tăng cao đến từ danh mục cho vay bán lẻ và SME.

Ở chiều ngược lại, Sacombank có sự cải thiện mạnh nhờ NIM hồi phục sau khi hoàn thành xử lý một phần tài sản tồn đọng. Các ngân hàng khác được hưởng lợi nhờ tăng trưởng tín dụng mạnh (MB, MSB) hoặc nhờ sự phục hồi của thu nhập từ mua bán chứng khoán đầu tư (ACB, OCB) cũng cải thiện.

Một vấn đề nữa là khi chất lượng tài sản có dấu hiệu suy yếu, bộ đệm rủi ro sụt giảm, đặc biệt là tại các ngân hàng tư nhân quy mô nhỏ. Tỷ lệ bao phủ nợ xấu của các ngân hàng tư nhân trung bình giảm xuống 55% từ mức 79% trong 9 tháng 2023, thấp hơn nhiều so với mức trung bình ngành là 93%. Quy mô vốn của các ngân hàng tư nhân nhỏ cũng tiếp tục ở mức yếu do khả năng tạo vốn nội bộ thấp.

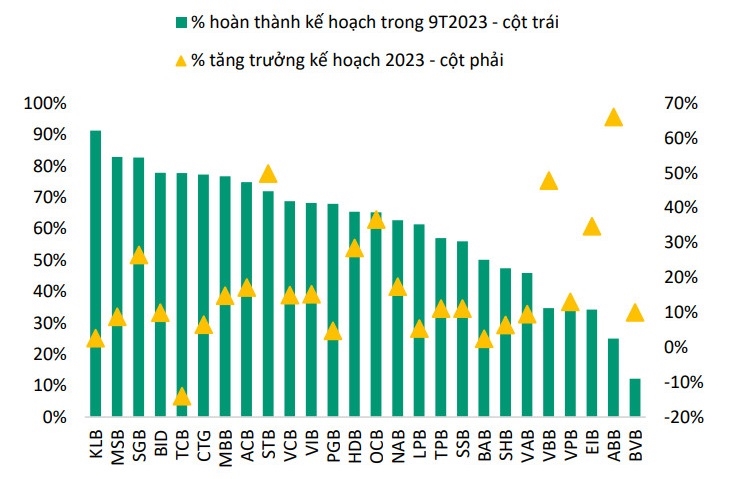

“Chúng tôi cho rằng 17 trong số 27 ngân hàng trong báo cáo này sẽ gặp khó khăn trong việc hoàn thành kế hoạch lợi nhuận cả năm 2023”, nhóm phân tích VIS Ratings đánh giá.

Cụ thể, một số ngân hàng tư nhân sẽ khó có thể đạt được mục tiêu lợi nhuận vượt trội như kế hoạch đã đề ra, chủ yếu do tăng trưởng tín dụng thấp.

Các ngân hàng tư nhân quy mô vừa và lớn cũng sẽ gặp nhiều khó khăn dưới tác động của chi phí tín dụng tăng cao vì các ngân hàng này có dấu hiệu suy giảm chất lượng tài sản đáng kể hơn.

Dù ghi nhận suy giảm, báo cáo phân tích đánh giá tín hiệu phục hồi đang dần rõ nét hơn. VIS Ratings kỳ vọng biên lãi thuần (NIM) của ngành ngân hàng sẽ cải thiện từ quý 4/2023 do lãi suất tiền gửi sẽ điều chỉnh về vùng lãi suất thấp nhanh hơn so với lãi suất các khoản cho vay.

Đồng thời nhu cầu tín dụng cũng sẽ dần hồi phục và thúc đẩy lợi nhuận của các ngân hàng.

Khi các khoản tiền gửi có lãi suất cao huy động trong quý 4/2022 dần đáo hạn, lãi suất tiền gửi tại các ngân hàng sẽ giảm đáng kể; trong quý 3/2023, lãi suất tiền gửi 12 tháng của nhóm ngân hàng quốc doanh và ngân hàng tư nhân đã lần lượt giảm về mức 5,45% và 5,7%. Ngoài ra, tiền gửi không kỳ hạn (CASA) bắt đầu phục hồi do môi trường lãi suất thấp.

Do đó, VIS Ratings kỳ vọng chi phí vốn của các ngân hàng sẽ điều chỉnh giảm đáng kể về mức thấp hơn. Thêm vào đó, nhu cầu tín dụng tăng trong bối cảnh nền kinh tế hồi phục sẽ góp phần làm tăng lợi suất cho vay.

Ngân hàng nào dẫn đầu về hiệu quả hoạt động và quản trị chi phí?

Mùa 'in giấy' của các công ty chứng khoán

Ngành chứng khoán ngày càng ghi nhận nhiều kế hoạch phát hành tăng vốn mạnh, đưa lượng cổ phiếu lưu hành vượt mốc hàng tỷ đơn vị. Hiện tại, SSI và TCBS đều đã vượt 2 tỷ cổ phiếu, HSC hay VIX có hơn 1 tỷ cổ phiếu.

Thông tư 102: Cú ‘siết phanh’ ngăn đà bơm vốn rủi ro của các công ty chứng khoán

Thông tư 102 được giới đầu tư kỳ vọng góp phần giúp các doanh nghiệp ngành chứng khoán “làm sạch” bảng cân đối và tăng trưởng theo hướng bền vững hơn.

Nợ xấu phân hóa, gia tăng tại nhiều ngân hàng

Áp lực chủ yếu đến từ nhóm doanh nghiệp năng lượng tái tạo tại MB, nhóm SME trong xuất nhập khẩu và hàng không tại Sacombank cùng các khoản vay mua nhà cá nhân tại TPBank và HDBank.

Giấc mơ quốc gia xuất khẩu tài sản số không xa

Tài sản số đang trở thành cơ hội để doanh nghiệp trong nước mang ngoại tệ về Việt Nam, thay vì gắn mác đầu cơ, hay “mì ăn liền”.

Huy động vốn qua thị trường chứng khoán đạt kỷ lục mọi thời đại

Chủ tịch FiinGroup cho biết tổng giá trị huy động vốn cổ phần được thu hút bằng "tiền tươi" trên thị trường chứng khoán trong năm nay chắc chắn sẽ đạt kỷ lục chưa từng có trong lịch sử, vượt mức đỉnh năm 2021.

SeABank kích hoạt 'đại lộ' ưu đãi cho đa dạng dịch vụ doanh nghiệp

Nhằm nâng tầm trải nghiệm và mở rộng hệ sinh thái đặc quyền doanh nghiệp, Ngân hàng TMCP Đông Nam Á (SeABank) triển khai chương trình “Đại lộ ưu đãi - Dẫn lối giao thương” với hàng loạt ưu đãi hấp dẫn cho các dịch vụ ngân hàng số, thẻ doanh nghiệp, chuyển tiền quốc tế, tín dụng. Chương trình khẳng định cam kết đồng hành và hỗ trợ doanh nghiệp Việt phát triển bền vững của SeABank.

T&T Homes ra mắt sales gallery đầu tiên tại TP.HCM

T&T Homes, thương hiệu bất động sản thuộc Tập đoàn T&T Group đã chính thức vận hành Sales Gallery đầu tiên tại TP.HCM ngày 28/11 vừa qua.

Samsung Việt Nam có lãnh đạo cấp cao người Việt đầu tiên

Samsung Việt Nam vừa quyết định bổ nhiệm ông Nguyễn Hoàng Giang vào ban lãnh đạo cấp cao Công ty TNHH Samsung Electronics Việt Nam Thái Nguyên (SEVT).

PGS.TS Nguyễn Kim Hồng làm hiệu trưởng Trường Đại học Nguyễn Tất Thành

PGS.TS Nguyễn Kim Hồng chính thức giữ chức hiệu trưởng Trường Đại học Nguyễn Tất Thành, nhiệm kỳ từ ngày 24/11/2025 đến 23/11/2026.

Thị trường thẩm mỹ: Tăng trưởng nóng và bài toán quản trị rủi ro

Thị trường thẩm mỹ tăng trưởng nhanh nhưng rủi ro cũng leo thang, đặt ra yêu cầu cấp thiết về minh bạch, tiêu chuẩn và sự chủ động bảo vệ mình của khách hàng.

KDI Holdings hỗ trợ 1 tỷ đồng người dân Khánh Hòa bị ảnh hưởng lũ lụt

Công ty cổ phần Vega City, thành viên Tập đoàn KDI vừa hỗ trợ 1 tỷ đồng cho người dân bị ảnh hưởng trong đợt lũ lụt nghiêm trọng tại Khánh Hòa.

Bài học cho TP.HCM tăng tốc quản trị đô thị thông minh từ các mô hình hàng đầu châu Á

TP.HCM có thể tăng tốc quản trị đô thị thông minh nếu học đúng các bài học cốt lõi từ Singapore, Trung Quốc và Australia: dữ liệu, tốc độ và minh bạch.