Tài chính

Nợ xấu bất động sản 'đắp chiếu' trong ngân hàng

Không ít bất động sản thu giữ xong thì ngân hàng không biết làm gì tiếp theo vì bán không được, giữ lại càng tốn chi phí.

Việc các ngân hàng thu giữ tài sản đảm bảo là các dự án bất động sản nhưng không thể triển khai ngay đang tạo ra gánh nặng tài chính, theo ông Võ Hồng Thắng, Phó tổng giám đốc DKRA Group.

Ông Thắng chỉ ra thực tế nhiều ngân hàng thu tài sản đảm bảo là dự án nhưng sau đó về bỏ hoang hóa, không có khả năng phát triển dự án, lại tốn tiền duy tu, bảo quản rồi mới đem đi bán đấu giá tài sản.

Theo Luật Các tổ chức tín dụng 2024, kể từ ngày 1/1/2025, ngân hàng được phép chuyển nhượng toàn bộ hoặc một phần dự án bất động sản để thu hồi nợ mà không cần đáp ứng điều kiện chủ thể kinh doanh bất động sản. Điều này giúp giảm bớt rủi ro pháp lý và tạo cơ chế linh hoạt hơn cho ngân hàng trong việc xử lý tài sản đảm bảo.

Tuy nhiên, trên thực tế, nhiều dự án bị thu giữ vẫn bị bỏ hoang do vướng mắc pháp lý. Đặc biệt là thị trường trầm lắng khiến việc tìm kiếm nhà đầu tư mua lại dự án gặp khó khăn, nhất là với các dự án có vị trí không thuận lợi, ông Thắng cho biết tại Hội thảo “Xử lý nợ xấu: Đâu là giải pháp hài hòa” do báo Tiền Phong tổ chức ngày 27/5.

Theo số liệu của Ngân hàng Nhà nước, tính đến tháng 5/2025, dư nợ tín dụng kinh doanh bất động sản đạt hơn 1,56 triệu tỷ đồng, tăng khoảng 260.000 tỷ đồng so với cuối năm 2024, tương ứng mức tăng 20%.

Ngoài ra, tổng dư nợ tín dụng bất động sản có thể đạt khoảng 3,8 - 3,9 triệu tỷ đồng nếu tín dụng toàn hệ thống tăng trưởng đạt mục tiêu 16% trong năm 2025.

Trong đó, tín dụng chủ yếu tập trung vào các doanh nghiệp bất động sản, trong khi cá nhân vẫn chưa mặn mà vay mua nhà do giá nhà còn cao.

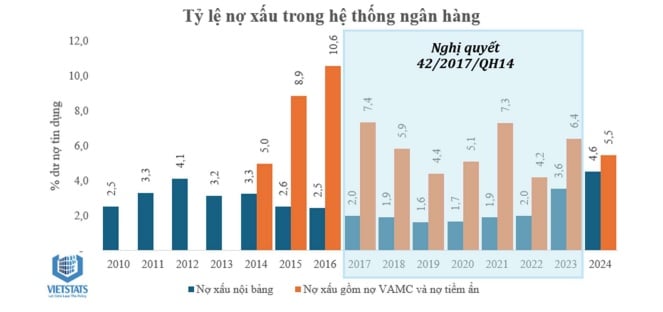

Tỷ lệ nợ xấu trong lĩnh vực cho vay bất động sản tại các ngân hàng đang có xu hướng gia tăng.

Theo thống kê mới nhất, tổng nợ xấu của 27 ngân hàng niêm yết tại Việt Nam đã vượt 265 nghìn tỷ đồng, tăng 18,5% so với cùng kỳ năm trước. Một số ngân hàng có tỷ lệ nợ xấu thấp nhất gồm VietABank (0,7%), Vietcombank (1%), và Techcombank (1,2%).

Nhóm ngân hàng quốc doanh gồm Vietcombank, BIDV, hay VietinBank vẫn duy trì tỷ lệ nợ xấu thấp hơn so với toàn ngành, nhờ khả năng kiểm soát rủi ro tốt.

Cơ hội phục hồi thị trường từ xử lý nợ xấu

Ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP.HCM (HoREA), cho rằng tình trạng nợ xấu bất động sản đang ngày càng phức tạp, ảnh hưởng lớn đến sự ổn định của thị trường tài chính và sức khỏe doanh nghiệp.

Nếu không có giải pháp tổng thể và mang tính đột phá, hàng loạt dự án dở dang sẽ tiếp tục “đắp chiếu”, kéo theo hệ lụy dây chuyền đến ngân hàng, nhà đầu tư và người lao động.

Theo ông Châu, một trong những vướng mắc lớn hiện nay là pháp lý đối với tài sản đảm bảo. Nhiều dự án có giá trị lớn đang bị kẹt trong vòng xoáy thủ tục, tranh chấp pháp lý, khiến ngân hàng không thể phát mãi, doanh nghiệp không thể tái cấu trúc.

Vì vậy, cần hoàn thiện hành lang pháp lý cho việc xử lý tài sản đảm bảo theo hướng minh bạch, rút ngắn quy trình phát mãi, kể cả thông qua đấu giá công khai hoặc chuyển nhượng dự án.

Cụ thể, HoREA đề xuất thành lập tổ công tác liên ngành cấp trung ương để rà soát, phân loại các dự án bất động sản đang bị ngưng trệ, từ đó có chính sách xử lý phù hợp từng nhóm nợ xấu, không nên dùng một cơ chế cứng nhắc cho tất cả.

Đồng thời, cần tạo điều kiện để các doanh nghiệp có dự án khả thi được tiếp cận nguồn vốn tín dụng với điều kiện linh hoạt hơn, qua đó phục hồi năng lực tài chính và hoàn thiện dự án, tạo dòng tiền thực để trả nợ.

Khi nợ xấu được xử lý, dòng tiền mới sẽ quay lại thị trường, doanh nghiệp sống lại, ngân hàng lành mạnh và Nhà nước thu được thuế. Đây là bài toán cần lời giải tổng thể, với sự vào cuộc của cả hệ thống chính trị, chứ không thể chỉ trông chờ doanh nghiệp.

“Xử lý nợ xấu không chỉ là thu hồi nợ mà còn là cơ hội để phục hồi thị trường. Chính phủ cần xem xét ban hành cơ chế đặc thù nhằm xử lý nợ xấu một cách quyết liệt, đồng bộ. Chúng ta cần cách tiếp cận mới: Thu hồi được nợ, khôi phục được dự án, cứu được doanh nghiệp và giữ được việc làm cho người lao động”, ông Châu khẳng định.

Đồng tình, ông Thắng cũng kiến nghị, để đẩy nhanh quá trình xử lý nợ xấu, rất cần hoàn thiện khung pháp lý cho quyền thu giữ và phát mãi tài sản bảo đảm theo hướng công khai, minh bạch, có giám sát độc lập như thông lệ quốc tế.

Đồng thời, phải cho phép phát triển các phương thức xử lý như chuyển nhượng dự án, hợp tác phát triển lại tài sản, thay vì chỉ trông chờ vào đấu giá tài sản.

Ai đọc nổi hợp đồng thế chấp tài sản 50 trang, cỡ chữ 8?

Ông Đỗ Thiên Anh Tuấn, giảng viên Trường Chính sách công và quản lý Fulbright Việt Nam, lại nhấn mạnh đến “vai trò trung tâm” của hợp đồng thế chấp.

Theo ông Tuấn, trong mọi giao dịch tín dụng có tài sản bảo đảm, hợp đồng thế chấp đóng vai trò như một cầu nổi pháp lý trung tâm giữa ngân hàng và người vay. Đây không chỉ là văn bản ghi nhận thỏa thuận giữa các bên, mà còn là nền tảng xác lập quyền ưu tiên thanh toán, trách nhiệm pháp lý và trình tự xử lý tài sản khi người vay vi phạm nghĩa vụ.

Một khi hợp đồng được soạn thảo chặt chẽ, rõ ràng và đầy đủ sẽ giúp tổ chức tín dụng xử lý nợ hiệu quả, đồng thời bảo vệ quyền và lợi ích hợp pháp của người vay, đặc biệt trong những tình huống nhạy cảm như thu giữ hoặc bán tài sản bảo đảm.

“Nói thật, thời gian qua hợp đồng thế chấp chưa có khung chuẩn rõ ràng. Ai đọc nổi một hợp đồng dài tới 50 trang, cỡ chữ 8?”, ông Tuấn dẫn giải.

Vì vậy, chuyên gia này kiến nghị cần có hợp đồng chuẩn theo hướng những nội dung then chốt cần được thể hiện cụ thể trong hợp đồng, bao gồm quyền xử lý tài sản (kể cả trong trường hợp xử lý ngoài tòa án khi không có tranh chấp), trình tự thông báo và thời gian ân hạn, phương thức định giá và bán tài sản, cũng như cơ chế hoàn trả phần giá trị vượt quá sau khi trừ nợ.

Hợp đồng thế chấp cần được công nhận là căn cứ pháp lý đủ mạnh để thực thi quyền xử lý tài sản mà không cần thông qua tòa án trong những trường hợp không phát sinh tranh chấp.

Trong đó, Ngân hàng Nhà nước cần hướng dẫn chuẩn hóa mẫu hợp đồng theo hướng minh bạch, dễ thực thi và phù hợp với thông lệ quốc tế. Đồng thời, cần nâng cao năng lực chuyên môn pháp lý cho đội ngũ cán bộ tín dụng và pháp chế ngân hàng để có thể thiết kế và thực hiện các hợp đồng bảo đảm có hiệu lực cao và giảm thiểu rủi ro trong thực tiễn.

“Có thể nói, hợp đồng thế chấp không đơn thuần là thủ tục hành chính mà là trụ cột pháp lý sống còn trong cơ chế bảo đảm an toàn tín dụng", ông Tuấn nhấn mạnh và cho rằng, điều cốt lõi là phải luật hóa cơ chế "power of sale", tức tổ chức tín dụng được quyền xử lý tài sản bảo đảm theo hợp đồng thế chấp, không cần chờ phán quyết của tòa án.

Tuy nhiên, cơ chế này phải được thiết kế chặt chẽ, minh bạch và có giới hạn rõ ràng.

“Người vay cần được thông báo trước trong thời hạn hợp lý để có cơ hội trả nợ, tái đàm phán hoặc tự xử lý tài sản. Việc định giá phải khách quan, phản ánh giá thị trường, tránh thất thoát giá trị. Nếu có chênh lệch sau khi phát mãi, phần dư phải trả lại người vay”, ông Tuấn đề xuất.

Để đảm bảo tính minh bạch, quá trình bán tài sản cần được công khai, ông Tuấn cho rằng có thể qua đấu giá hoặc sàn giao dịch độc lập. Đây không chỉ là yêu cầu về pháp lý mà còn để tránh xung đột lợi ích và khiếu kiện sau này.

Luật sư Lê Trung Phát, Giám đốc Hãng luật Lê Trung Phát, nhấn mạnh, hiện chưa có đạo luật nào cho phép ngân hàng tự xử lý tài sản một cách trọn vẹn. Trong khi Bộ luật Dân sự chỉ coi thế chấp là biện pháp bảo đảm nghĩa vụ dân sự, thì việc phát mãi tài sản lại phải thông qua kênh thi hành án dân sự vốn mất nhiều thời gian và dễ phát sinh tranh chấp.

“Khi không có công cụ pháp lý đủ mạnh, tài sản bảo đảm đáng lẽ là lá chắn rủi ro cho tín dụng lại trở thành gánh nặng, làm nợ xấu bị đóng băng và dòng vốn tắc nghẽn”, ông Phát cho biết.

Vì vậy, ông kiến nghị, muốn xử lý nhanh tài sản bảo đảm, cần có luật riêng hoặc một chương trong Luật các Tổ chức tín dụng sửa đổi, cho phép ngân hàng có quyền thu giữ, phát mãi tài sản nếu đủ điều kiện pháp lý, với sự giám sát của cơ quan quản lý nhà nước.

Xử lý cổ phiếu của Trầm Bê: Bước cuối trong hành trình tái cấu trúc Sacombank

Xử lý cổ phiếu của Trầm Bê: Bước cuối trong hành trình tái cấu trúc Sacombank

Thách thức cuối cùng trong hành trình tái cơ cấu của Sacombank nằm ở việc xử lý hơn 600 triệu cổ phiếu STB thuộc sở hữu của ông Trầm Bê và những người liên quan.

Bộ đệm dự phòng mỏng hơn, ACB đối mặt bài toán nợ xấu ra sao

Việc Thông tư 02 hết hiệu lực đã dẫn đến một số khoản vay bị phân loại lại, qua đó ảnh hưởng đến các chỉ số về nợ xấu của ACB.

Tỷ lệ bao phủ nợ xấu VIB quý I/2025 xuống đáy 5 năm

Để cải thiện lợi nhuận trong quý I/2025, VIB đã mạnh tay cắt giảm chi phí dự phòng rủi ro, kéo theo tỷ lệ bao phủ nợ xấu xuống mức thấp nhất 5 năm.

VietABank tích cực huy động vốn qua kênh trái phiếu

Hoạt động tập trung vào tín dụng, quy mô nhỏ của VietABank khiến nhà băng chịu áp lực tăng chi phí huy động vốn và bào mòn biên lãi ròng.

SGI Capital: Thị trường điều chỉnh là cơ hội cho nhà đầu tư giá trị

Thanh khoản suy giảm, lãi suất có xu hướng tăng và dòng vốn ngoại đảo chiều khiến thị trường chứng khoán đối mặt nhiều áp lực trong ngắn hạn.

Quỹ tài sản hàng đầu thế giới mở tài khoản chứng khoán tại Việt Nam ngay khi nâng hạng

Lãnh đạo Vanguard - quỹ quản lý tài sản quy mô gần 13.000 tỷ USD đánh giá cao những nỗ lực của Chính phủ và cơ quan quản lý Việt Nam trong việc nâng hạng thị trường chứng khoán.

PGBank kéo dài thời gian chào bán cổ phiếu

Ngân hàng TMCP Thịnh vượng và Phát triển (PGBank) vừa thông qua việc điều chỉnh thời gian chào bán 450 triệu cổ phiếu cho cổ đông hiện hữu.

Động lực mới dẫn dắt tăng trưởng lợi nhuận ngành ngân hàng

Bất chấp NIM chịu áp lực và thanh khoản có phần thu hẹp, lợi nhuận ngân hàng vẫn tăng mạnh nhờ thu nhập ngoài lãi và tín dụng phục hồi.

Khu Đông Hà Nội thành cực tăng trưởng mới, Sunshine Legend City hé lộ dòng sản phẩm thấp tầng hiếm có

Thị trường bất động sản Thủ đô đang chứng kiến một sự chuyển dịch chiến lược rõ nét. Khi quỹ đất nội đô ngày càng cạn kiệt và mật độ xây dựng đã đạt đến điểm bão hoà, phía Đông Hà Nội đang nổi lên như một cực tăng trưởng mới với lợi thế kép: hạ tầng đột phá và không gian phát triển dồi dào.

Doanh nghiệp dệt may lập nhiều kỷ lục, sẵn sàng cho giai đoạn 'thử lửa'

Doanh nghiệp dệt may phá nhiều kỷ lục về lợi nhuận và doanh thu trong 9 tháng đầu năm nhưng đang bắt đầu "ngấm đòn" chi phí gia tăng và thuế đối ứng.

Hanet tham vọng dẫn đầu thị trường camera AI tại Việt Nam

Hanet đang từng bước hiện thực hóa khát vọng làm chủ công nghệ "Make in Vietnam" trong lĩnh vực an ninh, an toàn nhờ một hệ sinh thái camera AI toàn diện.

TP.HCM đăng cai tổ chức Diễn đàn kinh tế ASEAN - Italia 2025

Diễn đàn tập trung vào các chủ đề then chốt như triển vọng kinh tế - địa chính trị ASEAN - Italia, phát triển công nghiệp xanh và năng lượng sạch, tăng cường kết nối hạ tầng – logistics.

Hai nữ sinh Gen Z chinh phục giới hạn cùng Number 1

Từ xưởng cơ khí đến phòng lab thuật toán, hai cô gái trẻ đang từng ngày hiện thực hóa đam mê của mình. Không chỉ vượt qua những thử thách riêng, họ còn truyền năng lượng tích cực và tinh thần “bền đam mê” của Number 1 tới cộng đồng trẻ, chứng minh rằng mỗi điểm xuất phát đều có thể trở thành hành trình đáng giá.

VietABank tích cực huy động vốn qua kênh trái phiếu

Hoạt động tập trung vào tín dụng, quy mô nhỏ của VietABank khiến nhà băng chịu áp lực tăng chi phí huy động vốn và bào mòn biên lãi ròng.

VARS công bố dự án nghiên cứu bộ tiêu chuẩn nghề môi giới bất động sản

Hội Môi giới bất động sản Việt Nam vừa công bố dự án nghiên cứu Bộ Tiêu chuẩn hành nghề môi giới bất động sản, do Viện VARS IRE thực hiện, dưới sự bảo trợ của Bộ Xây dựng.