Tài chính

Sửa đổi Thông tư 16 tác động ra sao đến trái phiếu doanh nghiệp?

Một trong những sửa đổi quan trọng lần này là ngân hàng được phép mua lại trái phiếu doanh nghiệp chưa niêm yết hoặc chưa đăng ký giao dịch trên UpCOM mà trước đó đã bán ra, đến trước ngày 31/12/2023.

Ngân hàng Nhà nước Việt Nam (NHNN) đang lấy ý kiến cho dự thảo thông tư sửa đổi, bổ sung một số điều và ngưng hiệu lực thi hành khoản 11 Điều 4 của Thông tư số 16 quy định về việc tổ chức tín dụng mua, bán trái phiếu doanh nghiệp.

Đánh giá về dự thảo sửa đổi thông tư này, ông Nguyễn Quang Thuân, Chủ tịch FiinRatings nhấn mạnh, có rất nhiều điểm tích cực cho thị trường trái phiếu doanh nghiệp.

Thứ nhất, dự thảo đã cho phép tổ chức tín dụng mua trái phiếu doanh nghiệp có mục đích bổ sung vốn lưu động khi quản lý được nguồn thu từ hoạt động kinh doanh và thu thập đầy đủ tài liệu chứng minh việc sử dụng vốn lưu động.

Điểm này nếu được áp dụng sẽ góp phần thuận lợi cho tổ chức tín dụng đầu tư trái phiếu của các doanh nghiệp nhằm bổ sung vốn lưu động, thay vì phải gắn với phương án phát hành cụ thể, thường chỉ được xác định được cho các chương trình, dự án đầu tư tài sản cố định. Điều này cũng phát huy được bản chất tín dụng của trái phiếu khi được mua và giám sát bởi tổ chức tín dụng.

Thứ hai, ngân hàng được phép mua lại trái phiếu doanh nghiệp chưa niêm yết hoặc chưa đăng ký giao dịch trên UpCOM mà tổ chức tín dụng trước đó đã bán ra đến trước ngày 31/12/2023.

Đây có lẽ là vấn đề có ý nghĩa nhất trong bối cảnh áp lực mua lại trái phiếu thời gian vừa qua khi nhà đầu tư yêu cầu tất toán trước hạn. Điều này nhằm tháo gỡ áp lực mà một số tổ chức tín dụng đang gặp phải do trước đó đã phân phối cho nhà đầu tư trong khi tổ chức phát hành gặp khó khăn về dòng tiền và không thể mua lại.

Hơn nữa, việc này cũng sẽ tạo điều kiện thuận lợi cho việc giám sát chất lượng tín dụng bởi ngân hàng đối với tổ chức phát hành thường cũng là khách hàng vay vốn của tổ chức tín dụng. Đồng thời, góp phần giảm phần trái phiếu “trôi nổi” trên thị trường mà đang được sở hữu bởi nhà đầu tư cá nhân.

Thứ ba, tổ chức tín dụng phải sử dụng thanh toán không dùng tiền mặt để thanh toán số tiền mua trái phiếu doanh nghiệp cho doanh nghiệp hoặc bên bán trái phiếu.

Song song với đó, một số quy định khác có xu hướng chặt chẽ hơn về điều kiện mua trái phiếu của tổ chức tín dụng.

Cụ thể, dự thảo bổ sung quy định tổ chức tín dụng chỉ có thể mua trái phiếu doanh nghiệp khi hệ số Nợ/ Vốn chủ sở hữu (bao gồm cả khối lượng trái phiếu dự kiến phát hành) không vượt quá 5 lần dựa trên báo cáo tài chính gần nhất đã được kiểm toán.

Tức là các doanh nghiệp có mức đòn bảy cao hơn mức 5x này sẽ không thuộc đối tượng được tổ chức tín dụng mua trái phiếu. Điều này nhằm tránh việc nhiều công ty dự án có đòn bảy rất cao, lên đến chục và vài chục lần mặc dù đáp ứng các tiêu chí phát hành trái phiếu, sẽ không được tổ chức tín dụng trái phiếu.

Các quy định khác vẫn được giữ theo quy định hiện hành đối với từng tổ chức tín dụng theo nguyên tắc: phải có tỷ lệ nợ xấu (NPL) < 3%, kiểm soát được mục đích sử dụng vốn, có phương án khả thi trong việc đảm bảo thanh toán gốc và lãi đúng hạn và không có nợ xấu trong vòng 12 tháng gần nhất trên CIC.

Bên cạnh đó, còn một số điểm được thị trường kỳ vọng nhưng dự thảo chưa đề cập sửa đổi như tổ chức tín dụng vẫn không được mua trái phiếu doanh nghiệp nếu như phát hành có mục đích cơ cấu lại các khoản nợ của chính doanh nghiệp. Điều này sẽ hạn chế hoạt động tái cơ cấu lại nợ như tinh thần Nghị định 08 vừa qua áp dụng đối với trái phiếu riêng lẻ.

Quy định vẫn cấm không cho tổ chức tín dụng mua trái phiếu doanh nghiệp với mục đích góp vốn, mua cổ phần, hoặc mua phần vốn góp tại doanh nghiệp khác. Quy định này nhằm kiểm soát rủi ro mục đích sử dụng vốn từ phát hành trái phiếu để đầu tư hoặc mua lại các công ty con hoặc công ty khác – vốn việc đầu tư cổ phần được xem là rủi ro hơn.

Tuy nhiên, về lâu về dài thì nên gỡ bỏ hoặc Ngân hàng Nhà nước nên có các quy định riêng cho hoạt động ngân hàng đầu tư (Investment Banking). Quy định này khiến hoạt động M&A và đầu tư góp vốn của doanh nghiệp sẽ cơ bản là khó thực hiện, trừ khi doanh nghiệp dùng vốn tự có hoặc huy động qua hình thức chào bán ra công chúng.

Vẫn cấm việc mua trái phiếu có mục đích tăng quy mô vốn hoạt động cũng tương tự như điểm trên. Nếu được sửa đổi hoặc được quy định riêng cho hoạt động ngân hàng đầu tư có thể giúp tổ chức tín dụng thực hiện và góp phần hỗ trợ doanh nghiệp phát triển qua việc tăng quy mô vốn. Nếu không, doanh nghiệp chỉ kỳ vọng ở việc nguồn vốn hiện có hoặc các kênh vốn khác như quỹ đầu tư, bảo hiểm...

Tuy nhiên, hiện Luật Kinh doanh Bảo hiểm có hiệu lực 1/1/2023 cũng cấm các công bảo hiểm mua trái phiếu với mục đích tái tài trợ này. Đây vẫn là nút thắt lớn cho thị trường trái phiếu doanh nghiệp trong thời gian tới, vì "cầu" từ hai nhóm nhà đầu tư lớn này đã bị hạn chế.

Cuối cùng, việc quan trọng nhất đối với vấn đề nợ trái phiếu hiện nay là nhu cầu tái tài trợ hoặc cơ cấu lại nợ vẫn chưa được dự thảo sửa đổi trong lần này trong bối cảnh nợ xấu trái phiếu đang tăng từng ngày.

Theo FiinRatings, tỷ lệ nợ xấu trái phiếu doanh nghiệp tính trên tổng giá trị trái phiếu doanh nghiệp đang lưu hành không gồm ngân hàng hiện ở mức 12% và riêng trái phiếu bất động sản thì tỷ lệ chậm trả là 20% tại ngày 17/3/2023 và có xu hướng tăng mạnh.

Do đó, nếu như dự thảo sửa đổi Thông tư 16 này được giữ nguyên thì cũng chưa có tác động nhiều đến việc giải quyết vấn đề trái phiếu doanh nghiệp nói riêng và trong đó có tín dụng bất động sản.

Điều này cũng sẽ tạo áp lực lên nợ xấu ngân hàng vào thời gian tới đây nếu như không được tái cơ cấu. Dĩ nhiên, biện pháp này mang tính kỹ thuật nhiều hơn bởi mấu chốt vẫn là sự cải thiện về dòng tiền từ doanh nghiệp, nhưng thật không may là triển vọng thì chưa có dấu hiệu tốt lên.

Do đó, khủng hoảng trái phiếu doanh nghiệp tác động chéo sang chất lượng tín dụng của ngân hàng là hiện hữu. Bởi khi một doanh nghiệp chậm trả trái phiếu thì sau đó sẽ có khả năng chậm trả nợ ngân hàng và có nguy cơ trở thành nợ xấu.

Đây là vấn đề nên được đánh giá cụ thể và có những chính sách tiếp theo để có thể giải quyết vấn đề trái phiếu doanh nghiệp hiện nay và giảm thiểu rủi ro sang nợ xấu tín dụng ngân hàng.

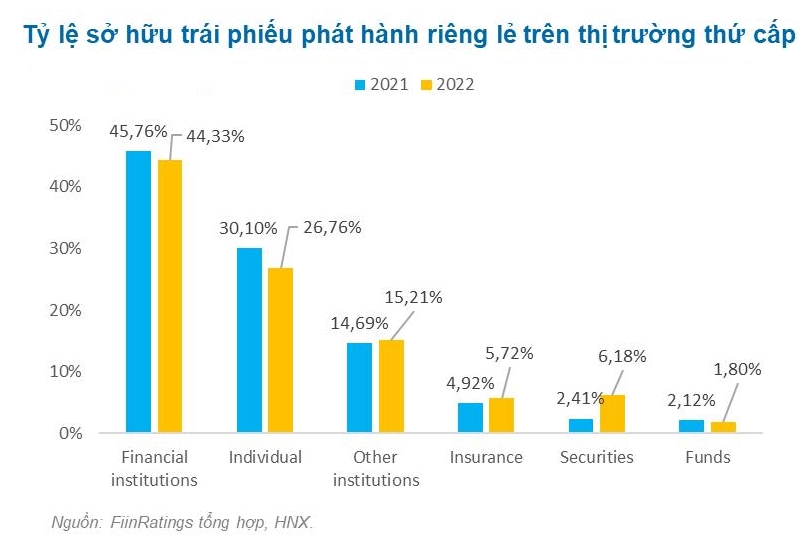

Ngân hàng là nhà đầu tư và nhà tạo lập thị trường (market maker) chính trên thị trường trái phiếu doanh nghiệp. Do đó, nói đến phát triển trái phiếu thì không thể không xem xét cơ sở nhà đầu tư vào sản phẩm này. Để khai thông thị trường trái phiếu, bên cạnh chuẩn hoá phía cung thì việc thông phía cầu về trái phiếu trong đó có ngân hàng, bảo hiểm, quỹ đầu tư... là yếu tố then chốt.

Điều kiện tài chính u ám sau những bất ổn ngân hàng

Ngân hàng chịu áp lực khi chạm trần tăng trưởng tín dụng

Tín dụng được dự báo duy trì cao, nhưng áp lực huy động và lãi suất tăng khiến việc cân đối vốn ngày càng khó khăn khi nhiều ngân hàng đã gần chạm hạn mức.

KIS Việt Nam gia nhập làn sóng tăng vốn

Kế hoạch tăng vốn để bổ sung cho hoạt động cho vay ký quỹ và tự doanh chứng khoán, công ty kỳ vọng có thêm dư địa tăng trưởng hai mảng then chốt này.

Vững nội lực, sắc tầm nhìn, TPBank vươn tầm vững mạnh toàn cầu

TPBank tiếp tục khẳng định vị thế khi được The Asian Banker (TAB Global) vinh danh là “ngân hàng vững mạnh hàng đầu Việt Nam năm 2025”, dựa trên các chỉ số tài chính vượt trội.

Chuyên gia hiến kế huy động hàng trăm tấn vàng trong dân

Các chuyên gia cho rằng vấn đề không còn là có làm sàn vàng hay không mà là lộ trình triển khai và cơ chế giám sát để vận hành hiệu quả và minh bạch.

Home Credit đưa kiến thức tài chính đến gần hơn với phụ nữ và sinh viên

Thông qua các chuỗi hội thảo, hoạt động cộng đồng, Home Credit mong muốn mỗi cá nhân đều có hiểu biết tài chính để đưa ra các quyết định an toàn, có trách nhiệm.

TOD: Cuộc cách mạng đô thị bị ngộ nhận thành cuộc đua metro

TOD chỉ hiệu quả khi triển khai đúng chuẩn từ quy hoạch đến pháp lý và tài chính. Nếu không, rất dễ rơi vào tình trạng “đầu tư lớn nhưng hiệu quả thấp”.

Doanh thu của C.P. Foods ở Việt Nam giảm 17%

C.P. Foods giảm doanh thu tại Việt Nam 17% trong 9 tháng đầu năm, trái chiều xu hướng tăng trưởng tại các thị trường khác.

Tâm điểm mới của bất động sản trung tâm TP.HCM

Dù giá cao, bất động sản khu vực trung tâm vẫn giữ sức hút nhờ hai lợi thế không thể sao chép: vị trí đắc địa và nguồn cung khan hiếm.

Quảng Ninh và tầm nhìn FDI xanh

Quảng Ninh đang tích cực thu hút các dự án đầu tư chất lượng cao đồng thời thúc đẩy chuyển đổi xanh và phát triển bền vững để tạo động lực phát triển mới.

AFIEX có gì trước khi chuyển niêm yết trên HoSE?

Cổ phiếu AFX của Công ty CP Xuất nhập khẩu nông sản thực phẩm An Giang sẽ không còn giao dịch trên UPCoM từ 28/11 tới, để chuyển niêm yết trên HoSE.

Giải lãnh đạo quốc tế TES 2025 lần đầu gọi tên tiến sĩ 9X người Việt

TS. Nguyễn Quang Minh được đề cử ở giải lãnh đạo quốc tế TES 2025 nhờ những đóng góp trong quản trị đội ngũ, văn hóa học tập và mô hình trường học quốc tế.

Dữ liệu và công nghệ dẫn dắt cải cách hành chính tại Quảng Ninh

Quảng Ninh đang bước từ cải cách hành chính sang tối ưu hóa bằng dữ liệu và công nghệ, mở ra một cách vận hành dịch vụ công nhanh, minh bạch và thuận tiện hơn.