Tài chính

Tham vọng 'gói' cả ngân hàng vào một ứng dụng di động của VPBank

99 tỷ USD/năm, tương đương với một nửa tổng tiêu dùng của toàn người dân Việt Nam là một con số đủ để thôi thúc các ngân hàng tham gia vào cuộc chơi công nghệ. Đó không còn là lựa chọn, mà trở thành hướng đi bắt buộc với các hệ thống tài chính trong tương lai.

4 giờ chiều, trên tầng 20 trụ sở VPBank Hà Nội, giám đốc VP Direct, ông Shameek Bhargava đang say sưa nói về những tính năng mà YOLO – ngân hàng số đầu tiên tại Việt Nam sẽ mang lại. Đến Việt Nam vào tháng 2 năm 2017, cựu sáng lập ngân hàng số DBS (Ấn Độ) cảm thấy hứng thú với lời mời của ban điều hành VPBank về việc tạo ra một ngân hàng số độc lập tại thị trường Việt Nam.

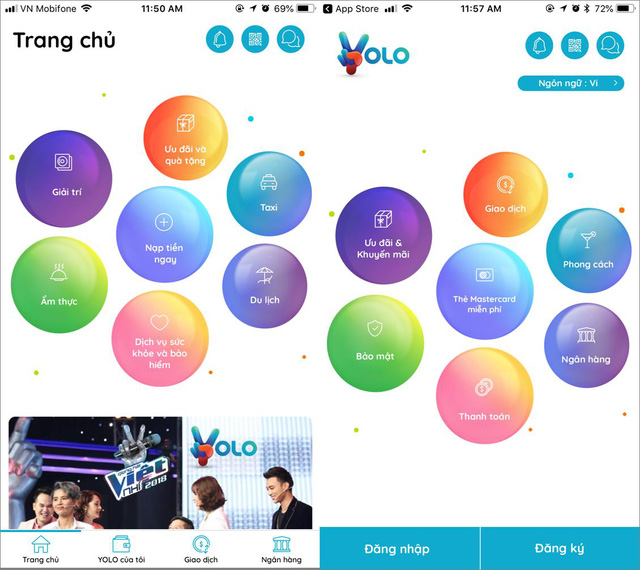

“Ý tưởng hình thành nên YOLO là một hệ sinh thái số với các dịch vụ đa dạng kết hợp với một ngân hàng. Khách hàng của chúng tôi thường hiếm khi bắt đầu một ngày bằng việc sử dụng những dịch vụ tài chính, thay vào đó là những hoạt động thường xuyên mang tính lặp đi lặp lại như gọi taxi, nghe nhạc, xem phim, đặt đồ ăn, thức uống,…

YOLO đem đến cho khách hàng gần như đầy đủ các hoạt động thiết yếu thường ngày mà họ cần, ngoài ra YOLO cung cấp các sản phẩm và dịch vụ của một ngân hàng đúng nghĩa”, ông Shameek chia sẻ.

.jpg) Giám đốc VP Direct, ông Shameek Bhargava

Giám đốc VP Direct, ông Shameek BhargavaThế hệ của những người dùng sẵn sàng chi tiêu vượt thu nhập

Trên thực tế, khái niệm ngân hàng số đã được nhắc tới khá thường xuyên tại Việt Nam những năm gần đây. Hàng loạt các ngân hàng trong nước như TPBank, HDBank, VIB đã cho ra đời những ứng dụng tiện lợi để chỉ cần vài cú nhấp hay quét mã QR là khách hàng có thể hoàn tất giao dịch.

Hay đi xa hơn nữa, trước đó khoảng 2 – 3 năm, khi làn sóng startup làm sôi sục thị trường công nghệ toàn cầu, thị trường Việt Nam cũng đã chào đón hàng loạt các mô hình fintech, điển hình nhất là các ví điện tử, công thanh toán điện tử,… giúp người tiêu dùng thỏa mãn mọi nhu cầu cơ bản hàng ngày một cách tối ưu nhất có thể.

Mục tiêu khi ra đời của những hệ thống này rất đơn giản, đó là ‘đông người dùng, nhiều giao dịch’. Tất cả các ứng dụng đều được xây dựng để làm sao để người tiêu dùng ngày càng gắn bó với sản phẩm của mình, càng giữ tiền và sử dụng tiền trong hệ thống của mình càng lâu càng tốt.

Câu hỏi đặt ra là tại sao các ngân hàng phải cất công chuyển đổi mô hình của mình một cách vất vả và đầy tốn kém như vậy? Đặc biệt với trường hợp của YOLO, thay vì tích hợp ngân hàng số vào hệ thống lõi như cách các ngân hàng khác đang làm, VPBank quyết định đầu tư để xây dựng một nền tảng mới hoàn toàn trên nền tảng đám mây của Amazon, hoàn toàn độc lập với ngân hàng mẹ. Quyết định ‘chơi lớn’ này giúp YOLO có thể phát triển ứng dụng dễ dàng và đa dạng hơn, nhưng cũng đồng nghĩa với chi phí đầu tư ban đầu tăng lên đáng kể.

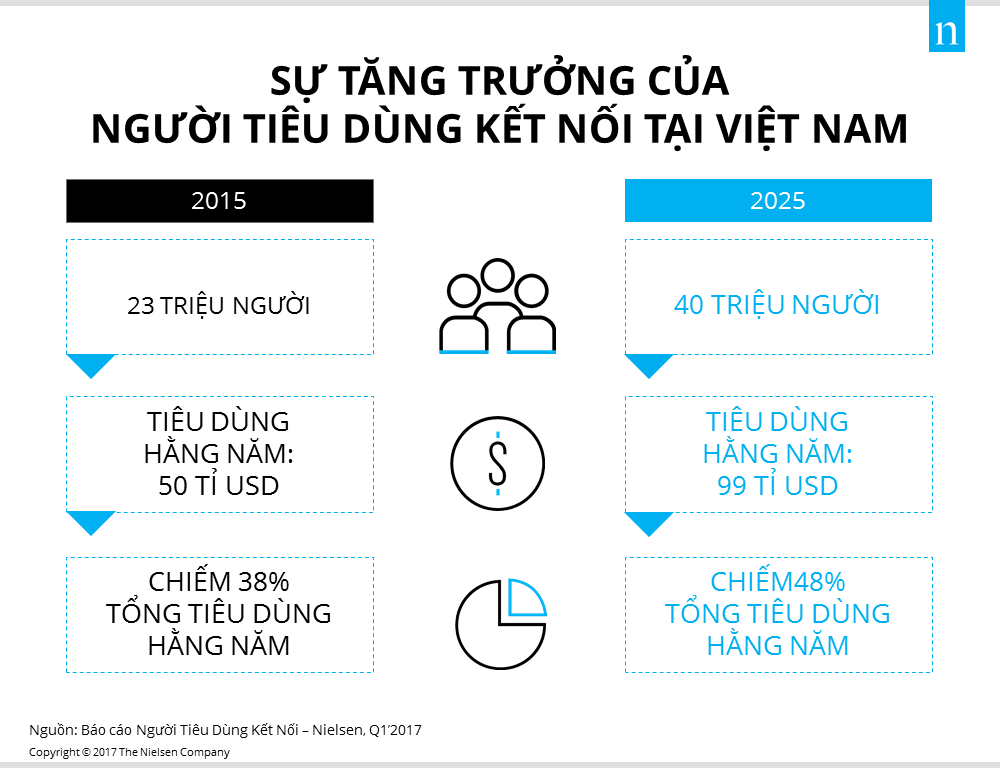

Một khảo sát của Nielsen vào năm 2017 có thể lý giải được điều này. Khảo sát đề cập tới một khái niệm mới có tên “người tiêu dùng kết nối”, ám chỉ nhóm người trẻ tuổi, có khả năng kết nối Internet 24/7, và có mức chi tiêu cao.

Có thể thấy, thế hệ ‘người tiêu dùng mới’ là một cách khác để chỉ những người thuộc thế hệ Milenial và thế hệ Z, sinh từ năm 1980 đến năm 2000, đây là thế hệ sở hữu những người được giao dục tốt nhất và có khả năng thừa hưởng nhiều tài sản hơn bất kỳ thế hệ nào trước đó.

Tại Việt Nam, dự kiến lớp người tiêu dùng kết nối này sẽ tăng hơn 70%, đạt 40 triệu người với tổng chi tiêu 99 tỷ USD/năm vào năm 2025.

“Người tiêu dùng kết nối là một phân khúc người tiêu dùng mới, đang phát triển rất nhanh. Họ là những người có hiểu biết về công nghệ, kĩ thuật số và đồng thời họ cũng là những người có mức sẵn sàng chi tiêu rất cao, thậm chí sẵn sàng chi trả cao hơn mức thu nhập của họ. Nghiên cứu của chúng tôi chỉ ra rằng người tiêu dùng kết nối ở Việt Nam sẽ chi tiêu khoảng 800 tỉ USD trong vòng 10 năm tới. Do đó, đối với các doanh nghiệp đang tìm kiếm cơ hội tăng trưởng từ người tiêu dùng Việt Nam thì đây chính là phân khúc cần phải tập trung khai thác”, báo cáo của Nielsen đánh giá.

99 tỷ USD/năm, tương đương với một nửa tổng tiêu dùng của toàn người dân Việt Nam là một con số đủ để thôi thúc các ngân hàng tham gia vào cuộc chơi công nghệ. Đó không còn là lựa chọn, mà trở thành hướng đi bắt buộc với các hệ thống tài chính trong tương lai.

Với VPBank, cái tên YOLO, trùng với thông điệp ‘You only live once’ mà những người trẻ tuổi biết hưởng thụ thường sử dụng cho thấy đối tượng nhắm đến rất rõ ràng được ngân hàng này đặt ra.

Ngân hàng truyền thống + Fintech + Smartphone

Việc sử dụng di động trong cuộc sống hàng ngày không những là thói quen mà đã dần trở thành phong cách sống của thế hệ người tiêu dùng mới. Mặc dù vậy, việc trở thành một phần trong chiếc điện thoại của họ không hề đơn giản.

Với ngành ngân hàng, điểm yếu cố hữu của hệ thống này đó là tính tương tác với khách hàng thường xuyên ở mức thấp. Ngày nay trong điện thoại của chúng ta có hàng trăm loại ứng dụng khác nhau, từ ứng dụng internet banking cho tới 5, 7 loại ví điện tử, cổng thanh toán, hỗ trợ quản lý tài chính, sổ ghi chép tiết kiệm,… Nếu không khác biệt, không giữ được tính kết nối thường xuyên với khách hàng, ứng dụng sẽ nhanh chóng bị lãng quên chứ đừng nói tới việc có thể ‘giữ’ được tiền của khách hàng.

Để giải cho bài toán này, người đứng đầu YOLO đã đưa ra một phương án ‘tất cả trong một’. YOLO sẽ vừa cung cấp dịch vụ ngân hàng truyền thống, vừa cung cấp tính tiện ích thiết yếu đối với khách hàng trong cuộc sống hàng ngày.

“Để dễ hiểu, YOLO được phát triển giống như một công ty Fintech với tốc độ, sự linh hoạt của một Fintech kết hợp với chức năng của một ngân hàng.

Một ví dụ cụ thể, nếu bạn bỏ tiền vào ví điện tử, tiền của bạn sẽ nằm im và không sinh lãi, nếu bạn bỏ tiền vào YOLO, bạn sẽ được kết nối với 15 nhà cung cấp dịch vụ phục vụ mọi nhu cầu thiết yếu, đồng thời tiền của bạn vẫn được trả lãi dựa theo biểu lãi suất của từng thời kỳ. Ngoài ra ở YOLO còn có một sản phẩm ưu việt là tiết kiệm YOLO Super cho phép bạn tối ưu hóa dòng tiền của mình và tiết kiệm một cách thông minh nhất”, ông Shameek chia sẻ.

Bên cạnh lãi suất, YOLO có đầy đủ tính năng đặc thù của một ngân hàng mà ví điện tử không cung cấp được như việc cung cấp thẻ ảo trả trước liên kết với MasterCard, tiết kiệm, trả lãi, cho vay…. Ở góc độ một ngân hàng, YOLO hạn chế các rủi ro hoạt động cho khách hàng cũng như có thể có sự tin cậy nhất định để khách có thể thực hiện các giao dịch quy mô lớn hơn so với tiêu dùng thông thường.

Giao diện của YOLO

Một phương tiện ‘tất cả trong một’ là điều mà ngay tại DBS, nơi ông Shameek từng phát triển hệ thống ngân hàng số cũng chưa từng diễn ra. Theo ông, YOLO gần như là mô hình đầu tiên tại châu Á đi theo hướng kết hợp ngân hàng số vào một hệ sinh thái rộng lớn. Còn trên thế giới, việc hợp tác cùng phát triển giữa ngân hàng và các đối tác bắt đầu là xu hướng và đã xuất hiện những mô hình tương tự như YOLO.

Tất nhiên, để người tiêu dùng có thể ‘hấp thụ’ được hết hàng tá tính năng của YOLO, trước hết cần tiếp xúc với một giao diện thân thiện và hệ thống dễ sử dụng trên điện thoại. Ra mắt từ giữa tháng 9, ngân hàng số của VPBank đang cố gắng để cải thiện ứng dụng của mình, đồng thời đa dạng hóa danh mục sản phẩm.

Chỉ tay lên phía trên, Shameek cho biết, ngay trên đầu ông 1 tầng là một Coworking Space, nơi có rất nhiều startup đang làm việc. Hiện tại, VPBank có những chương trình hợp tác với các startup để tìm kiếm các ý tưởng kinh doanh hoặc các dịch vụ hữu ích đối với khách hàng. Đây sẽ là nguồn tài nguyên quý giá giúp lấp đầy hệ sinh thái vệ tinh của YOLO.

Dù làm cách gì, mục tiêu cuối cùng mà các ngân hàng hướng đến, đó vẫn là kích thích người tiêu dùng chi tiêu, từ đó đem về lợi nhuận. Mặc dù vậy, với ngân hàng truyền thống, dựa trên cơ sở dữ liệu lịch sử, việc đoán định các chỉ số tài chính của ngân hàng truyền thống sẽ dễ dàng hơn. Trong khi đó, YOLO là một thương hiệu mới hoạt động theo mô hình mới do đó sẽ là quá sớm để đề cập đến lợi nhuận.

“Trước mắt, YOLO vẫn sẽ hướng đến ‘đông người dùng, nhiều giao dịch”, Shameek chia sẻ.

VPBank muốn lấp đầy phân khúc cho vay doanh nghiệp do phụ nữ làm chủ

Chuyên gia hiến kế huy động hàng trăm tấn vàng trong dân

Các chuyên gia cho rằng vấn đề không còn là có làm sàn vàng hay không mà là lộ trình triển khai và cơ chế giám sát để vận hành hiệu quả và minh bạch.

Home Credit đưa kiến thức tài chính đến gần hơn với phụ nữ và sinh viên

Thông qua các chuỗi hội thảo, hoạt động cộng đồng, Home Credit mong muốn mỗi cá nhân đều có hiểu biết tài chính để đưa ra các quyết định an toàn, có trách nhiệm.

'Chìa khóa vàng' mở lối thị trường vốn cho doanh nghiệp Việt

Trong bối cảnh khung pháp lý ngày càng hoàn thiện, xếp hạng tín nhiệm đang định hình thị trường vốn trưởng thành và bền vững hơn.

Techcombank phân phối sản phẩm bảo hiểm nhân thọ Techcom Life

Sự kết hợp giữa năng lực ngân hàng số hàng đầu Việt Nam của Techcombank và các giải pháp bảo hiểm thế hệ mới của Techcom Life kỳ vọng sẽ góp phần mang lại giải pháp bảo hiểm hiện đại, khác biệt, đặt khách hàng.

CEO Quỹ Manulife Việt Nam: Mục đích của đầu tư là gia tăng tài sản

"Đừng đầu tư theo cách đày đọa bản thân và trở thành nạn nhân của thị trường", bà Trần Thị Kim Cương, Tổng giám đốc Manulife IM nhấn mạnh.

Vietnam Airlines mở rộng mạng bay châu Âu, công bố đường bay thẳng TP.HCM - Copenhagen

Bước tiến quan trọng trong việc tăng cường kết nối hàng không, du lịch và giao thương với khu vực Bắc Âu, khẳng định vai trò tiên phong trong mở rộng mạng bay quốc tế.

Gia Lai chấp thuận chủ trương điện gió ngoài khơi Hòn Trâu hơn 1,8 tỷ USD

Dự án điện gió ngoài khơi Hòn Trâu tại tỉnh Gia Lai giai đoạn 1 hơn 1,8 tỷ USD nhận quyết định chủ trương với hình thức đấu thầu lựa chọn nhà đầu tư.

Tháo gỡ điểm nghẽn thi hành Luật Đất đai: Nhiều sửa đổi cần thận trọng

Định giá đất, giao đất, cho thuê đất, là các vấn đề trong dự thảo nghị quyết tháo gỡ vướng mắc trong thi hành Luật Đất đai năm 2024 được Quốc hội đề nghị cần cân nhắc, thận trọng, tránh tạo khoảng trống pháp lý hoặc xung đột pháp luật.

Chứng khoán VPS có tổng giám đốc mới

Tổng giám đốc mới của VPS là ông Lê Minh Tài, người từng là Chủ tịch HĐQT của Saigon Capital - cổ đông lớn nhất tại VPS hiện tại.

TOD vẽ lại bản đồ đầu tư bất động sản TP.HCM, nhưng thắng bại nằm ở 1km cuối

TP.HCM mở rộng đặt ra yêu cầu tái cấu trúc đô thị và TOD trở thành trụ cột quy hoạch, định hình kết nối đô thị và cách thị trường bất động sản vận hành.

Thép SMC sắp miễn nhiệm thêm 4 lãnh đạo cấp cao giữa áp lực tài chính

Công ty CP Đầu tư thương mại SMC sắp tiếp tục có biến động về nhân sự cấp cao giữa lúc kết quả kinh doanh lao dốc và rủi ro hoạt động ngày càng lớn.

Nhà đầu tư Hà Nội 'săn' nhà đất vùng ven TP.HCM

Bất động sản TP. HCM và khu vực vùng ven đang thu hút mạnh mẽ sự quan tâm của các nhà đầu tư Hà Nội.