Tài chính

BIDV bán 15% cổ phần cho KEB Hana Bank thu về hơn 20 nghìn tỷ đồng

Dựa trên số lượng cổ phần chào bán và giá trị của giao dịch, ước tính giá mỗi cổ phần BIDV nhà đầu tư Hàn Quốc phải trả là 33.600 đồng, tương đương giá trung bình 6 tháng qua của cổ phiếu này trên thị trường.

Thông báo của BIDV hôm nay cho biết, HĐQT của ngân hàng đã ban hành Nghị quyết thông qua giao dịch với nhà đầu tư nước ngoài. Theo đó, BIDV sẽ phát hành riêng lẻ cho đối tác KEB Hana Bank 603.302 cổ phần, tương ứng tỉ lệ 15% vốn điều lệ của ngân hàng. Tổng giá trị giao dịch là 20,3 nghìn tỷ đồng.

Như vậy, sau thời gian dài trì hoãn, BIDV và đối tác đã thống nhất được mức giá chào bán cổ phần và được các cơ quan chấp thuận. Từ đầu năm ngoái, truyền thông Hàn Quốc đã đưa tin thành viên của tập đoàn tài chính Hana Hàn Quốc sắp trở thành cổ đông của BIDV và cho biết giao dịch đang chờ các cơ quan chức năng của Việt Nam phê duyệt.

Thương vụ được dự kiến hoàn thành từ cuối năm ngoái hoặc đầu năm nay. Tuy nhiên, phải tới quý 3, BIDV mới chính thức thông tin việc đạt được thỏa thuận với đối tác Hàn Quốc.

Nguồn vốn thu được sau khi phát hành BIDV dự định sẽ tập trung cho hoạt động tín dụng thông qua cơ cấu lại danh mục cho vay với các doanh nghiệp có tài chính lành mạnh; hoạt động đầu tư trên liên ngân hàng và giấy tờ có giá; đầu tư cơ sở vật chất, công nghệ, sản phẩm mới và nâng cao chất lượng kinh doanh qua việc mở rộng kênh phân phối.

Hana Financial, tập đoàn mẹ của KEB Hana Bank là tập đoàn lớn thứ 4 về tổng tài sản, theo số liệu đến giữa năm 2016. Tại Việt Nam, KEB Hana Bank có 2 chi nhánh hoạt động ở TP.HCM và Hà Nội.

Việc bán được cổ phần hứa hẹn giải tỏa cơn khát vốn cho BIDV, qua đó gỡ nút thắt tăng trưởng tín dụng. Tính tới cuối năm 2018, hệ số an toàn vốn (CAR) của BIDV ở mức rất thấp dù áp dụng theo chuẩn Basel I.

Năm 2018, BIDV cũng đã trích lập dự phòng ở mức cao kỷ lục, là 18.893 tỷ đồng (tăng 27,3% so với năm 2017). Đây là nỗ lực của ngân hàng nhằm hướng tới việc xóa nợ xấu tồn đọng vào năm 2020.

Các công ty phân tích dự báo, sau khi gọi vốn thành công từ KEB Hana Bank, BIDV vẫn sẽ sớm thực hiện thêm các đợt huy động vốn mới từ thị trường. Sau khi hoàn tất, vốn cấp 1 của BIDV sẽ tăng thêm khoảng 18 nghìn tỷ đồng dựa trên giả định giá phát hành là 30.000 đồng mỗi cổ phần.

Đồng thời ngân hàng có dư địa huy động thêm vốn cấp 2 sẽ tăng thêm khoảng 9.000 tỷ đồng. Khi đó, hệ số CAR theo Basel I mới tăng đáng kể lên khoảng 13%, ở mức chấp nhận được để tiếp tục xét lên chuẩn Basel II.

Sắp kiểm toán về xử lý nợ xấu tại Vietinbank, BIDV và 18 ngân hàng

11 doanh nghiệp huy động hơn 32 nghìn tỷ đồng trái phiếu với nhiều sai phạm

Theo kết luận thanh tra, nhóm 11 doanh nghiệp trong giai đoạn 2015 – 2023 đã phát hành hơn 32 nghìn tỷ đồng trái phiếu, có nhiều sai phạm về công bố thông tin, sử dụng vốn sai mục đích và nợ lãi trái phiếu.

Ngân hàng Nhà nước tăng cường công tác phòng, chống rửa tiền và tài trợ khủng bố

Ngân hàng Nhà nước vừa tổ chức đánh giá Thông tư số 27 hướng dẫn thực hiện một số điều của Luật Phòng, chống rửa tiền và phổ biến nội dung phòng, chống rửa tiền.

Ngân hàng Nhà nước tăng cường hiệu quả hoạt động hệ thống ngân hàng Khu vực 3

Phó Thống đốc NHNN ghi nhận nỗ lực toàn hệ thống khi hoạt động tiền tệ, tín dụng và dịch vụ ngân hàng vẫn ổn định, thông suốt sau hơn bảy tháng sáp nhập.

Ngân hàng NCB về đích sớm, vượt mọi chỉ tiêu kinh doanh 2025

Kết thúc 9 tháng năm 2025, Ngân hàng TMCP Quốc Dân (NCB) hoàn thành vượt mọi chỉ tiêu kinh doanh 2025 đã đặt ra, khẳng định chiến lược đúng đắn và tạo nền tảng vững chắc cho giai đoạn bứt phá.

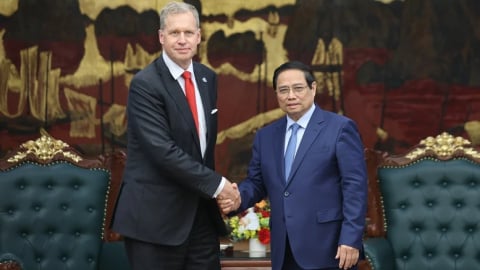

Bộ trưởng Nguyễn Văn Thắng: Ngành quỹ phải chuyên nghiệp hơn để đón vốn ngoại

Bộ trưởng Bộ Tài chính Nguyễn Văn Thắng gọi đây là cơ hội vàng để ngành quản lý quỹ Việt Nam trở thành kênh dẫn vốn tin cậy cho nền kinh tế.

Tự do có trách nhiệm: Triết lý lãnh đạo làm nên HPT của Chủ tịch Ngô Vi Đồng

Hơn ba thập kỷ qua, HPT dưới sự dẫn dắt của ông Ngô Vi Đồng đã vun đắp “niềm tin và trí tuệ Việt” thành biểu tượng đổi mới của doanh nghiệp công nghệ Việt.

Novaland lên tiếng về các vi phạm trái phiếu bị Thanh tra Chính phủ ‘điểm tên’

Theo Novaland, sau quá trình tái cấu trúc trong năm 2024 - 2025,phần lớn các gói trái phiếu này đã được tất toán toàn bộ nợ gốc, lãi, chỉ còn 'một vài gói tồn đọng'.

11 doanh nghiệp huy động hơn 32 nghìn tỷ đồng trái phiếu với nhiều sai phạm

Theo kết luận thanh tra, nhóm 11 doanh nghiệp trong giai đoạn 2015 – 2023 đã phát hành hơn 32 nghìn tỷ đồng trái phiếu, có nhiều sai phạm về công bố thông tin, sử dụng vốn sai mục đích và nợ lãi trái phiếu.

Ngân hàng Nhà nước tăng cường công tác phòng, chống rửa tiền và tài trợ khủng bố

Ngân hàng Nhà nước vừa tổ chức đánh giá Thông tư số 27 hướng dẫn thực hiện một số điều của Luật Phòng, chống rửa tiền và phổ biến nội dung phòng, chống rửa tiền.

Ngân hàng Nhà nước tăng cường hiệu quả hoạt động hệ thống ngân hàng Khu vực 3

Phó Thống đốc NHNN ghi nhận nỗ lực toàn hệ thống khi hoạt động tiền tệ, tín dụng và dịch vụ ngân hàng vẫn ổn định, thông suốt sau hơn bảy tháng sáp nhập.

Nhà máy sơn AkzoNobel Bình Dương đạt chứng nhận LEED Gold

Cột mốc này khẳng định vai trò tiên phong của tập đoàn trong phát triển bền vững và mục tiêu giảm 50% phát thải carbon toàn cầu đến năm 2030.

Trải nghiệm 'Omoda 4 global preview salon' trở thành hành trình đồng sáng tạo tương lai di chuyển

Sự kiện Omoda 4 global preview salon không chỉ là buổi ra mắt sản phẩm, mà còn là hành trình đồng sáng tạo, nơi thương hiệu và người dùng cùng nhau định hình tương lai của trải nghiệm di chuyển.

.jpg)

.jpg)