Tài chính

Giãn nợ 2 năm trái phiếu doanh nghiệp giúp ngân hàng hưởng lợi

Có thể tạm hiểu các quy định mới theo đề xuất của Bộ Tài chính sẽ cho phép cả ngân hàng giãn thời gian thanh toán trái phiếu cho các doanh nghiệp mà không làm chuyển nhóm nợ. Đây có thể coi là thông tin tích cực với một số ngân hàng đang nắm giữ nhiều trái phiếu doanh nghiệp.

Bộ Tài chính đang dự thảo sửa đổi, bổ sung một số điều Nghị định 65 về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu ra thị trường quốc tế.

Trong đó, đáng chú ý là đề xuất việc cho phép các trái phiếu đã phát hành (còn dư nợ) được gia hạn thêm thời gian lên tối đa là 2 năm nếu được 65% trái chủ đồng ý. Đây được xem là giải pháp mở đường cho thanh khoản hiện nay khi nhiều doanh nghiệp gặp khó trong việc thanh toán trái phiếu đến hạn.

Mặt khác, đề xuất này được đánh giá rất có lợi cho các ngân hàng thương mại – những chủ nợ lớn nhất trên thị trường trái phiếu doanh nghiệp.

Công ty Chứng khoán Bảo Việt (BVSC) cho rằng, có thể tạm hiểu các quy định mới theo đề xuất của Bộ Tài chính sẽ cho phép cả ngân hàng cũng có thể giãn thời gian thanh toán mà không làm chuyển nhóm nợ. Như vậy, ngân hàng không phải lo lắng về việc trích lập dự phòng cho các lô trái phiếu doanh nghiệp có rủi ro không thể thanh toán khi đáo hạn.

Theo thống kê của FiinGroup, quy mô thị trường trái phiếu doanh nghiệp Việt Nam ước tính khoảng 1,3 triệu tỷ đồng, tương đương khoảng 13% GDP. Trong đó, trái phiếu doanh nghiệp bất động sản chiếm tỷ trọng lớn nhất, khoảng 455 nghìn tỷ đồng, tương đương 34%.

Một phần không nhỏ trong số này do các ngân hàng nắm giữ. Tính đến cuối tháng 6, các ngân hàng đang nắm giữ khoảng 284 nghìn tỷ đồng trái phiếu doanh nghiệp phi ngân hàng, bao gồm trái phiếu của các doanh nghiệp bất động sản. Con số này chiếm khoảng 2,37% trên tổng tài sản sinh lời của ngành ngân hàng.

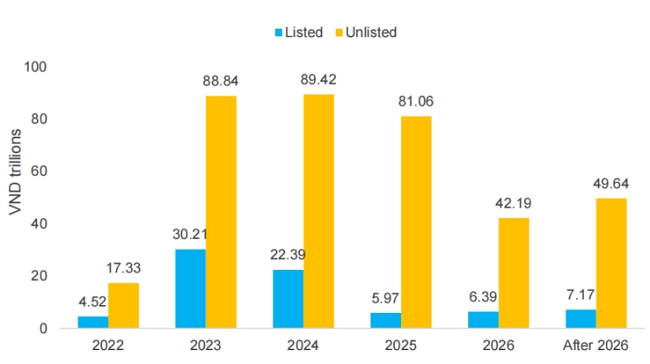

Cũng theo dữ liệu thống kê của FiinGroup, áp lực đáo hạn trái phiếu của các doanh nghiệp bất động sản khá lớn trong năm 2023 với hơn 119.000 tỷ và năm 2024 gần 112.000 tỷ đồng.

Việc giãn thời hạn thanh toán giúp ngân hàng không phải đối mặt với tình trạng nợ xấu được hình thành từ trái phiếu doanh nghiệp. Đây có thể coi là thông tin tích cực với một số ngân hàng đang nắm giữ nhiều trái phiếu doanh nghiệp.

Trước đó, nhận định về rủi ro tín dụng trái phiếu doanh nghiệp, đặc biết là trái phiếu bất động sản đến an toàn hệ thống tín dụng, FiinGroup cũng cho rằng rủi ro không cao. Đây không phải là vấn đề lớn đối với chất lượng tín dụng ngân hàng bởi quy mô còn nhỏ và chất lượng trái phiếu có tính phân hóa và cũng được các ngân hàng đánh giá kỹ lưỡng.

Tuy nhiên, mức độ ảnh hưởng có thể lớn hơn đối với một số ngân hàng có phân bổ tín dụng trái phiếu doanh nghiệp lớn hơn 10% tổng dư nợ tín dụng của mình. Có thể kể tới một số ngân hàng tư nhân như Techcombank, TPBank hay HDBank... Đây cũng là nhóm ngân hàng đã giảm rất mạnh tỷ lệ trái phiếu doanh nghiệp trong quý 3 vừa qua nhằm phòng ngừa các rủi ro doanh nghiệp phát hành không thể đáo hạn, gây tác động xấu đến tình hình tài chính của các ngân hàng.

Thủ tướng yêu cầu rà soát khả năng thanh toán trái phiếu

Đằng sau kế hoạch tăng vốn 'thần tốc' của Chứng khoán HD

Tập trung phục vụ một nhóm khách hàng đặc biệt, thường trong cùng một hệ sinh thái là hướng phát triển giúp nhiều công ty chứng khoán nhỏ "lột xác".

Sau chuyển đổi số là chuyển đổi blockchain, tài sản số

Chuyển đổi blockchain, tài sản số theo nhà đồng sáng lập Ninety Eight sẽ là xu hướng bắt buộc tại Việt Nam, đóng vai trò là "xương sống" cho nền kinh tế mới.

Thanh toán không chạm định hình xu hướng tiếp theo của Việt Nam

Sự dịch chuyển sang các phương thức thanh toán không chạm đang thay đổi căn bản nền kinh tế số Việt Nam, nơi công nghệ đã len lỏi vào đời sống các đô thị lớn.

Dragon Capital sẽ đưa cổ phiếu lên sàn UPCoM

Dự kiến, 31,2 triệu cổ phiếu Dragon Capital đang lưu hành sẽ sớm được giao dịch trên sàn chứng khoán, nhưng chưa tiết lộ giá tham chiếu.

Manulife chuyển nhượng MVI Life cho Asahi Life

Sau khi giao dịch hoàn tất, Manulife cho biết sẽ tập trung nguồn lực vào việc phục vụ khách hàng tại Việt Nam thông qua Manulife Việt Nam.

Quốc hội thông qua 3 dự án luật liên quan đến tư pháp

Quốc hội ngày 5/12 đã biểu quyết thông qua Luật Thi hành án dân sự (sửa đổi), Luật Giám định tư pháp (sửa đổi) và Luật sửa đổi, bổ sung một số điều của Luật Lý lịch tư pháp.

Thaco 'bắt tay' Hyundai Rotem sản xuất tàu điện và tàu cao tốc tại Việt Nam

Hyundai Rotem sẽ chuyển giao công nghệ công nghiệp đường sắt để sản xuất nội địa tàu điện đô thị, tàu cao tốc mang thương hiệu Thaco.

Hệ thống thuế TP.HCM dưới áp lực chuyển đổi: Những bất cập bộc lộ từ thực tiễn doanh nghiệp

Những phản ánh của cộng đồng doanh nghiệp tại hội nghị "Đối thoại doanh nghiệp và chính quyền TP.HCM" tổ chức mới đây cho thấy, hệ thống quản lý thuế TP.HCM đang chịu sức ép phải chuyển đổi mạnh mẽ: vừa đảm bảo kỷ cương, chống thất thu, vừa giảm chi phí tuân thủ cho hơn nửa triệu doanh nghiệp.

Ba cánh tay nối tương lai cho siêu đô thị TP.HCM

TP.HCM đang bước vào thời điểm bản lề khi đã mở rộng không gian và định hình mô hình “siêu đô thị” liên vùng.

Thị trường lưu trữ năng lượng: Từ 'bãi thử' khu công nghiệp đến dòng vốn xúc tác

Thị trường pin lưu trữ năng lượng được kỳ vọng sẽ có bước nhảy vọt khi Việt Nam đang hướng tới mục tiêu công suất lưu trữ đạt tới 16.300MW vào năm 2030.

Sổ tay quản trị công ty OECD 2025 có gì mới?

Khi quyền sở hữu phân tán và nhà đầu tư tổ chức chi phối chuẩn mực quản trị, Sổ tay quản trị công ty OECD 2025 trở thành thước đo buộc doanh nghiệp phải nâng chuẩn minh bạch.

Nguồn cung tăng mạnh, vì sao giá nhà không giảm?

Tiền sử dụng đất tăng cao và nhiều chi phí 'vô hình' do thời gian chờ thủ tục kéo dài, đang được cộng dồn vào giá bán, khiến giá nhà ở ngày càng leo thang.