Ngân hàng quốc doanh tiếp tục giảm lãi suất huy động

Việc các ngân hàng lớn giảm lãi suất huy động vốn sẽ là tín hiệu đầu tiên để toàn ngành ngân hàng đồng thuận giảm lãi suất, tạo điều kiện cho doanh nghiệp vay vốn, khơi thông cho nền kinh tế.

Đó là nhìn nhận của ông Phạm Xuân Hòe, nguyên Phó viện trưởng Viện Chiến lược ngân hàng, Ngân hàng Nhà nước, về hiện tượng các ngân hàng thương mại vẫn giữ mức lãi suất cao, lãi suất cho vay cao hơn lãi suất đầu vào khoảng 4% hiện nay.

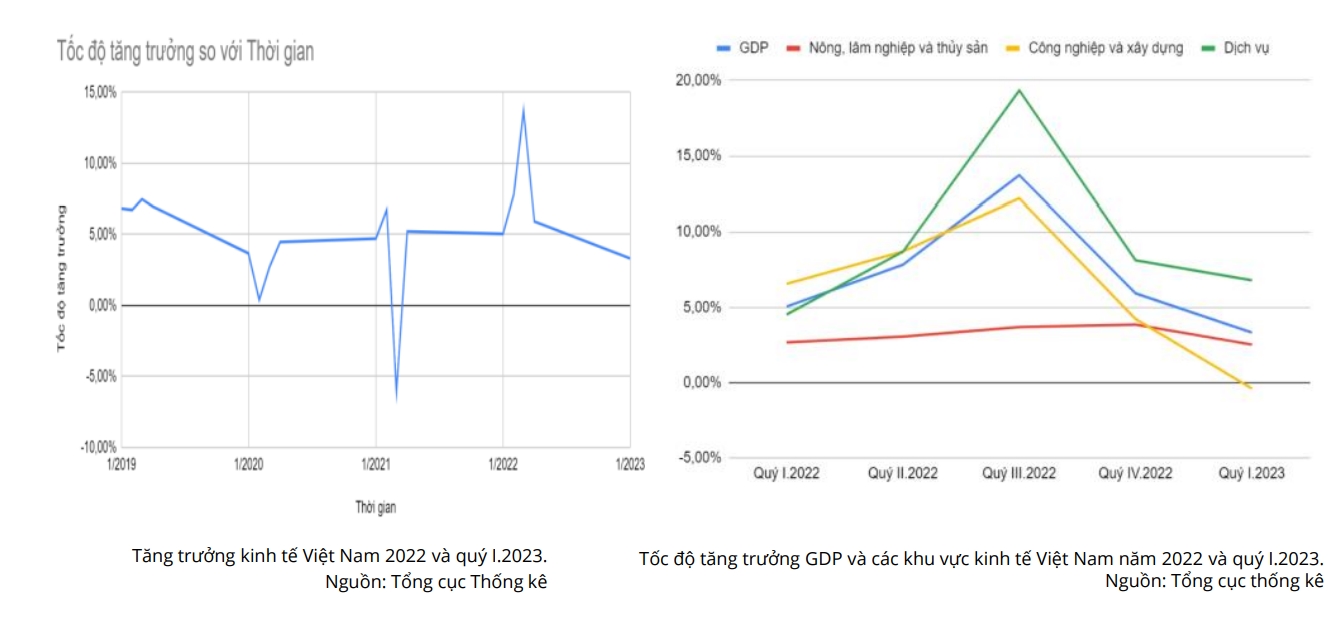

Kết thúc năm 2022, nền kinh tế Việt Nam lấy lại đà tăng trưởng mạnh mẽ với mức tăng 8,02%, vượt trên cả những dự báo lạc quan nhất được đưa ra. Tuy nhiên, những dấu hiệu “hụt hơi” của nền kinh tế cũng đã bộc ngay từ giai đoạn cuối năm.

Đến hết quý I/2023, những con số thống kê đã khắc họa rõ nét cơn bĩ cực tiếp theo của nền kinh tế. Cụ thể, tốc độ tăng trưởng GDP quý đầu tiên của năm chỉ đạt 3,32%, thấp hơn gần một nửa so quý trước. Trong đó, giá trị tăng thêm của ngành công nghiệp giảm đến 0,82%. Một số trung tâm sản xuất lớn như TP.HCM, Bình Dương, Bắc Ninh chứng kiến mức tăng trưởng cực kỳ đáng thất vọng, thậm chí là tăng trưởng âm.

Xuất siêu quý I/2023 đạt hơn 4 tỷ USD, được đánh giá là điểm sáng le lói trong bức tranh ảm đạm. Tuy nhiên, theo phân tích của TS. Nguyễn Quốc Việt, Viện trưởng Viện Nghiên cứu kinh tế và chính sách (VEPR), tại tọa đàm "Tác động của môi trường lãi suất cao tới ổn định kinh tế vĩ mô và hồi phục tăng trưởng năm 2023", một phần nguyên nhân của mức xuất siêu cao đến từ việc nhập khẩu có chiều hướng giảm đi. Hiện tượng này đã xảy ra ở những năm 2020 và 2021, phần nào phản ánh sự e dè, thiếu tự tin trước triển vọng kinh tế của cộng đồng doanh nghiệp.

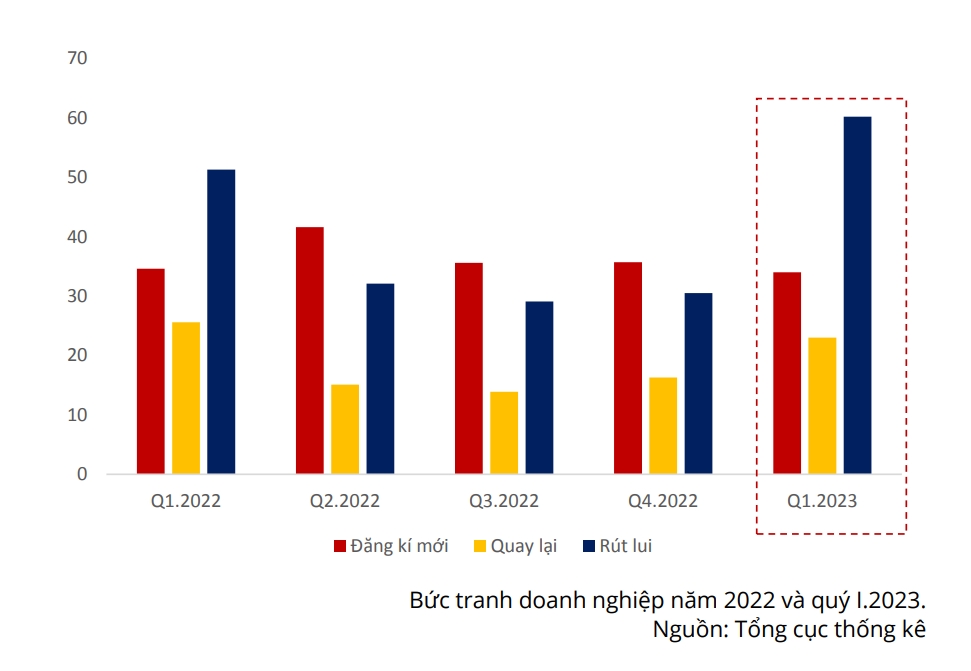

Số lượng doanh nghiệp ngừng hoạt động trong quý I/2023 lên đến hơn 60 nghìn doanh nghiệp, cao gấp đôi quý trước. Vốn đầu tư trực tiếp nước ngoài (FDI) vào Việt Nam có chiều hướng giảm từ cuối năm ngoái, bao gồm cả vốn bổ sung và vốn đăng ký mới. Tuy nhiên, vốn từ hoạt động mua bán sáp nhập (M&A) vẫn duy trì đều đặn, làm dấy lên quan ngại rằng doanh nghiệp nội đang kiệt quệ, phải bán rẻ cho nước ngoài.

Bức tranh ảm đạm của nền kinh tế khiến ông Việt cùng nhiều chuyên gia kinh tế và nhà hoạch định chính sách không khỏi băn khoăn, rằng liệu Việt Nam có duy trì được đà tăng trưởng, đặc biệt trong bối cảnh bất ổn toàn cầu vẫn diễn biến phức tạp.

Lãi suất cao triệt tiêu năng lực cạnh tranh của doanh nghiệp

Cùng chung nỗi lo lắng trước những dấu hiệu “hụt hơi” của nền kinh tế, TS. Nguyễn Tú Anh, Vụ trưởng Vụ Kinh tế tổng hợp, Ban Kinh tế trung ương, cho rằng, lãi suất ở mức cao đang làm ảnh hưởng trực tiếp đến năng lực cạnh tranh của Việt Nam.

Theo ông Tú Anh, xuất phát từ nền kinh tế có nhiều điểm tương đồng, doanh nghiệp Việt chịu sự cạnh tranh tương đối gay gắt đến từ doanh nghiệp Trung Quốc. Xét về các yếu tố đem lại lợi thế như năng lực công nghệ, quy mô kinh tế, quy mô liên kết ngành, chi phí logistics…, Trung Quốc đều hơn xa Việt Nam. Như vậy, khi lãi suất Việt Nam đang ở mức cao khoảng gấp đôi so với Trung Quốc, tức là chi phí vốn cũng không lợi thế bằng, doanh nghiệp Việt hầu như không có “vũ khí” gì để cạnh tranh.

Mặt khác, lãi cao cũng là nguyên nhân khiến người dân đổ tiền vào các kênh tiết kiệm, kênh đầu tư an toàn thay vì đầu tư sản xuất, kinh doanh. Đây chính là một trong những nguyên nhân khiến số lượng doanh nghiệp Việt Nam, theo số liệu của Tổng cục Thống kê, mới chỉ có hơn 900 nghìn doanh nghiệp, tức là chưa đạt được mức 1 triệu doanh nghiệp như mục tiêu trước đây đặt ra cho năm 2020 và gần như không thể đạt được mục tiêu 1,5 triệu doanh nghiệp vào năm 2025.

Dại gì đầu tư, khởi nghiệp khi tiền gửi ngân hàng được lãi cao?

TS Nguyễn Tú Anh

Vụ trưởng Vụ Kinh tế tổng hợp, Ban Kinh tế trung ương

Từng tham gia công tác điều hành chính sách tiền tệ, ông Phạm Xuân Hòe, nguyên Phó viện trưởng Viện Chiến lược ngân hàng, Ngân hàng Nhà nước, nhìn nhận, lãi suất cao còn làm cho việc phân bổ các nguồn lực tài sản bị méo mó đi rất nhiều. Cụ thể, trong môi trường lãi suất cao, ở một số ngành tạo ra nhiều giá trị thực tiễn nhưng tỷ suất lợi nhuận (tỷ suất hoàn vốn nội bộ - IRR) ở mức thấp, doanh nghiệp hầu như không có khả năng vay vốn. Tín dụng từ đó chảy về các ngành có IRR cao, ví dụ như bất động sản.

Cùng với đó, lãi suất cao không tạo ra động lực khuyến khích người dân và doanh nghiệp đầu tư sản xuất, kinh doanh. Tiền nhàn rỗi được rót vào các kênh chứng khoán, hình thành bong bóng tài chính. Bong bóng bất động sản và bong bóng tài chính, theo ông Hòe, mới chính là yếu tố đe dọa đến ổn định vĩ mô. Như vậy, chính sách tiền tệ thắt chặt tạo ra tác dụng ngược, vừa triệt tiêu động lực tăng trưởng, vừa có thể gia tăng bất ổn vĩ mô.

Thực tế, thời gian vừa qua, Ngân hàng Nhà nước đã thông báo giảm một loạt lãi suất điều hành, bao gồm lãi suất cho ngay ngắn hạn, lãi suất tái cấp vốn… Tuy nhiên, theo ông Hòe, các ngân hàng thương mại vẫn giữ mức lãi suất cao, lãi suất cho vay cao hơn lãi suất đầu vào khoảng 4%.

“Ngân hàng “ăn dày” như vậy, đến khi doanh nghiệp kiệt quệ, kinh tế khó khăn, ngân hàng sẽ nhận lại rủi ro”

Ông Phạm Xuân Hòe

Nguyên viện trưởng Viện Chiến lược ngân hàng

“Ngân hàng “ăn dày” như vậy, đến khi doanh nghiệp kiệt quệ, kinh tế khó khăn, ngân hàng sẽ nhận lại rủi ro”, ông Hòe cảnh báo.

Thực tế, tình trạng doanh nghiệp kiệt quệ đang diễn ra. Theo lời Bộ trưởng Bộ Kế hoạch và đầu tư Nguyễn Chí Dũng báo cáo với Ủy ban Thường vụ Quốc hội vừa qua, nhiều doanh nghiệp đã phải bán sạch tài sản, thậm chí bán rẻ với giá chỉ bằng 50% vì không còn tiền để duy trì.

Vì sao lãi suất vẫn ở mức cao?

Theo TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng BIDV, có 5 nguyên nhân dẫn đến việc lãi suất ở Việt Nam ở mức tương đối cao.

Thứ nhất, lạm phát của Việt Nam, trừ 2 năm vừa qua, còn lại thường cao hơn so với lạm phát bình quân của thế giới.

Thứ hai, quan điểm điều hành chính sách từ nhiều năm nay vẫn mong muốn huy động tiền từ người dân thông qua kênh tiền gửi ngân hàng. Do đó, tuy không có văn bản chính thức nhưng Việt Nam vẫn luôn cố gắng duy trì lãi suất thực dương (lãi suất lớn hơn tỷ lệ lạm phát).

Thứ ba, nền kinh tế Việt Nam vẫn có mức độ rủi ro tương đối cao so với nhiều quốc gia khác. Cụ thể, giữa năm ngoái, S&P nâng tín nhiệm của Việt Nam lên hạng BB+, thấp hơn các nước trong khu vực bao gồm Trung Quốc, Indonesia, Philippines… Rủi ro cao khiến lãi suất ở Việt Nam phải duy trì ở mức tương đối cao.

“Doanh nghiệp FDI mong muốn nhận được lợi nhuận 15% đổ lên, tức là mức thích hợp để họ chấp nhận rủi ro. Như thế, lãi suất cũng không thể nào hạ xuống mức quá thấp”, ông Lực cho biết.

Thứ tư, chi phí vận hành nền kinh tế ở Việt Nam vẫn tương đối tốn kém, bao gồm cả chi phí chính thức và phi chính thức.

Cuối cùng là vì dư nợ xấu trên toàn hệ thống ngân hàng đang có dấu hiệu tăng, trong đó nợ xấu nội bảng hơn 2,9%, nợ xấu gộp chạm mốc 5%. Nợ xấu là rủi ro khiến ngân hàng phải đề phòng bằng cách duy trì mức lãi suất cao.

Bên cạnh các yếu tố nói trên, còn có nguyên nhân mang tính thị trường. Đó là cung tiền thấp nhưng nhu cầu vay vốn lớn, dẫn đến hiện tượng cung thấp, cầu cao, dẫn đến giá phải tăng. Cùng với đó, thời gian qua, một số tổ chức tín dụng yếu kém sử dụng chiêu trò cạnh tranh không lành mạnh cũng đã khiến lãi suất bị đẩy lên cao.

Với những lý do đó, ông Lực chỉ ra, lãi suất cao không phải chỉ phụ thuộc vào mong muốn của ngân hàng. “Không phải ngân hàng muốn giữ lãi cao, doanh nghiệp lại muốn lãi thấp. Bởi vì không ai muốn lãi suất ở mức cao”, thành viên Hội đồng Tư vấn chính sách tài chính tiền tệ quốc gia khẳng định.

Giải pháp nào hỗ trợ nền kinh tế?

Tính đến giữa năm 2022, tín dụng toàn nền kinh tế đạt khoảng 11,35 triệu tỷ đồng. Ông Tú Anh ước tính, với lãi suất bình quân khoảng 10%, chi phí lãi vay lên đến 1,135 triệu tỷ đồng. Như vậy, nếu giảm chỉ 1% lãi suất cho vay, nền kinh tế sẽ được hỗ trợ lên đến 113,5 nghìn tỷ đồng, cao hơn nhiều các gói hỗ trợ được Quốc hội phê duyệt. Cộng với những tác động tiêu cực từ môi trường lãi suất cao, ông Tú Anh kỳ vọng có thể giảm lãi suất để hỗ trợ hiệu quả nền kinh tế.

“Hiện tượng sợ trách nhiệm, sợ rủi ro mới là điểm nghẽn lớn”

TS Cấn Văn Lực

Chuyên gia kinh tế trưởng BIDV

Theo chuyên gia của Ban Kinh tế trung ương, Việt Nam hoàn toàn có dư địa để giảm lãi suất bởi cán cân tài khoản vãng lai vẫn duy trì thặng dư. Cùng với đó, cung tiền của Việt Nam đang giảm mạnh kể từ năm 2020, do đó không cần thiết phải duy trì thắt chặt tiền tệ để kiểm soát lạm phát.

Ông Lực cũng nhìn nhận, lạm phát đang giảm dần, áp lực từ bất ổn trên toàn cầu cũng đang giảm. Đồng thời, trong quý I/2023, thanh khoản có xu hướng tốt hơn so với quý IV/2022. Trong bối cảnh đó, ông Lực nhận định, nếu đầu tư công được giải ngân tốt, giúp doanh nghiệp quay vòng tiền nhanh hơn, lãi suất có thể được tiếp tục giảm trong năm nay.

Từ đó, chuyên gia BIDV nhận định, từ nay đến cuối năm, nếu điều hành kinh tế tốt, Việt Nam có thể giảm thêm 1 – 2% lãi suất. Đây là mức giảm an toàn, vừa hỗ trợ nền kinh tế, vừa tránh tiền rót vào đầu cơ.

Bên cạnh đó, ông Lực nhìn nhận, lãi suất không phải là tất cả. Lãi suất có thể hạ xuống nhưng doanh nghiệp chưa chắc đã đầu tư sản xuất kinh doanh nếu nền kinh tế vẫn còn nhiều rủi ro. Do đó, cần thiết phải tiếp tục cải thiện môi trường đầu tư kinh doanh, đặc biệt là cải thiện tình trạng cán bộ sợ trách nhiệm, sợ rủi ro.

“Hiện tượng sợ trách nhiệm, sợ rủi ro mới là điểm nghẽn lớn”, ông Lực khẳng định.

Việc các ngân hàng lớn giảm lãi suất huy động vốn sẽ là tín hiệu đầu tiên để toàn ngành ngân hàng đồng thuận giảm lãi suất, tạo điều kiện cho doanh nghiệp vay vốn, khơi thông cho nền kinh tế.

Mặt bằng lãi suất cho vay bình quân vẫn ở mức cao và tín dụng tăng trưởng thấp , cho thấy những khó khăn trong khả năng hấp thụ vốn của doanh nghiệp và nền kinh tế. Nợ xấu có xu hướng tăng. Tổng cầu yếu đã ảnh hưởng trực tiếp lên tổng cung của nền kinh tế. Một số động lực chính đều giảm. Do đó, việc hoàn thành mục tiêu tăng trưởng cả năm là vô cùng khó khăn, Chủ nhiệm Ủy ban Kinh tế nhận định.

Đại diện NHNN cho biết, thời gian gần đây, các ngân hàng hầu hết đều có sự chủ động trong việc giảm lãi suất, riêng các ngân hàng thương mại những tháng đầu năm đã có 2 đợt giảm: 3 tháng đầu năm và trong tháng 4 vừa qua.

KBSV dự báo lãi suất có thể tiếp tục giảm trong quý 2. Ngân hàng Nhà nước sẽ có nhiều dư địa để nới lỏng chính sách tiền tệ hơn trong năm 2023, mặt bằng lãi suất huy động 12 tháng duy trì quanh ngưỡng 7%, và lãi suất cho vay bình quân quanh ngưỡng 10%.

Bối cảnh phát triển mới đòi hỏi Thủ đô Hà Nội phải thực hiện một cuộc chuyển mình căn bản, từ mô hình phát triển đơn cực đã quá tải, sang cấu trúc "đa cực, đa trung tâm" nhằm giải quyết dứt điểm các thách thức đô thị cố hữu.

Thị trường trạm sạc xe điện tại Việt Nam nở rộ, nhưng cũng đi kèm những lo ngại về nguy cơ độc quyền và bị chi phối bởi nhóm doanh nghiệp đặc thù.

Việt Nam sở hữu tiềm năng lớn với các khoáng sản chiến lược hàng đầu thế giới, nhưng gánh nặng chính sách thuế đang thách thức sự phát triển của ngành này.

Với các nhà đầu tư châu Âu, năng lực cạnh tranh dài hạn cần phụ thuộc vào tính nhất quán và minh bạch trong pháp lý.

Các nghị quyết quan trọng khi trở thành thực tiễn sẽ giúp TP. HCM chuyển mình thành trung tâm của khu vực.

Ngân hàng Nhà nước vừa tổ chức đánh giá Thông tư số 27 hướng dẫn thực hiện một số điều của Luật Phòng, chống rửa tiền và phổ biến nội dung phòng, chống rửa tiền.

Phó Thống đốc NHNN ghi nhận nỗ lực toàn hệ thống khi hoạt động tiền tệ, tín dụng và dịch vụ ngân hàng vẫn ổn định, thông suốt sau hơn bảy tháng sáp nhập.

Cột mốc này khẳng định vai trò tiên phong của tập đoàn trong phát triển bền vững và mục tiêu giảm 50% phát thải carbon toàn cầu đến năm 2030.

Sự kiện Omoda 4 global preview salon không chỉ là buổi ra mắt sản phẩm, mà còn là hành trình đồng sáng tạo, nơi thương hiệu và người dùng cùng nhau định hình tương lai của trải nghiệm di chuyển.

Ngân hàng Phương Đông (OCB) tiếp tục nâng cấp và ra mắt sản phẩm “Vay nhanh bổ sung vốn kinh doanh”. Đây là giải pháp tài chính được đánh giá linh hoạt, thiết kế phù hợp với đặc thù doanh nghiệp vừa và nhỏ (SME). Đặc biệt, doanh nghiệp chỉ cần có thời gian hoạt động từ 1 năm trở lên đã có thể tiếp cận sản phẩm này.

Tối 15/10/2025, trong chương trình đặc biệt “Nghĩa đồng bào – Hướng về người dân vùng bão lũ” do Quỹ Tấm lòng Việt và Đoàn Thanh niên Đài Truyền hình Việt Nam (VTV) tổ chức, Sunshine Group đã ủng hộ 2,5 tỷ đồng để cùng VTV chung tay hỗ trợ đồng bào vùng lũ vượt qua khó khăn, ổn định cuộc sống.

Kết thúc 9 tháng năm 2025, Ngân hàng TMCP Quốc Dân (NCB) hoàn thành vượt mọi chỉ tiêu kinh doanh 2025 đã đặt ra, khẳng định chiến lược đúng đắn và tạo nền tảng vững chắc cho giai đoạn bứt phá.