Tài chính

Bỏ room tín dụng: Thời điểm và cách thức

Theo các chuyên gia, trong giai đoạn đầu loại bỏ room tín dụng, NHNN có thể thử nghiệm những ngân hàng tốt nhất được tự do tăng trưởng.

Đầu năm nay, lãnh đạo Ngân hàng Nhà nước (NHNN) đưa ra thông điệp đổi mới điều hành, có lộ trình giảm dần và tiến tới bỏ phân bổ chỉ tiêu tăng trưởng tín dụng.

Cơ chế giao chỉ tiêu tín dụng đã được NHNN duy trì suốt chục năm qua, là công cụ để nhà điều hành kiểm soát chất lượng cho vay cũng như phục vụ các mục tiêu kinh tế vĩ mô khác như lãi suất, cung tiền và lạm phát.

Mặc dù vậy, đến nay, công cụ này bị “chê” là tạo cơ chế xin - cho, một số trường hợp khiến người vay không thể tiếp cận tín dụng nếu nhà băng không còn hạn mức cho vay.

"Ngân hàng Nhà nước sẽ đổi mới biện pháp điều hành và có lộ trình giảm dần và tiến tới xóa bỏ phân bổ chỉ tiêu tăng trưởng tín dụng cho từng ngân hàng", Phó thống đốc NHNN Đào Minh Tú cho biết tại hội nghị Thủ tướng làm việc với các ngân hàng thương mại diễn ra hồi tháng 2.

Ông Tú cho biết cơ quan này sẽ tiếp tục điều hành tiền tệ chủ động, đồng bộ với chính sách tài khóa và chính sách vĩ mô khác, nhằm hỗ trợ tăng trưởng kinh tế, ổn định vĩ mô, kiểm soát lạm phát.

NHNN nghĩ tới bỏ room tín dụng khi thị trường vốn phát triển hơn

Chia sẻ tại "Bàn tròn chính sách" với chủ đề bỏ room tín dụng, ông Lê Hoài Ân, sáng lập IFSS và đồng sáng lập WiResearch nhìn nhận, sự xuất hiện của room tín dụng xuất phát từ những đặc thù của nền kinh tế Việt Nam giai đoạn trước.

Trong quá khứ, những bất ổn kinh tế nghiêm trọng là nguyên nhân chính khiến NHNN phải đưa ra biện pháp kiểm soát tín dụng.

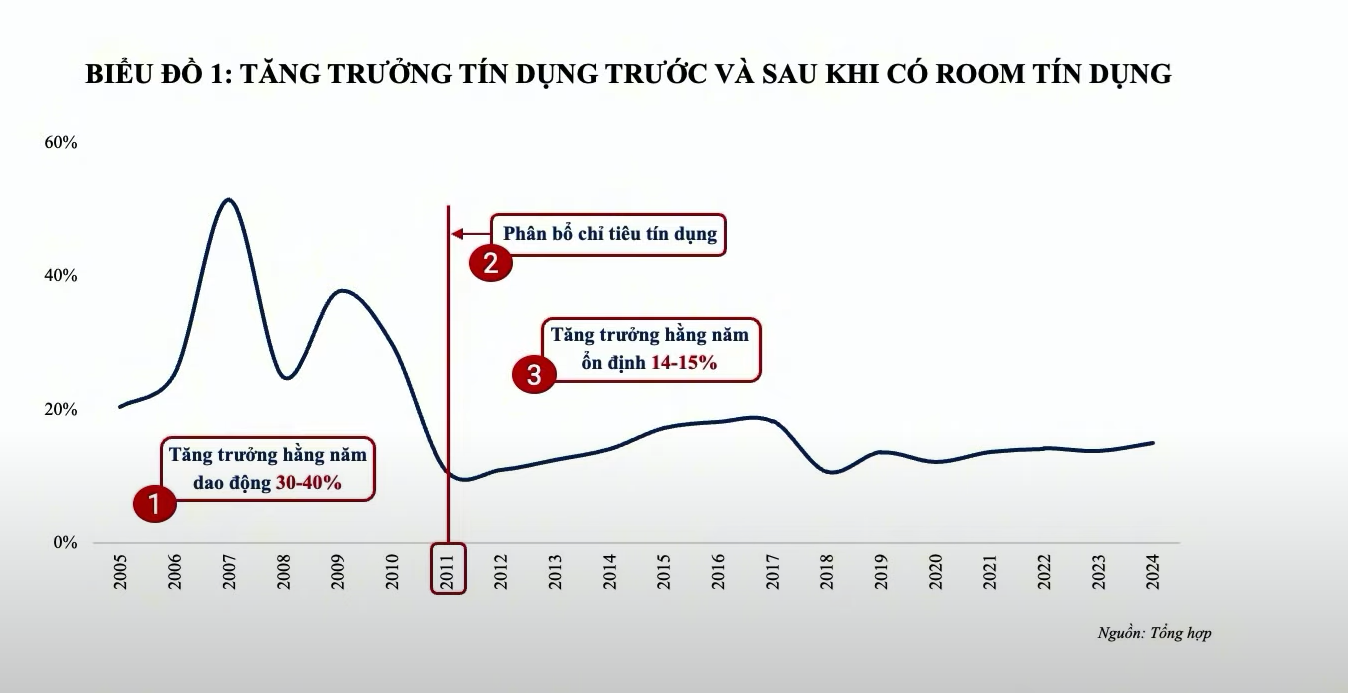

Giai đoạn 2007-2010, nền kinh tế Việt Nam rơi vào tình trạng tăng trưởng tín dụng quá nóng, với mức tăng liên tục vượt 30-40% mỗi năm.

Giai đoạn này không những không tạo ra giá trị tăng thêm cho nền kinh tế mà còn kéo theo nhiều hệ lụy nghiêm trọng như lạm phát tăng cao và tỷ lệ nợ xấu gia tăng.

Nhưng từ giai đoạn từ 2013 đến 2019, chỉ với mức tăng trưởng tín dụng duy trì khoảng 14-15%/năm, hệ thống ngân hàng vẫn có thể hỗ trợ nền kinh tế đạt mức tăng trưởng GDP khoảng 7%.

“Điều này khẳng định rằng kiểm soát tín dụng hợp lý không đồng nghĩa với việc kìm hãm tăng trưởng kinh tế, mà ngược lại, còn tạo điều kiện cho sự phát triển ổn định và bền vững hơn”, ông Ân nhìn nhận.

Cơ chế cấp room tín dụng của NHNN cũng được cải thiện theo thời gian, với các tiêu chí ngày càng rõ ràng và minh bạch hơn.

Đến năm 2024, lần đầu tiên NHNN giao room tín dụng ngay từ đầu năm và năm nay cũng vậy. Có thể thấy, NHNN đã nghĩ nhiều hơn đến câu chuyện khi nào bỏ room tín dụng thì phù hợp nhất và tiến từng bước tới lộ trình bỏ room tín dụng.

Việc NHNN đã bắt đầu đưa tín hiệu về việc bỏ room tín dụng khi thị trường vốn của Việt Nam phát triển hơn.

Ngoài ra, theo ông Ân, đang có sự dịch chuyển trong dòng chảy tín dụng. Trước năm 2022, tăng trưởng bán lẻ cũng cao hơn tăng trưởng cho vay doanh nghiệp. Đến năm 2023, lần đầu tiên tăng trưởng cho vay doanh nghiệp cao hơn tín dụng của cá nhân và đến năm 2024 xu hướng đó vẫn duy trì.

Năm nay, khả năng là với mức tăng trưởng 16% thì cho vay doanh nghiệp vẫn duy trì tăng cao hơn cho vay cá nhân. Sự chuyển dịch trong dòng chảy tín dụng cho thấy cần thiết có sự linh hoạt hơn trong phân bổ, nới room tín dụng hay tiến tới bỏ room tín dụng.

Bên cạnh đó, việc NHNN cấp thêm room tín dụng cho các ngân hàng hoạt động tốt cũng tạo cơ hội tăng trưởng tốt hơn nhiều.

Có thể thử nghiệm bỏ dần room tín dụng

Theo Tiến sĩ Nguyễn Tú Anh, nguyên Giám đốc Trung tâm Thông tin, phân tích và dự báo kinh tế, Ban Kinh tế Trung ương, NHNN có thể thử nghiệm cho khoảng 15 - 20 ngân hàng thuộc nhóm tốt nhất được tự do tăng trưởng tín dụng, trong khi các ngân hàng còn lại vẫn phải phân bổ tín dụng theo hạn mức.

Việc này sẽ tạo ra động lực và khuyến khích các ngân hàng không nằm trong nhóm tự do phải nâng cao chất lượng quản trị và hiệu quả hoạt động để có thể gia nhập nhóm này.

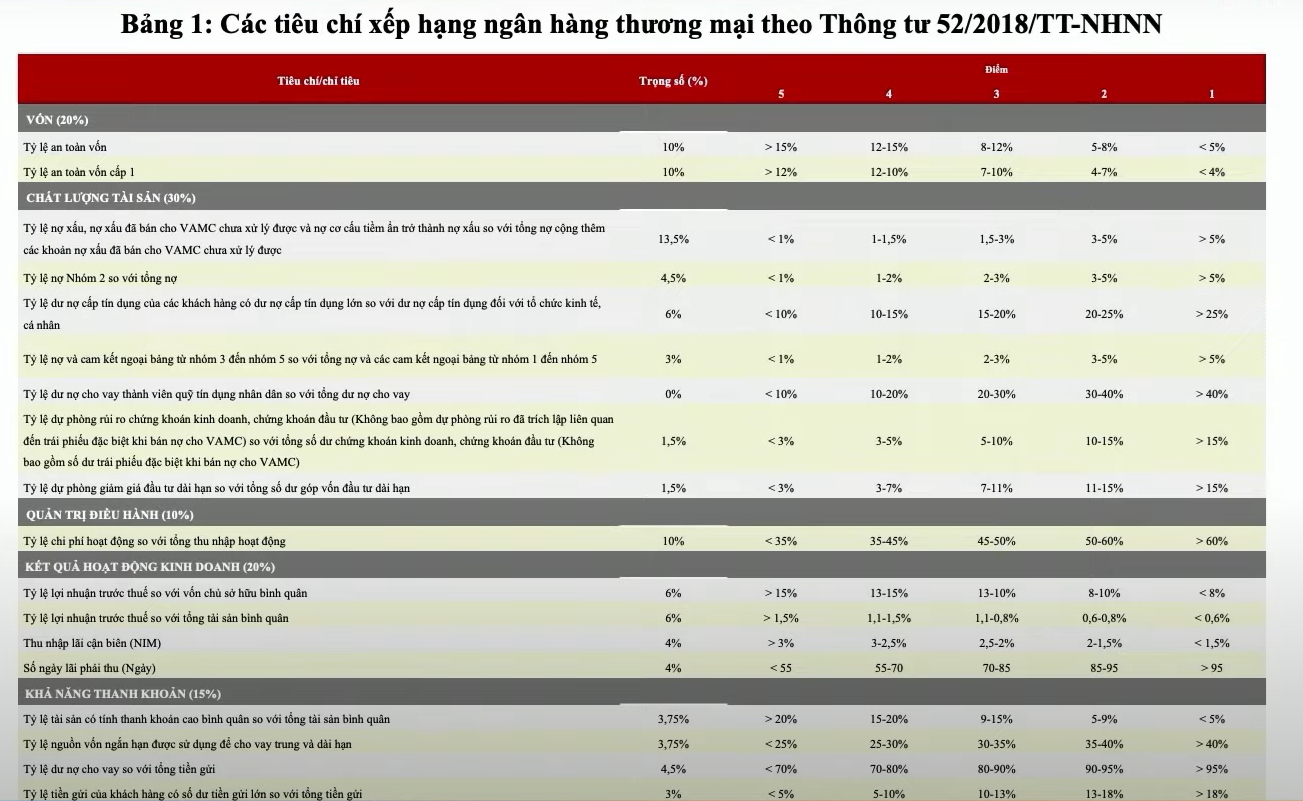

Việc tăng tín dụng cho các ngân hàng là điều tích cực, nhưng các ngân hàng muốn được tự do phải đáp ứng những tiêu chí và điều kiện nhất định.

Điều này không chỉ tạo ra sức ép cạnh tranh mạnh mẽ trong hệ thống ngân hàng mà còn thúc đẩy việc xây dựng các ngân hàng chất lượng tốt hơn.

Đối với những ngân hàng không thể cạnh tranh được, sẽ cần phải xem xét các giải

pháp hội nhập hoặc hợp tác với nhau, qua đó tạo ra sự cạnh tranh tốt hơn.

Tuy nhiên, việc bỏ room tín dụng cần phải được kiểm soát chặt chẽ để đảm bảo an toàn vĩ mô, vì khi dỡ bỏ hạn chế này, môi trường cạnh tranh giữa các ngân hàng sẽ trở nên gay gắt hơn.

Ông Tú Anh đánh giá, các ngân hàng thương mại cổ phần có năng lực cạnh

tranh mạnh mẽ hơn ở một số khía cạnh và hoàn toàn có khả năng vươn lên nếu

không bị giới hạn về room tín dụng.

"Nếu các ngân hàng thương mại được tự do tăng tín dụng, họ sẽ nhanh chóng có khả năng tăng vốn, dễ dàng đáp ứng các chỉ số an toàn và đủ điều kiện để mở rộng thị phần. Trong khi đó, với ngân hàng quốc doanh, việc tăng vốn đang khá khó khăn", ông Tú Anh đánh giá.

Vị chuyên gia đánh giá, trong môi trường kinh tế thị trường, cạnh tranh là điều không thể tránh khỏi. Các ngân hàng nào quản trị tốt, có tầm nhìn và làm tốt sẽ thắng trong cuộc chơi này.

Trong khi đó, theo ông Lê Hoài Ân, khi bỏ room tín dụng, phía cơ quan quản lý là NHNN cũng cần thay đổi cơ chế giám sát bằng việc siết lại hàng loạt chỉ số tài chính như: Hệ số an toàn vốn, tỷ lệ bao phủ nợ xấu, dự phòng...

"Đặc biệt, NHNN cần giám sát chặt sẽ để tránh xảy ra tình trạng dòng vốn chệch hướng sau khi bỏ room tín dụng. Nếu một ngân hàng có tỷ lệ cho vay vào bất động sản hoặc các lĩnh vực rủi ro vượt mức giới hạn an toàn, NHNN cần có biện pháp điều chỉnh kịp thời nhằm đảm bảo sự ổn định của hệ thống tài chính", ông Ân nhìn nhận

Tăng trưởng tín dụng 16% năm 2025 không phải là mục tiêu cuối cùng

Thủ tướng định hướng tín dụng vào nhà ở xã hội

Thủ tướng yêu cầu hướng tín dụng vào đầu tư, xuất khẩu, tiêu dùng. Đặc biệt, các ngân hàng cần nghiên cứu chính sách ưu đãi cho cả người phát triển và người mua nhà ở xã hội.

Tăng trưởng tín dụng 16% năm 2025 không phải là mục tiêu cuối cùng

Theo Phó thống đốc Đào Minh Tú, chỉ tiêu tăng trưởng tín dụng 16% không phải là mục tiêu cuối cùng mà chỉ là mục tiêu để điều hành cho phù hợp. Mục tiêu cuối cùng là kiểm soát lạm phát, tỷ giá.

BIDV định bơm ra 328.000 tỷ đồng tín dụng

BIDV dự kiến bơm 328.000 tỷ đồng vào nền kinh tế, nâng tổng dư nợ lên 2,4 triệu tỷ đồng vào cuối năm nay.

Manulife chuyển nhượng MVI Life cho Asahi Life

Sau khi giao dịch hoàn tất, Manulife cho biết sẽ tập trung nguồn lực vào việc phục vụ khách hàng tại Việt Nam thông qua Manulife Việt Nam.

Tài sản số là bài toán lớn về định danh và niềm tin

Tài sản số gắn liền với sự phát triển của kinh tế số, đặt ra những thách thức liên quan đến định danh dữ liệu, cũng như xây dựng niềm tin trên không gian mạng.

Mùa 'in giấy' của các công ty chứng khoán

Ngành chứng khoán ngày càng ghi nhận nhiều kế hoạch phát hành tăng vốn mạnh, đưa lượng cổ phiếu lưu hành vượt mốc hàng tỷ đơn vị. Hiện tại, SSI và TCBS đều đã vượt 2 tỷ cổ phiếu, HSC hay VIX có hơn 1 tỷ cổ phiếu.

Thông tư 102: Cú ‘siết phanh’ ngăn đà bơm vốn rủi ro của các công ty chứng khoán

Thông tư 102 được giới đầu tư kỳ vọng góp phần giúp các doanh nghiệp ngành chứng khoán “làm sạch” bảng cân đối và tăng trưởng theo hướng bền vững hơn.

Nợ xấu phân hóa, gia tăng tại nhiều ngân hàng

Áp lực chủ yếu đến từ nhóm doanh nghiệp năng lượng tái tạo tại MB, nhóm SME trong xuất nhập khẩu và hàng không tại Sacombank cùng các khoản vay mua nhà cá nhân tại TPBank và HDBank.

Áp dụng bảng giá đất: Gỡ vướng hay thêm gánh nặng cho doanh nghiệp?

Việc bỏ giá đất cụ thể, áp dụng bảng giá đất để xác định tiền sử dụng đất cho dự án có thể khiến các chủ đầu tư phải nộp nghĩa vụ tài chính cao hơn nhiều so với quy định hiện nay.

Gỡ vướng thu hồi đất: Minh định cơ chế thực thi

Nhiều ý kiến đề nghị tiếp tục rà soát để bảo đảm không chồng chéo, mâu thuẫn với hệ thống pháp luật hiện hành về các quy định thu hồi đất, giao đất trong dự thảo nghị quyết thi hành Luật Đất đai.

Việt Nam - Lào ra tuyên bố chung nhân chuyến thăm của Tổng Bí thư Tô Lâm

Việt Nam và Lào cũng nhất trí nỗ lực thúc đẩy tăng trưởng kim ngạch thương mại song phương, đặt mục tiêu 5 tỷ USD trong thời gian tới.

Nâng cấp năng lực phòng chống thiên tai: Đã đến lúc cần sức mạnh từ AI

Việt Nam đang đối mặt với tần suất ngập lụt tăng mạnh tại nhiều vùng. Sự kết hợp giữa bão nhiệt đới dày đặc, mưa cực đoan tạo nên một mức độ rủi ro hoàn toàn mới.

Đa Mi: Miền thác trắng, hồ xanh và văn hóa đa sắc giữa núi rừng

Khám phá Đa Mi với hồ Hàm Thuận mờ sương, thác Đa Mi hùng vĩ và không gian văn hóa đa sắc, điểm đến mới của dân mê trải nghiệm.

[Hỏi đáp] Bỏ thuế khoán từ 2026: Hộ kinh doanh có cần thuê kế toán?

Hộ kinh doanh sẽ nộp thuế theo hình thức tự kê khai nhưng vẫn đảm bảo tính đơn giản, không nhất thiết phải thuê kế toán chuyên nghiệp.

Doanh nghiệp phân bón đồng loạt báo lãi khủng

Giá ure tăng mạnh trong quý III/2025, cùng chính sách áp thuế VAT 5% với phân bón đã tạo lực đẩy giúp nhiều doanh nghiệp ghi nhận kết quả kinh doanh “rực sáng”.

![[Hỏi đáp] Bỏ thuế khoán từ 2026: Hộ kinh doanh có cần thuê kế toán?](https://t.ex-cdn.com/theleader.vn/480w/files/news/2025/12/03/ho-kinh-doanh-1120.jpg)