Bất động sản

'Tiếp máu' cho bất động sản

Nếu không có giải pháp tháo gỡ từ các cơ quan quản lý nhà nước, nguồn vốn từ tín dụng và trái phiếu bất động sản sẽ tiếp tục tắc nghẽn trong dài hạn.

Tắc nghẽn dòng vốn vào thị trường bất động sản

Số liệu từ Ngân hàng Nhà nước cho biết, tăng trưởng tín dụng 9 tháng đầu năm 2022 đạt gần 11%, trong đó lĩnh vực bất động sản tăng 15,7% cao hơn mức bình quân, tăng 3,7% so với 3 tháng trước đó, chiếm 20,9% tổng dư nợ tín dụng của nền kinh tế.

Điều này có vẻ trải ngược với thực trạng "khát vốn tín dụng" của thị trường và các doanh nghiệp hiện nay. Tuy nhiên, phân tích kỹ số liệu cho thấy, tín dụng vào lĩnh vực bất động sản chủ yếu là mục đích vay tự sử dụng.

Tín dụng tiêu dùng của cá nhân, hộ gia đình vay để xây nhà, sửa nhà, mua nhà tăng trưởng đến 20,1%. Trong khi đó, tín dụng kinh doanh bất động sản của các doanh nghiệp chủ đầu tư dự án chỉ tăng trưởng 7,35%, thấp hơn rất nhiều so với mức tăng trưởng tín dụng bình quân 11%. Điều này cho thấy các doanh nghiệp chủ đầu tư đang rất khó khăn trong tiếp cận nguồn vốn tín dụng so với trước đây.

Thực tế, các chủ đầu tư dự án nhà ở thương mại, người mua nhà và nhà đầu tư thứ cấp đều gặp khó khăn trong việc tiếp cận nguồn vốn vay tín dụng, nhất là sau khi Văn bản số 437/TTGSNH-TTr1 ngày 25/04/2022 chỉ đạo quản lý chặt chẽ tình hình cấp tín dụng đối với lĩnh vực bất động sản, chuyển tiền thu được từ bất động sản ra nước ngoài, thực hiện chính sách tín dụng linh hoạt đáp ứng nhu cầu thực về nhà ở của người dân, hạn chế tín dụng cho đầu tư bất động sản cao cấp, bất động sản du lịch nghỉ dưỡng và đầu cơ bất động sản.

Mới đây, Ngân hàng Nhà nước đã phân bổ thêm hạn mức tín dụng cho 18 ngân hàng thương mại, nhưng theo ước tính của các đơn vị nghiên cứu thì lượng tín dụng được phân bổ thực tế chỉ vào khoảng 175.000 - 200.000 tỷ đồng. Như vậy Ngân hàng Nhà nước còn giữ lại chưa phân bổ khoảng 200.000 tỷ đồng. Đồng thời, đơn vị này hiện vẫn đang giữ mục tiêu tăng trưởng tín dụng năm 2022 khoảng 14%.

TS Vũ Đình Ánh: Có thể bỏ room tín dụng nhưng chưa phải bây giờ

Trong khi đó, nhu cầu về nguồn vốn của thị trường là rất lớn. Tính riêng tại TP. HCM, tổng giá trị cần huy động vốn của các dự án nhà ở thương mại 9 tháng đầu năm 2022 đã lên đến 103.780 tỷ đồng tăng đến 653,5%, cao hơn 6,5 lần so với 9 tháng đầu năm 2021 chỉ có tổng giá trị huy động vốn là 15.880 tỷ đồng.

Nhiều chủ đầu tư dự án nhà ở thương mại cho biết, nhà đầu tư và người mua nhà đều mong muốn tiếp tục được vay tín dụng dù phải chịu lãi suất vay cao hơn trước để thực hiện hợp đồng, hoặc có vốn triển khai thực hiện dự án, trong lúc nguồn trái phiếu và huy động vốn từ khách hàng đang gặp khó khăn.

Tuy nhiên, trên thực tế, điều này là khó khả thi. Ngay cả đối với các dự án nhà ở xã hội, Thông tư số 20/2021/TT-NHNN cũng đã quy định các tổ chức tín dụng được Ngân hàng Nhà nước chỉ định không được cho cá nhân, hộ gia đình vay vốn ưu đãi để mua, thuê mua nhà ở xã hội. Điều này khiến người dân chỉ còn “một cửa” vay ưu đãi mua, thuê mua nhà ở xã hội tại Ngân hàng chính sách xã hội.

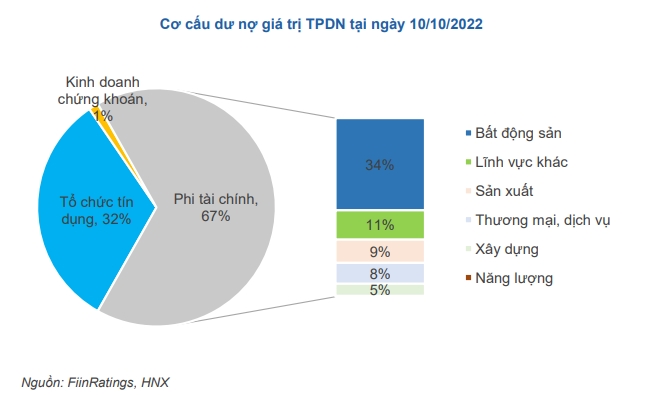

Không chỉ nguồn vốn tín dụng ngân hàng, doanh nghiệp bất động sản cũng đang ngày càng khó tiếp cận nguồn vốn trái phiếu doanh nghiệp riêng lẻ. Trong 8 tháng đầu năm 2022, nhóm doanh nghiệp bất động sản chỉ phát hành trái phiếu doanh nghiệp riêng lẻ đạt giá trị hơn 47.000 tỷ đồng với lãi suất trung bình khoảng 10,2%, chiếm 21,3% tổng giá trị trái phiếu phát hành, xếp thứ hai sau lĩnh vực ngân hàng nhưng giảm mạnh so với cùng kỳ năm 2021.

Trước đó, trong 6 tháng đầu năm 2021, nhóm các doanh nghiệp bất động sản đã phát hành trái phiếu có tổng giá trị lên đến 92.300 tỷ đồng, gần gấp đôi lần so với 8 tháng đầu năm 2022.

Theo ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP. HCM, mặc dù các cơ quan quản lý nhà nước không nói là “thắt chặt” hoạt động phát hành trái phiếu doanh nghiệp, nhưng thực chất với các quy định bổ sung rất chặt chẽ thì đã kiểm soát rất chặt hoạt động phát hành trái phiếu.

Trong đó, Nghị định số 65/2022/NĐ-CP có hiệu lực kể từ ngày ký 16/9/2022 dù vẫn cho phép doanh nghiệp phát hành trái phiếu doanh nghiệp riêng lẻ với mục đích để cơ cấu lại nợ nhưng đã bổ sung một số quy định để tăng cường tính minh bạch và hạn chế nguy cơ xảy ra rủi ro.

Trong đó, có các quy định rất chặt chẽ như yêu cầu doanh nghiệp phải nêu cụ thể mục đích phát hành trái phiếu, không được ghi “chung chung” như trước đây là phát hành trái phiếu để bổ sung vốn cho doanh nghiệp. Hay quy định doanh nghiệp phát hành bắt buộc mua lại trái phiếu theo yêu cầu của nhà đầu tư khi doanh nghiệp phát hành vi phạm pháp luật về chào bán, giao dịch trái phiếu doanh nghiệp theo quyết định của cấp có thẩm quyền.

Với các tiêu chuẩn rất chặt chẽ này, các doanh nghiệp bất động sản sẽ ngày càng khó tiếp cận thị trường vốn trái phiếu hơn so với trước đây. Nhiều doanh nghiệp có nhu cầu huy động vốn trái phiếu nhưng chưa thể đáp ứng được ngay các quy định bổ sung nên khó hội đủ điều kiện để được phép phát hành trái phiếu ra thị trường.

Không chỉ tăng cường kiểm soát, quản lý chặt chẽ ngay từ đầu vào, các quy định mới còn tăng cường quản lý chặt chẽ cả đầu ra”là khâu mua trái phiếu của nhà đầu tư cá nhân.

Nghị định số 65/2022/NĐ-CP yêu cầu nhà đầu tư mua trái phiếu vừa phải là nhà đầu tư chứng khoán chuyên nghiệp (đảm bảo danh mục chứng khoán niêm yết, đăng ký giao dịch nắm giữ có giá trị tối thiểu 2 tỷ đồng trong thời gian tối thiểu 180 ngày liền kề), vừa phải có năng lực tài chính. Hơn nữa với mệnh giá trái phiếu tối thiểu là 100 triệu đồng thì những người có số tiền nhàn rỗi dưới 100 triệu đồng cũng không còn cơ hội mua trái phiếu doanh nghiệp.

Theo ông Châu, việc quản lý rất chặt chẽ đầu ra có thể dẫn đến làm sụt giảm quy mô thị trường trái phiếu doanh nghiệp, làm cho doanh nghiệp khó huy động vốn trên thị trường trái phiếu do thiếu người mua, làm giảm vai trò của thị trường trái phiếu doanh nghiệp. Trong khi đó, trái phiếu cần trở thành một kênh dẫn vốn xã hội hoá quan trọng bổ sung một phần vốn đầu tư trung, dài hạn cho doanh nghiệp để chia sẻ với kênh tín dụng.

Cấp thiết gỡ khó về vốn cho thị trường

Theo ông Lê Hoàng Châu, trước những khó khăn về nguồn vốn, hiện nay, thị trường bất động sản đã có dấu hiệu giảm tốc rõ rệt. Giao dịch nhà đất sụt giảm trên dưới 50% tùy theo dự án và khu vực. Do đó, các cơ quan quản lý nhà nước sớm có giải pháp gỡ khó cho thị trường về nguồn vốn tín dụng và trái phiếu doanh nghiệp.

Với tín dụng bất động sản, ông Châu kiến nghị Ngân hàng Nhà nước và Chính phủ xem xét có thể nới trần (room) tín dụng thêm khoảng từ 1-2% để có thêm nguồn vốn tín dụng khoảng 100-200 ngàn tỷ đồng để hỗ trợ cho nền kinh tế trong giai đoạn cao điểm cuối năm 2022.

Đồng thời, Ngân hàng Nhà nước xem xét điều chỉnh, tạo điều kiện cho các chủ đầu tư, người mua nhà và nhà đầu tư thứ cấp trên thị trường bất động sản tiếp tục được tiếp cận nguồn vốn tín dụng đối với các dự án bất động sản, khu đô thị, nhà ở thương mại, khu du lịch nghỉ dưỡng, khu công nghiệp, văn phòng cho thuê… của các chủ đầu tư có uy tín thương hiệu và đã được cơ quan nhà nước có thẩm quyền phê duyệt, nhất là các dự án nhà ở giá vừa túi tiền và các dự án nhà ở xã hội.

Với thị trường trái phiếu, ông Châu đề nghị Bộ Tài chính và Chính phủ xem xét, tạo điều kiện cho nhà đầu tư cá nhân không phải là nhà đầu tư chứng khoán chuyên nghiệp được đầu tư, mua trái phiếu doanh nghiệp riêng lẻ với một tỷ lệ nhất định.

Chính sách này sẽ thu hút nguồn vốn nhỏ lẻ nhàn rỗi trong xã hội và giúp cho người dân có thêm kênh đầu tư trái phiếu doanh nghiệp riêng lẻ, nhất là khi Nghị định 65/2022/NĐ-CP đã có các quy định rất chặt chẽ đối với doanh nghiệp phát hành trái phiếu riêng lẻ.

Bên cạnh đó, Bộ Tài chính và Chính phủ cần xem xét, tạo điều kiện cho các doanh nghiệp có quy mô lớn, có uy tín thương hiệu, công ty đại chúng, công ty niêm yết trên sàn chứng khoán được xếp hạng tín nhiệm thì được phát hành riêng lẻ chào bán cho nhà đầu tư cá nhân.

Trước mắt, để đảm bảo cho các nhà đầu tư cá nhân chưa đủ điều kiện nhà đầu tư chứng khoán chuyên nghiệp có thể tham gia đầu tư trái phiếu doanh nghiệp, ông Châu đề nghị quy định cho phép các nhà đầu tư cá nhân này được ủy thác cho công ty chứng khoán, các tổ chức đảm bảo năng lực bằng các hợp đồng thương mại để đầu tư trái phiếu theo quy định.

Quy định này sẽ giúp phát huy được hiệu quả nguồn vốn đầu tư trái phiếu, cũng như đảm bảo “rủi ro” cho các nhà đầu tư cá nhân (không đủ điều kiện) khi ủy thác đầu tư thông qua các tổ chức chuyên nghiệp có năng lực theo quy định.

Ở giai đoạn phát triển ban đầu của thị trường vốn như hiện nay, các chính sách cần tính linh hoạt nhiều hơn đối với thị trường trái phiếu doanh nghiệp riêng lẻ, để thu hút ngày càng nhiều nhà đầu tư, tổ chức có năng lực như các quỹ đầu tư, ông Châu nhận định.

Nhà đầu tư thờ ơ với đất nền

Sẽ có thêm đợt nới room tín dụng nữa trong năm 2022?

Bộ phận phân tích của nhiều công ty chứng khoán đánh giá , đợt phân bổ tín dụng mới đây của NHNN là khá thận trọng so với mục tiêu tăng trưởng tín dụng 14% cho cả năm 2022; do vậy, khả năng vẫn còn có thêm một đợt nới room nữa trong nửa sau của quý IV.

‘Căng thẳng về room tín dụng không chỉ là chuyện của ngân hàng’

Căng thẳng về room tín dụng được chú ý gần đây, không hẳn chỉ là câu chuyện của ngân hàng. Trong mối quan hệ tương quan, đầu tư công ‘bơm máu’ chậm, kém sẽ gây nên khát vốn, chuyển gánh nặng lên phía ngân hàng, thị trường tài chính.

Bất động sản vẫn 'khát vốn' sau nới room tín dụng

Mức nới room tín dụng rất thấp và chỉ nới với một số ngân hàng vẫn chưa thể giúp các doanh nghiệp bất động sản và người mua nhà hết "khát vốn".

Thị trường bất động sản sẽ phục hồi sau điều chỉnh room tín dụng

TS. Sử Ngọc Khương, Giám đốc Cấp cao Savills Việt Nam đánh giá việc nới room tín dụng cho các ngân hàng, tạo điều kiện vay thuận lợi cho các doanh nghiệp sẽ giúp thị trường bất động sản phục hồi và tái phát triển.

Giá chung cư Hà Nội trung bình chạm mốc 102 triệu đồng/m2

Giá bán sơ cấp trung bình căn hộ chung cư Hà Nội đã chạm mốc 102 triệu đồng/m2, tuy nhiên thị trường vẫn hấp thụ tốt với thanh khoản nguồn cung mới lên tới 81%.

Sunshine Group khai trương NobleX Sales Gallery

Sunshine Group khai trương NobleX Sales Gallery – văn phòng bán hàng chuẩn 5 sao với quy mô hơn 1.200m2 và nhà mẫu Noble Crystal Long Bien WorldHotels Residences toạ lạc trong lòng dự án Sunshine Green Iconic, phường Phúc Lợi, Hà Nội.

Chủ tịch Tập đoàn Nam Long nhận giải thưởng 'Nhân vật bất động sản của năm'

Với những nỗ lực tiên phong trong việc thúc đẩy phát triển nhà ở hợp túi tiền, góp phần kiến tạo các khu đô thị đáng sống cho hàng nghìn gia đình Việt Nam, ông Nguyễn Xuân Quang, Chủ tịch HĐQT Tập đoàn Nam Long đã đạt giải thưởng "Nhân vật bất động sản của năm".

Bài 5: Để giấc mơ nhà ở vừa túi tiền không còn là 'nhiệm vụ bất khả thi'

Thay vì cố gắng phát triển nhà ở vừa túi tiền ở trung tâm như một "nhiệm vụ bất khả thi", lời giải nằm ở việc dịch chuyển dân cư ra các vùng ven với hạ tầng kết nối tốt.

Bài 4: Phát triển nhà ở vừa túi tiền - Mệnh lệnh chính sách hay áp lực thị trường

Khi các mệnh lệnh chính sách chưa đủ sức lay chuyển một thị trường khát lợi nhuận, thì những yếu tố rủi ro do tập trung quá nhiều nguồn cung vào phân khúc nhà ở cao cấp lại đang âm thầm đẩy các doanh nghiệp trước một áp lực mới.

CEO Xây dựng Hòa Bình từ chức giữa lúc kinh doanh khởi sắc

Ông Lê Văn Nam, Tổng giám đốc Xây dựng Hòa Bình đột ngột nộp đơn xin từ nhiệm, đồng thời xin thôi giữ cương vị thành viên HĐQT.

Thắng Lợi Group khởi công khu đô thị The Win City

The Win City được định vị ở phân khúc “căn hộ quốc dân”, nơi giá trị sống cao hơn giá bán, hướng đến nhóm khách hàng trẻ.

Thủ tướng: Đưa Trung tâm tài chính quốc tế hoạt động ngay trong tháng 11

Thủ tướng yêu cầu các cơ quan khẩn trương trình Chính phủ ban hành Nghị định của Chính phủ trong những ngày tới để Trung tâm tài chính quốc tế tại Việt Nam đi vào hoạt động ngay trong tháng 11.

5.000 người đội mưa lạnh đón bình minh cùng 5AM Concert

Chương trình 5AM mùa 3 do Vietnam Airlines phối hợp cùng SpaceSpeakers Group đã mang đến bầu không khí sôi động và đầy cảm hứng cho buổi sớm tại Hoàng Thành Thăng Long.

Hòa Long Invest được vinh danh tại VIPF 2025

Đây không chỉ là sự ghi nhận cho hơn 12 năm bền bỉ theo đuổi triết lý “phát triển cùng quốc gia”, mà còn là bước tiến thể hiện tầm nhìn dài hạn của Hòa Long Invest trong hành trình cùng Việt Nam kiến tạo tương lai xanh và thịnh vượng.

Hội tụ di sản tại Festival Thăng Long – Hà Nội 2025

Festival Thăng Long – Hà Nội năm 2025 hướng tới tôn vinh giá trị di sản Thăng Long – Hà Nội và lan tỏa tinh thần sáng tạo trong cộng đồng.

Vietnam Airlines vận chuyển đến Huế nhu yếu phẩm, thuốc men hỗ trợ vùng lũ

Những chuyến hàng đầu tiên đã hạ cánh xuống sân bay Phú Bài (Huế) ngay trong đêm 31/10.