Tài chính

TPBank chi 1.100 tỷ đồng cổ tức, kỳ vọng quay lại đà tăng trưởng

Một trong những vấn đề mà giới đầu tư “quan ngại” nhất đối với TPBank trong thời gian qua là về việc suy giảm chất lượng tài sản, tuy nhiên nợ xấu được kỳ vọng đã tạo đỉnh trong 2023.

Ngân hàng TMCP Tiên Phong (TPBank) vừa công bố kế hoạch chia cổ tức bằng tiền mặt với tỷ lệ 5%. Với hơn 2,2 triệu cổ phiếu đang lưu hành, dự kiến TPBank sẽ cần phải chi hơn 1.100 tỷ đồng cho đợt chia cổ tức sắp tới. Thời gian thanh toán dự kiến là ngày 11/7.

Đồng thời, TPBank cũng có kế hoạch phát hành hơn 440 triệu cổ phiếu để chia cổ tức (tỷ lệ 20%) tăng vốn điều lệ. Nếu đợt phát hành diễn ra thành công, vốn điều lệ của TPBank sẽ đạt mức gần 26.420 tỷ đồng, giúp tăng cường "bộ đệm" an toàn vốn, đem lại nguồn lực cần thiết giúp đối phó với những biến động, tạo điều kiện thuận lợi để hỗ trợ tăng trưởng.

Theo báo cáo mới đây của Chứng khoán MB (MBS), tổ chức này kỳ vọng kết quả kinh doanh của TPBank sẽ bật tăng trở lại trong nửa cuối năm 2024.

Dư nợ tín dụng của TPBank trong quý I/2024 đã giảm 3,3% so với đầu năm, với sự sụt giảm đồng thời của cả hai mảng dư nợ cho vay và trái phiếu doanh nghiệp, lần lượt ở mức 2% và 23%.

Tuy nhiên, tín dụng được kỳ vọng sẽ đạt 16% cho cả năm 2024 và 18% trong năm 2025 dựa trên cơ sở việc hạ lãi suất cho vay, góp phần kích thích lại nhu cầu tín dụng trong giai đoạn này.

Thêm nữa, mảng khách hàng doanh nghiệp – mảng đóng góp tăng trưởng chính trong năm 2023 được kỳ vọng tiếp tục dẫn dắt trong năm 2024. TPBank có lịch sử tăng trưởng tín dụng ấn tượng trong nhiều năm.

Tỷ lệ CAGR tăng trưởng tín dụng của TPBank từ giai đoạn 2019-2023 ghi nhận mức 17%. Năm 2023, tín dụng TPBank tăng trưởng mạnh 19,1% so với đầu năm. Trong đó, mảng khách hàng doanh nghiệp tăng mạnh 43% so với cùng kỳ, mảng khách hàng cá nhân tăng 16% so với đầu năm.

Một trong những vấn đề mà giới đầu tư “quan ngại” nhất đối với TPBank trong thời gian qua là về việc suy giảm chất lượng tài sản, tuy nhiên nợ xấu được kỳ vọng đã tạo đỉnh trong 2023.

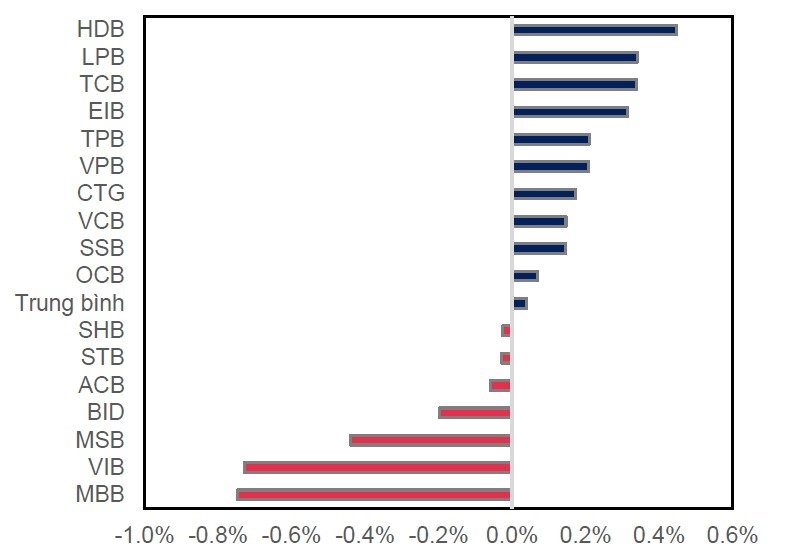

Trên thực tế, tỷ lệ nợ xấu trong quý I đã tăng 0,19% so với năm 2023 lên mức 2,23%, thấp hơn mức 2,48% của trung bình ngành. Trong khi đó, tỷ lệ nợ nhóm 2 trên tổng dư nợ ghi nhận mức 2,7%, giảm 0,12% so với năm 2023.

Nợ xấu của TPBank được kỳ vọng đã tạo đỉnh khi nợ xấu hình thành liên tục giảm từ quý II/2023 đến nay. Dư nợ nhóm 2 cũng đã tạo đỉnh trong quý III/2023 và đang có xu hướng giảm dần.

Chính vì vậy, khi tín dụng tăng trưởng trở lại trong bối cảnh kinh tế phục hồi và việc Thông tư 02 được gia hạn sẽ góp phần cải thiện khả năng trả nợ của người dân.

Với mức nền thấp năm 2023 cùng mục tiêu tăng trưởng tín dụng đạt 16% trong năm 2024 và 18% trong năm 2025, NIM sẽ được duy trì quanh mức 4% và cải thiện nhẹ trong 2025.

Trong quý I, TPBank nằm trong top 5 ngân hàng có mức tăng của NIM so với cuối năm 2023 với mức tăng mạnh 15 điểm cơ bản so với năm 2023 và tăng 35 điểm so với cùng kỳ, đạt mức 4,13%. Đây cũng là quý thứ ba liên tiếp chứng kiến sự tăng trưởng của NIM.

Do đó, MBS dự báo TPBank sẽ ghi nhận phục hồi về lợi nhuận ròng trong giai đoạn 2024-2025 với mức tăng trung bình 30%/năm, dựa trên mức nền thấp của 2023, tín dụng tăng 16%-18% và NIM cải thiện trong 2024-2025.

Đồng thời, chất lượng tài sản được kỳ vọng cải thiện khi tín dụng tăng trở lại và lợi nhuận tăng trưởng tốt khiến ngân hàng có nhiều dư địa để củng cố bộ đệm dự phòng.

Đánh giá cao tình hình tài chính cũng như triển vọng của ngân hàng, VIS Rating cũng mới công bố đánh giá năng lực độc lập của TPBank thể hiện cơ cấu nguồn vốn và khả năng sinh lời ở mức mạnh, an toàn vốn ở mức trên trung bình cũng như rủi ro tài sản và nguồn thanh khoản ở mức trung bình.

Đáng chú ý, cơ cấu nguồn vốn là một trong những điểm mạnh chính của TPBank với điểm đánh giá ở mức “Mạnh”, phản ánh sự thành công của TPBank trong việc củng cố và duy trì nguồn tiền gửi khách hàng cốt lõi, chủ yếu nhờ vào chiến lược chuyển đổi số của ngân hàng ngay từ những giai đoạn đầu của tiến trình tái cơ cấu.

Trong năm nay, TPBank đặt kế hoạch lợi nhuận trước thuế của ngân hàng mẹ tăng 34%, đạt 7.500 tỷ đồng; tổng tài sản dự kiến tăng gần 9,4%, lên 390.000 tỷ đồng. Dư nợ cho vay tăng 15,75% lên 251.821 tỷ đồng, huy động vốn tăng 3,31% lên 327.000 tỷ đồng. Tỷ lệ nợ xấu kiểm soát dưới mức 2,5%.

Đồng thời, TPBank cũng đặt mục tiêu tăng trưởng mạnh cơ sở khách hàng, đạt mốc 15 triệu trong năm 2024, tương ứng tăng 25% so với năm 2023. Trong năm ngoái, lượng khách hàng mới tăng thêm của TPBank đạt mức cao kỷ lục, trên 3,5 triệu khách hàng.

TPBank kỳ vọng phục hồi nhờ kiểm soát tỷ lệ nợ xấu

Nợ xấu phân hóa, gia tăng tại nhiều ngân hàng

Áp lực chủ yếu đến từ nhóm doanh nghiệp năng lượng tái tạo tại MB, nhóm SME trong xuất nhập khẩu và hàng không tại Sacombank cùng các khoản vay mua nhà cá nhân tại TPBank và HDBank.

Giấc mơ quốc gia xuất khẩu tài sản số không xa

Tài sản số đang trở thành cơ hội để doanh nghiệp trong nước mang ngoại tệ về Việt Nam, thay vì gắn mác đầu cơ, hay “mì ăn liền”.

Huy động vốn qua thị trường chứng khoán đạt kỷ lục mọi thời đại

Chủ tịch FiinGroup cho biết tổng giá trị huy động vốn cổ phần được thu hút bằng "tiền tươi" trên thị trường chứng khoán trong năm nay chắc chắn sẽ đạt kỷ lục chưa từng có trong lịch sử, vượt mức đỉnh năm 2021.

Tài sản số sẽ là kênh dẫn vốn mới của nền kinh tế

Tài sản số được cơ quan quản lý chọn làm kênh dẫn vốn minh bạch và được kiểm soát, nhằm phục vụ cho mục tiêu tăng trưởng của nền kinh tế trong tương lai.

Áp lực trả nợ trái phiếu bất động sản dồn về cuối năm

Theo FiinGroup, chi phí vốn từ trái phiếu là yếu tố then chốt tạo nên sự ế đối lập giữa hai nhóm ngành ngân hàng và phi ngân hàng trong tháng 10.

23.500 tỷ đồng để 'xóa trắng' vùng chưa có điện

Chương trình cung ứng đủ điện cho khu vực nông thôn, miền núi và hải đảo sau 10 năm triển khai vẫn chưa thể hoàn thành, do thiếu vốn lẫn cơ chế phối hợp giữa các bộ ngành, địa phương.

Hai thách thức của siêu cảng Trần Đề

Cảng Trần Đề có vốn đầu tư hàng tỷ USD, được kỳ vọng hóa giải điểm nghẽn logistics miền Tây nhưng đang đứng trước câu hỏi lớn về tính hiệu quả.

Vietnam Airlines hoàn tất cập nhật phần mềm cho toàn bộ máy bay Airbus A320, A321

Toàn bộ đội tàu bay Airbus A320 và A321 của Vietnam Airlines đã hoàn tất cập nhật phần mềm theo đúng yêu cầu của Airbus và Cục Hàng không Việt Nam.

Hóa đơn nào hợp lệ cho hộ kinh doanh doanh thu dưới 1 tỷ đồng?

Hộ kinh doanh doanh thu từ 200 triệu đến dưới 1 tỷ đồng cần biết hóa đơn hợp lệ, cách kê khai thuế và lưu ý pháp lý trước năm 2026.

Tân sinh viên 'onboarding': Biến căng thẳng thành trải nghiệm đáng nhớ

Bước chân vào đại học, tân sinh viên đối mặt không chỉ với bài vở và deadline, mà còn với thử thách tự lập và khám phá bản thân. Thích nghi, kết nối bạn bè và giữ tinh thần tích cực là cách để không bị áp lực cuốn đi. Thêm chút thư giãn với playlist yêu thích và Trà Xanh Không Độ mát lạnh, mọi căng thẳng tan biến, nhịp sống sinh viên trở nên vui, chill và rực rỡ hơn.

Hàng không Việt tổng lực xử lý sự cố 81 tàu bay Airbus

Trước cảnh báo khẩn từ Airbus đêm 28/11 khiến 81/169 tàu bay tại Việt Nam phải cập nhật phần mềm điều khiển, các hãng hàng không đã lập tức kích hoạt phương án kỹ thuật "xuyên đêm", đảm bảo hoạt động khai thác bình thường trong ngày 29 - 30/11/2025.

Nợ xấu phân hóa, gia tăng tại nhiều ngân hàng

Áp lực chủ yếu đến từ nhóm doanh nghiệp năng lượng tái tạo tại MB, nhóm SME trong xuất nhập khẩu và hàng không tại Sacombank cùng các khoản vay mua nhà cá nhân tại TPBank và HDBank.