Tiêu điểm

Giá cổ phiếu lao dốc, thương vụ M&A Sabeco có thực sự thành công?

Từ đầu năm đến nay, giá trị cổ phiếu SAB của Sabeco đã giảm mạnh khoảng gần 20% song các chuyên gia đánh giá con số này chưa đủ để đánh giá sự thành công của thương vụ này chỉ sau chưa đầy một năm sáp nhập.

Báo cáo tổng quan về thị trường mua bán và sáp nhập (M&A) nhóm nghiên cứu thuộc Diễn đàn M&A Việt Nam cho thấy, thị trường M&A Việt Nam đã trải qua một thập kỷ sôi động. Trong 10 năm qua, đã có gần 4.000 thương vụ được tạo lập, với tổng giá trị đạt khoảng 48,8 tỷ USD. Quy mô thị trường năm 2017 tăng 9 lần so với năm 2008.

Riêng trong năm 2017, tổng giá trị M&A của Việt Nam đạt 10,2 tỷ USD, mức cao nhất từ trước đến nay và tăng trưởng 175% so với năm 2016.

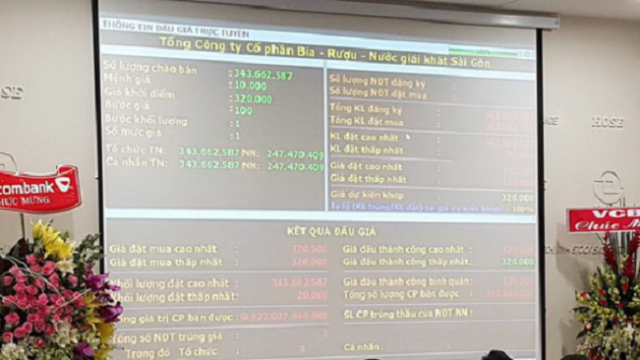

Trong đó, thương vụ kỷ lục nhất của thập kỷ thuộc về Thaibev (Thái Lan), thông qua công ty con Vietnam Beverage mua lại 51% Tổng công ty Bia - Rượu - Nước giải khát Sài Gòn (Sabeco), công ty bia lớn nhất Việt Nam, trị giá gần 5 tỷ USD đã được tạo lập trong năm 2017.

Các chuyên gia đánh giá, thương vụ này chiếm gần 50% tổng giá trị M&A của năm 2017 và bằng 86,2% tổng giá trị của tất cả các thương vụ M&A tại Việt Nam năm 2016.

Tuy nhiên, sau gần một năm sáp nhập thành công, giá trị cổ phiếu SAB của Sabeco đã giảm mạnh từ đầu năm đến nay, khoảng gần 20%. Nếu tính mức giá Thaibev mua Sabeco là 320.000 đồng/cổ phiếu thì SAB đang mất gần 40%. Đóng cửa giao dịch ngày 20/7, giá cổ phiếu của SAB nằm ở mức sàn, chỉ còn 200.000 đồng/cổ phiếu.

Chính điều này đã đặt ra một câu hỏi là liệu rằng những thương vụ M&A lớn như Sabeco hay Vinamilk có thực sự thành công hay không khi giá trị cổ phiếu có xu hướng giảm mạnh sau khi sáp nhập.

Ông Phạm Văn Thinh, Tổng giám đốc công ty Deloitte Việt Nam cho rằng, còn quá sớm để đánh giá sự thành công của các thương vụ M&A này. Việc có thành công hay không là phải tuỳ thuộc vào người bán và người mua chứ không chỉ qua những con số trên thị trường chứng khoán.

Theo lãnh đạo Deloitte Việt Nam, từ góc độ người mua, ThaiBev vào Sabeco không để đầu tư chứng khoán; do đó, chứng khoán lên hay xuống không ảnh hưởng đến sự thành công của giao dịch M&A. Trong khi đối với người bán là Nhà nước, đây rõ ràng là một thương vụ thành công.

Sau khi nhảy vào Sabeco, tập đoàn ThaiBev của tỷ phú Thái Lan Charoen Sirivadhanabhakdi vẫn chỉ đang trong quá trình chỉnh đốn tiếp quản, trong khi còn nhiều vấn đề liên quan đến hậu tiếp quản như vấn đề thương hiệu, văn hoá và kinh doanh trong tương lai. Việc vận hành Sabeco như một phần của Thaibev cũng được ông Minh cho là một vấn đề đáng lưu tâm khi đánh giá sự thành công của thương vụ này.

Trong khi đó, với tư cách là nhà tư vấn thương vụ thoái vốn nhà nước tại Sabeco, bà Lê Hải Yến, Phó giám đốc Khối tư vấn và dịch vụ ngân hàng đầu tư, Công ty CP Chứng khoán Bảo Việt nhận định, cần dựa vào nhiều yếu tố để đánh giá một thương vụ thoái vốn nhà nước thành công hay không.

"Nếu chỉ nhìn vào giá cổ phiếu để đánh giá một thương vụ M&A thành công hay không thì chưa đủ bởi lẽ giá cổ phiếu có tính biến động theo thị trường và ảnh hưởng từ chiến lược mua của nhà đầu tư trong ngắn hạn trong khi các thương vụ đầu tư lại thường mang tính dài hạn", bà Yến nhận định.

Một số yếu tố được bà Yến đưa ra là hiệu quả mục tiêu Nhà nước đạt được, những lợi ích doanh nghiệp thu dược khi thu hút nhà đầu tư tiềm lực để đẩy mạnh quá trình phát triển nhằm kiện toàn quản trị doanh nghiệp; mang lại lợi ích cho các cổ đông, kể cả các cổ đông nhỏ.

Diễn đàn M&A Việt Nam thường niên lần thứ 10 - năm 2018: “Bước ngoặt mới - Kỷ nguyên mới”.

Vào ngày 8/8/2018, Báo Đầu tư và AVM Vietnam sẽ phối hợp tổ chức Diễn đàn M&A Việt Nam thường niên lần thứ 10 - năm 2018 với chủ đề “Bước ngoặt mới. Kỷ nguyên mới” tại Trung tâm Hội nghị GEM (TP. HCM).

Dưới sự Bảo trợ của Bộ Kế hoạch & Đầu tư, trong 10 năm vừa qua, Diễn đàn thường niên M&A đã tạo dấu ấn trên thị trường, là nơi thảo luận, trao đổi cũng như đề ra nhiều phương hướng, giải pháp thúc đẩy hoạt động M&A diễn ra mạnh mẽ tại Việt Nam. Bên cạnh đó, sự kiện cũng là nơi vinh danh những thương vụ M&A tiêu biểu, có đóng góp quan trọng cho sự phát triển chung của nền kinh tế.

Hướng đến kỷ niệm 10 năm, Diễn dàn sẽ cùng các doanh nhân, nhà đầu tư đào sâu những yếu tố thúc đẩy thị trường vươn tới kỷ nguyên mới, đồng thời tổng kết chặng đường 10 năm M&A tại Việt Nam, tôn vinh các thương vụ tiêu biểu của thập kỷ và dự báo chặng đường M&A trong những năm tiếp theo.

Diễn đàn gồm các hoạt động chính: Hội thảo M&A với các diễn giả hàng đầu Việt Nam và quốc tế, Gala Diner vinh danh Thương vụ M&A tiêu biểu 2017 - 2018 và Thương vụ của thập kỷ, phát hành Đặc san “Một thập kỷ M&A tại Việt Nam & cơ hội M&A 2018-2019”, Khoá đào tạo quốc tế Chiến lược M&A để tăng trưởng đột phá.

Sabeco chính thức "về tay" người Thái

Quỹ ngoại chi hơn 3.000 tỷ đồng mua 15,3 triệu cổ phiếu Sabeco

Bên bán là một tổ chức nước ngoài có tên Nogard Pte, đặt tại Singapore.

ThaiBev sẽ chiếm một nửa số ghế Hội đồng quản trị Sabeco

Tập đoàn Thái Lan đặt mục tiêu tăng tăng thị phần nội địa của Sabeco từ 40% lên 50% nhờ mạng lưới bán lẻ của tập đoàn này tại Việt Nam.

ThaiBev vay 5 tỷ USD từ 7 ngân hàng để mua Sabeco

Các ngân hàng Thái Lan đã cung cấp hơn 3 tỷ USD còn Mizuho Bank và Standard Chartered cung cấp 1,92 tỷ USD cho ThaiBev.

Dự trữ ngoại hối đạt kỷ lục 51,5 tỷ USD sau thoái vốn Sabeco

Phó Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng cho biết tại phiên họp cuối năm của Ban chỉ đạo điều hành giá.

Hai thị trường giúp đơn đặt hàng xuất khẩu mới tăng nhanh

Ngành sản xuất Việt Nam tiếp tục tăng trưởng dù bị gián đoạn do bão khi dữ liệu cho thấy sản lượng, số lượng đơn đặt hàng mới tiếp tục tăng.

Nghị quyết 170 mở rộng: 'Phá băng' giải phóng nguồn lực đất đai

"Nghị quyết 170 mở rộng" đang được Bộ Tài chính dự thảo theo hướng mở rộng phạm vi áp dụng của Nghị quyết 170/2024/QH15, hứa hẹn tháo gỡ vướng mắc pháp lý cho hàng trăm dự án.

HoREA kiến nghị giải pháp 'sòng phẳng' với nhà đầu tư dự án BT

HoREA kiến nghị bổ sung cơ chế xác định thời điểm tính giá đất đối với diện tích đất thanh toán cho các hợp đồng BT theo hướng linh hoạt hơn, phản ánh đúng bản chất của khoản thanh toán.

23.500 tỷ đồng để 'xóa trắng' vùng chưa có điện

Chương trình cung ứng đủ điện cho khu vực nông thôn, miền núi và hải đảo sau 10 năm triển khai vẫn chưa thể hoàn thành, do thiếu vốn lẫn cơ chế phối hợp giữa các bộ ngành, địa phương.

Hai thách thức của siêu cảng Trần Đề

Cảng Trần Đề có vốn đầu tư hàng tỷ USD, được kỳ vọng hóa giải điểm nghẽn logistics miền Tây nhưng đang đứng trước câu hỏi lớn về tính hiệu quả.

Tài sản số là bài toán lớn về định danh và niềm tin

Tài sản số gắn liền với sự phát triển của kinh tế số, đặt ra những thách thức liên quan đến định danh dữ liệu, cũng như xây dựng niềm tin trên không gian mạng.

Bảo hiểm số OPES tiếp tục lọt Top 500 doanh nghiệp lớn nhất Việt Nam

Trung tuần tháng 11 vừa qua, Vietnam Report đã chính thức công bố danh sách 500 doanh nghiệp lớn nhất Việt Nam (VNR500), trong đó Công ty cổ phần Bảo hiểm OPES đánh dấu năm thứ hai liên tiếp góp mặt trong bảng xếp hạng uy tín, quy tụ các doanh nghiệp đầu tàu trong nền kinh tế Việt Nam năm 2025.

VinFast khai trương xưởng dịch vụ thứ 350

VinFast chính thức khai trương xưởng dịch vụ sửa chữa - bảo dưỡng ô tô thứ 350 tại Từ Sơn (Bắc Ninh). Với 350 xưởng hiện hữu, tiến tới đạt 400 xưởng vào cuối năm nay, VinFast đang là hãng xe có mạng lưới chăm sóc khách hàng lớn nhất Việt Nam.

C.Product - Lợi thế giúp doanh nghiệp tăng sức cạnh tranh dựa trên dữ liệu

Trong bối cảnh thị trường cạnh tranh bằng tốc độ và dữ liệu, doanh nghiệp cần những công cụ tự động hóa để thu thập, phân tích và phản hồi khách hàng nhanh nhất. Nền tảng hợp nhất C.Product giúp đội ngũ bán hàng không chỉ nắm bắt thông tin kịp thời mà còn biến dữ liệu thành lợi thế cạnh tranh thực sự.

VinFast VF 6 - Món hời xe gầm cao tầm giá 700 triệu đồng

Sở hữu động cơ mạnh mẽ, nhiều công nghệ an toàn, chi phí vận hành gần như bằng 0 cùng loạt ưu đãi đưa giá lăn bánh xuống dưới 700 triệu đồng, VinFast VF 6 đang chứng minh là sự lựa chọn “10 điểm” trong phân khúc SUV cỡ B.

Làn sóng lấn biển mở khoá không gian phát triển mới

Xu hướng lấn biển đang hình thành ngày càng rõ nét trong chiến lược phát triển của Việt Nam khi hàng loạt dự án tỷ USD đồng loạt khởi công, mở ra không gian tăng trưởng mới trong bối cảnh đất liền dần chật hẹp.

Hai thị trường giúp đơn đặt hàng xuất khẩu mới tăng nhanh

Ngành sản xuất Việt Nam tiếp tục tăng trưởng dù bị gián đoạn do bão khi dữ liệu cho thấy sản lượng, số lượng đơn đặt hàng mới tiếp tục tăng.