Tài chính

Nợ xấu ở ngân hàng Quốc Dân đang được xử lý như thế nào?

Ngoài 6.500 tỷ đồng nợ xấu đã bán cho VAMC, ngân hàng Quốc Dân còn ghi nhận phải thu khoảng 3.000 tỷ đồng từ các công ty mua bán nợ khác.

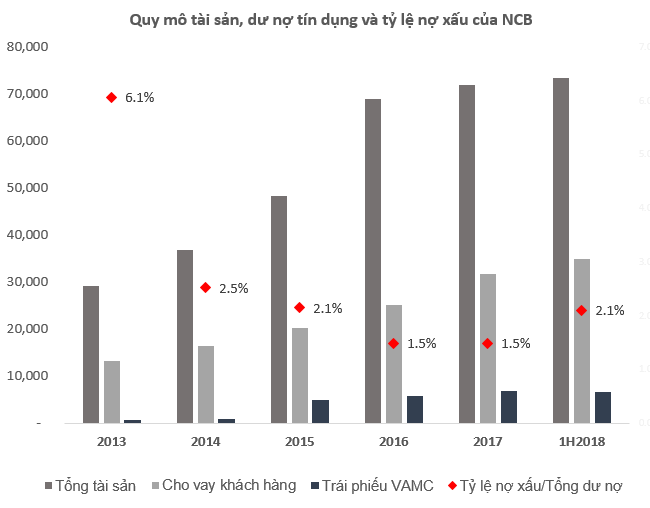

Thời điểm cuối năm 2013, tỷ lệ nợ xấu của ngân hàng TMCP Nam Việt (Navibank) lên tới trên 6% và ngân hàng bị xếp vào nhóm các ngân hàng phải tái cơ cấu. Đề xuất phương án ‘tự tái cấu trúc’ và được Ngân hàng Nhà nước chấp thuận, Navibank sau đó đổi tên thành ngân hàng TMCP Quốc dân (NCB).

Quá trình tự tái cấu trúc của NCB được thể hiện rõ nhất qua việc thay đổi cổ đông chính của ngân hàng. Theo đó, nhóm cổ đông cũ của ông Đặng Thành Tâm nhường chỗ nhóm cổ đông liên quan đến ông Nguyễn Tiến Dũng, chủ tịch Gami Group. Đây là một tập đoàn kinh doanh trong lĩnh vực bất động sản và mua bán ô tô. Ông Dũng chính thức trở thành chủ tịch của NCB từ cuối năm 2017, trước đó 4 năm ngân hàng được điều hành bởi bà Trần Hải Anh, vợ ông Dũng.

Kể từ khi nhóm cổ đông mới tiếp quản ngân hàng, nợ xấu của NCB được báo cáo đã giảm mạnh. Từ mức 6% năm 2013, tỷ lệ nợ xấu của NCB năm 2014 là 2,5% và tới nửa đầu năm nay còn 2,1% và đáp ứng đúng quy định dưới 3% của Ngân hàng Nhà nước.

Nợ xấu giảm nhanh nhờ ngân hàng tích cực bán các khoản nợ xấu cho Công ty quản lý tài sản của Tổ chức tín dụng (VAMC). Theo báo cáo gần nhất, NCB ghi nhận nắm giữ gần 6.500 tỷ đồng trái phiếu của công ty VAMC. Đây là số nợ xấu ngân hàng bán cho VAMC từ năm 2013, để nắm giữ các trái phiếu không có lãi suất.

Khác với nhiều ngân hàng tích cực dự phòng cho các trái phiếu này sau đó mua lại và xóa khỏi bảng cân đối tài sản, quy mô dự phòng của NCB hiện tại chỉ khoảng 90 tỷ đồng. Năm ngoái các trái phiếu này của NCB đã được kéo dài thời hạn thêm 5 năm, sẽ đáo hạn từ năm 2023 – 2027, giúp ngân hàng có thêm thời gian xử lý.

Trên thực tế, từ năm 2014 đến nay, theo quy định của đề án tái cấu trúc ngân hàng, NCB đã phải dành gần 500 tỷ đồng lợi nhuận để xử lý nợ và tài sản có vấn đề, bên cạnh việc trích lập dự phòng rủi ro tín dụng thông thường đối với các khoản cho vay mới.

Ngoài việc bán nợ cho VAMC, trong các năm gần đây NCB thực hiện nhiều giao dịch với các công ty mua bán nợ khác. Tuy vậy thay vì nhận được tiền mặt từ các giao dịch này, ngân hàng phải ghi nhận hàng nghìn tỷ phải thu từ các công ty mua bán.

Cụ thể, theo báo cáo của ngân hàng đến cuối tháng 6, tổng giá trị ngân hàng phải thu của nhóm công ty mua bán nợ này khoảng 3.000 tỷ đồng. Bao gồm Công ty mua bán nợ Quốc tế (1.539 tỷ đồng), Công ty mua bán nợ miền Bắc (786 tỷ đồng), Công ty mua bán nợ Thế hệ mới (685 tỷ đồng).

Các giao dịch này này khiến tổng giá trị các khoản phải thu của NCB tăng gấp 4 lần từ năm 2014 đến nay. Cộng thêm các khoản lãi, phí phải thu hàng nghìn tỷ đồng và tài sản có khác chờ phân bổ rất lớn, tổng giá trị các tài sản có khác của NCB hiện lên tới hơn 10.000 tỷ đồng, chiếm 14% tổng tài sản của ngân hàng. Tuy vậy ngân hàng dự phòng rất ít cho khối tài sản phải thu này.

Trước khi giao dịch với các công ty bên trên, NCB đã bán nợ cho Công ty mua bán nợ Việt Nam Thịnh Vượng (VPBank) và Công ty quản lý nợ và khai thác tài sản của ngân hàng An Bình (AB Bank).

Báo cáo của ngân hàng cho biết, các chính sách kế toán liên quan đến hoạt động mua bán nợ cũng như hoạt động cho vay; trích lập dự phòng liên quan của ngân hàng nằm trong đề án tái cấu trúc đang được trình cơ quan có thẩm quyền phê duyệt.

Trong khi việc xử lý nợ xấu chưa có dấu hiệu tích cực, NCB vẫn chưa tăng được vốn chủ sở hữu để có thêm nguồn tiền thực chảy vào ngân hàng.

Kế hoạch tăng vốn điều lệ của ngân hàng nhiều năm qua đều không thành công. Trong ĐHCĐ đầu năm nay, NCB cũng thông qua kế hoạch phát hành cổ phiếu để tăng vốn điều lệ thêm 2.000 tỷ đồng lên 5.000 tỷ. Kế hoạch tăng vốn này sẽ có sự tham gia của đối tác chiến lược nước ngoài. Tuy nhiên, đến thời điểm hiện tại ngân hàng chưa công bố thêm thông tin nào về đợt tăng vốn này.

Tái cấu trúc ngân hàng Quốc Dân lần thứ 2

Dragon Capital sẽ đưa cổ phiếu lên sàn UPCoM

Dự kiến, 31,2 triệu cổ phiếu Dragon Capital đang lưu hành sẽ sớm được giao dịch trên sàn chứng khoán, nhưng chưa tiết lộ giá tham chiếu.

Manulife chuyển nhượng MVI Life cho Asahi Life

Sau khi giao dịch hoàn tất, Manulife cho biết sẽ tập trung nguồn lực vào việc phục vụ khách hàng tại Việt Nam thông qua Manulife Việt Nam.

Tài sản số là bài toán lớn về định danh và niềm tin

Tài sản số gắn liền với sự phát triển của kinh tế số, đặt ra những thách thức liên quan đến định danh dữ liệu, cũng như xây dựng niềm tin trên không gian mạng.

Mùa 'in giấy' của các công ty chứng khoán

Ngành chứng khoán ngày càng ghi nhận nhiều kế hoạch phát hành tăng vốn mạnh, đưa lượng cổ phiếu lưu hành vượt mốc hàng tỷ đơn vị. Hiện tại, SSI và TCBS đều đã vượt 2 tỷ cổ phiếu, HSC hay VIX có hơn 1 tỷ cổ phiếu.

Thông tư 102: Cú ‘siết phanh’ ngăn đà bơm vốn rủi ro của các công ty chứng khoán

Thông tư 102 được giới đầu tư kỳ vọng góp phần giúp các doanh nghiệp ngành chứng khoán “làm sạch” bảng cân đối và tăng trưởng theo hướng bền vững hơn.

Dragon Capital sẽ đưa cổ phiếu lên sàn UPCoM

Dự kiến, 31,2 triệu cổ phiếu Dragon Capital đang lưu hành sẽ sớm được giao dịch trên sàn chứng khoán, nhưng chưa tiết lộ giá tham chiếu.

[Hỏi đáp] Sàn thương mại điện tử nộp thuế thay: Ai là bên xuất hóa đơn?

Từ 1/6/2025, Nghị định 117 và Thông tư 32 cho phép người bán hàng trên sàn thương mại điện tử ủy quyền cho sàn lập hóa đơn và thực hiện nghĩa vụ thuế thay.

[Hỏi đáp] Doanh thu bao nhiêu được miễn thuế?

Chuẩn bị cho việc xóa bỏ thuế khoán sang kê khai từ năm 2026, Bộ Tài chính đang xem xét đề xuất tăng mạnh ngưỡng doanh thu được miễn thuế của hộ kinh doanh.

Việt Nam và Brunei đặt mục tiêu tăng gấp đôi kim ngạch thương mại hai chiều đến năm 2035

Việt Nam và Brunei Darussalam đã ra tuyên bố chung nhân chuyến thăm của Quốc vương nước này tới Việt Nam.

Fortune xếp SHB trong Top 100 nơi làm việc xuất sắc nhất Đông Nam Á, dẫn đầu ngành ngân hàng Việt Nam

Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) vừa được vinh danh trong Top Fortune 100 Best Companies to Work For™ Southeast Asia 2025 . Đáng chú ý, SHB là ngân hàng Việt Nam có thứ hạng cao nhất, đứng vị trí 37 trong danh sách uy tín này.

Áp dụng bảng giá đất: Gỡ vướng hay thêm gánh nặng cho doanh nghiệp?

Việc bỏ giá đất cụ thể, áp dụng bảng giá đất để xác định tiền sử dụng đất cho dự án có thể khiến các chủ đầu tư phải nộp nghĩa vụ tài chính cao hơn nhiều so với quy định hiện nay.

Gỡ vướng thu hồi đất: Minh định cơ chế thực thi

Nhiều ý kiến đề nghị tiếp tục rà soát để bảo đảm không chồng chéo, mâu thuẫn với hệ thống pháp luật hiện hành về các quy định thu hồi đất, giao đất trong dự thảo nghị quyết thi hành Luật Đất đai.

![[Hỏi đáp] Sàn thương mại điện tử nộp thuế thay: Ai là bên xuất hóa đơn?](https://t.ex-cdn.com/theleader.vn/480w/files/news/2025/12/03/ho-kinh-doanh-va-hoa-don-khi-ke-khai-1124.jpg)

![[Hỏi đáp] Doanh thu bao nhiêu được miễn thuế?](https://t.ex-cdn.com/theleader.vn/480w/files/news/2025/12/03/ke-khai-thue-ho-kinh-doanh-va-nguong-mien-thue-1723.jpg)