Tài chính

Nợ xấu tiệm cận đỉnh lịch sử: Ngân hàng lấy công bù thủ

Thay vì tăng trích lập dự phòng nợ xấu, nhiều ngân hàng đang 'đặt cửa' tăng trưởng tín dụng và tin rằng chất lượng tài sản sẽ sớm phục hồi.

Nợ xấu tiệm cận đỉnh

Báo cáo tài chính nửa đầu năm 2024 của các ngân hàng cho thấy, hầu hết đều ghi nhận tỷ lệ nợ xấu tăng so với cuối năm ngoái.

Số dư nợ xấu tuyệt đối của các ngân hàng tăng hơn 20% so với cuối năm ngoái, thậm chí ở một số ngân hàng, nợ xấu tuyệt đối tăng 30-50%.

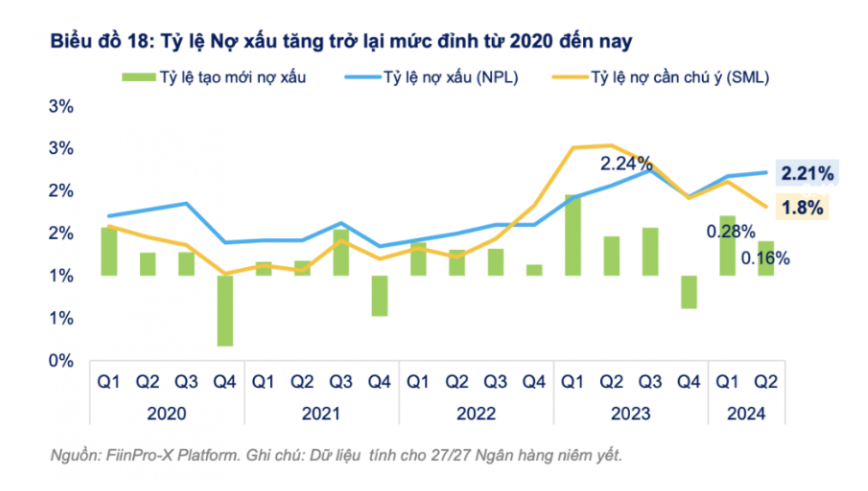

Theo dữ liệu FiinGroup, tỷ lệ nợ xấu nội bảng của 27 ngân hàng niêm yết được báo cáo tại thời điểm cuối tháng 6/2024 là 2,21%, đã tiệm cận trở lại vùng đỉnh lịch sử 2,24%. Tỷ lệ nợ xấu còn cho thấy vấn đề khi đã tăng hai quý liên tiếp.

“Tỷ lệ tạo mới nợ xấu là 0,16% trong quý II/2024, tăng quý thứ 2 liên tiếp, áp lực nợ xấu vẫn ở mức cao trong khi bộ đệm dự phòng giảm về đáy 5 năm”, bà Đỗ Hồng Vân, Trưởng phòng phân tích dữ liệu, Khối dịch vụ thông tin tài chính của FiinGroup cho biết.

Tỷ lệ nợ xấu tăng ở nhiều ngân hàng lớn như Vietinbank, Tehcombank, VPBank và Sacombank. Trong khi nợ cần chú ý giảm khoảng 19 nghìn tỷ đồng, tương đương 8,9% so với thời điểm đầu năm, thì nợ có khả năng mất vốn lại tăng mạnh hơn 11 nghìn tỷ đồng, tương đương 10,6%.

Nợ xấu tăng lên trong khi chi phí dự phòng ở mức vừa phải nhờ việc gia hạn Thông tư 02, khiến bộ đệm dự phòng tiếp tục mỏng đi, hạn chế khả năng xử lý nợ trong thời gian tới.

Tỷ lệ bao phủ nợ xấu đã giảm về 81,5% trong quý II/ 2024, mức thấp nhất kể từ khi Covid-19 xuất hiện và cách khá xa so với mức đỉnh 143,2% của quý III/2022.

Cụ thể, có tới 23 ngân hàng suy giảm bao phủ nợ xấu, trong đó suy giảm mạnh nhất là VietinBank (giảm 53,5%), tiếp đến là BIDV (giảm gần 49%), BacABank (giảm 45%) và Vietcombank (giảm 18,2%).

Hiện tại, toàn hệ thống chỉ còn sáu ngân hàng có quỹ dự phòng rủi ro đủ sức bao phủ trên 100% nợ xấu, bao gồm Vietcombank, BIDV, Agribank, VietinBank, MB và Techcombank. Đáng lưu ý, toàn hệ thống đang hơn 10 ngân hàng có tỷ lệ bao phủ nợ xấu chỉ dưới 50%.

Theo các chuyên gia, nợ xấu không chỉ là một chỉ số phản ánh rủi ro tín dụng, mà còn là thước đo cho thấy những khó khăn và rủi ro mà nền kinh tế đang phải đối mặt.

Nền kinh tế vẫn đang trong giai đoạn phục hồi sau đại dịch Covid-19 và chịu ảnh hưởng của biến động toàn cầu, khiến nhiều doanh nghiệp và cá nhân gặp khó khăn trong việc trả nợ.

Thêm nữa, một số khoản nợ xấu còn là kết quả của quá trình thẩm định tín dụng chưa chặt chẽ, khiến khả năng trả nợ của khách hàng bị đánh giá thấp.

Công ty CP Chứng khoán Rồng Việt (VDSC) nhìn nhận, nợ xấu nội bảng có xu hướng tăng thêm khoảng 75,9 nghìn tỷ đồng so với cuối năm ngoái, trong khi nợ nội bảng, tiềm ẩn và cơ cấu lại tăng thêm khoảng 30,7 nghìn tỷ đồng.

Đặc biệt, nợ cơ cấu lại thời hạn và giữ nguyên nhóm nợ theo Thông tư 06 và Thông tư 02 tăng khá mạnh, cho thấy rằng nhiều doanh nghiệp vẫn gặp khó khăn trong việc trả nợ và cần sự hỗ trợ từ các chính sách cơ cấu lại nợ.

Khi ngân hàng "lấy công bù thủ"

Điều thú vị là trong khi tỷ lệ nợ xấu đang tiệm cận đỉnh thì lợi nhuận toàn ngành ngân hàng thậm chí lại vượt đỉnh.

Thống kê từ FiinGroup cho thấy, lợi nhuận sau thuế của 27 ngân hàng niêm yết đạt gần 61 nghìn tỷ đồng trong quý II, vượt qua mức đỉnh lịch sử của quý trước. Lợi nhuận sau thuế toàn ngành tăng cao, tới 21,6% so với cùng kỳ năm ngoái.

Tỷ lệ nợ xấu tăng, song trích lập dự phòng lại giảm và lợi nhuận tiếp tục tăng trưởng.

Điều này phần nào cho thấy các ngân hàng chưa quá quan ngại với rủi ro chất lượng tài sản.

Thay vì phòng thủ bằng cách tăng trích lập dự phòng, các ngân hàng đang nghiêng về hướng tấn công, tập trung tăng trưởng tín dụng và 'đặt cửa' chất lượng tài sản sẽ phục hồi khi nền kinh tế được cải thiện.

Theo FiinGroup, triển vọng tăng trưởng lợi nhuận ngành ngân hàng sẽ tiếp tục khả quan với bệ đỡ là nền kinh tế khởi sắc.

Xu hướng phục hồi đang diễn ra khá tích cực ở nhiều ngành thuộc nhóm phi tài chính, đây sẽ là động lực thúc đẩy tăng trưởng tín dụng trong thời gian tới.

“Phải thừa nhận rằng, chất lượng tài sản hệ thống ngân hàng đã suy giảm trong thời gian gần đây, nhưng chúng tôi tin rằng, chất lượng tài sản sẽ phục hồi trong những tháng tới, khi nền kinh tế Việt Nam được cải thiện.

Luật về bất động sản mới sẽ giúp các ngân hàng dễ dàng hơn trong việc ghi nhận giá trị từ tài sản thế chấp”, ông Barry Weisblatt David, Giám đốc Khối phân tích của chứng khoán VNDirect nhận định.

Đồng tình, công ty chứng khoán ACBS nhìn nhận có những tín hiệu cho thấy nợ xấu có thể sẽ được giảm dần áp lực vào nửa cuối năm, đặc biệt khi tăng trưởng tín dụng được kỳ vọng tốt hơn và thị trường bất động sản cũng tốt dần lên.

Nhóm chuyên gia ACBS cho rằng tỷ lệ chuyển nợ quá hạn phát sinh mới giảm xuống mức 0,4% dư nợ trong quý II thấp hơn mức 0,5% mỗi quý; cùng với đó là tỷ lệ nợ nhóm 2 giảm cho thấy áp lực về nợ xấu gia tăng trong thời gian tới sẽ giảm bớt.

“Bộ đệm dự phòng nhìn chung vẫn đủ để bao phủ gần như toàn bộ nợ xấu nhưng chưa đủ để bao phủ nợ tái cơ cấu tiềm ẩn chuyển thành nợ xấu. Việc gia hạn nợ tái cơ cấu đến hết năm 2024 có thể giúp chất lượng tài sản không phải chịu thêm áp lực nhưng không làm giảm áp lực trích lập dự phòng do các ngân hàng vẫn phải trích lập dự phòng 100% nợ tái cơ cấu đến hết năm 2024”, báo cáo của ACBS nhận định.

Chứng khoán KB Việt Nam nhận định, áp lực trích lập dự phòng rủi ro sẽ sớm tăng trở lại để củng cố lại bộ đệm, chuẩn bị cho công cuộc xử lý nợ giai đoạn 2025-2026.

Hiện tại, bức tranh nợ xấu vẫn chưa bộc lộ hết, nhờ tác động của việc kéo dài Thông tư 02. Mặc dù vậy, tiềm ẩn nợ xấu vẫn còn hiện hữu khi mức độ hồi phục của thị trường bất động sản, trái phiếu doanh nghiệp chưa thực sự như kỳ vọng.

Lợi nhuận ngân hàng nửa đầu năm 2024: Nhóm tư nhân bứt phá

IFC bắt tay WDT giải quyết nợ xấu ngân hàng

Khoản đầu tư 60 triệu USD từ IFC và WFG sẽ giúp mua lại và giải quyết các khoản nợ xấu của các tổ chức tài chính trong nước.

TPBank kỳ vọng phục hồi nhờ kiểm soát tỷ lệ nợ xấu

VIS Rating đánh giá năng lực độc lập của TPBank thể hiện cơ cấu nguồn vốn và khả năng sinh lời ở mức mạnh, an toàn vốn ở mức trên trung bình cũng như rủi ro tài sản và nguồn thanh khoản ở mức trung bình.

Nợ xấu ngân hàng lại tăng cao

Xu hướng nợ xấu tăng trở lại trong quý đầu năm cho thấy sự cải thiện về chất lượng tài sản cuối năm ngoái chỉ mang tính thời vụ. Ước tính trong quý đầu năm, số dư nợ xấu của ngành ngân hàng đã tăng thêm 14% so với cuối năm 2023, lên 224.000 tỷ đồng.

Quản trị rủi ro trước hiện tượng 'Vin-Index' trên thị trường chứng khoán

Trong bối cảnh VN-Index tăng mạnh chủ yếu nhờ "sức kéo" của nhóm Vingroup, nhà đầu tư cần ưu tiên quản trị rủi ro hơn là kỳ vọng gia tăng lợi nhuận.

'Chìa khóa' để nền kinh tế giảm sự phụ thuộc vào vốn tín dụng

Để giảm rủi ro hệ thống, các chuyên gia cho rằng Việt Nam cần đa dạng hóa kênh vốn một cách quyết liệt và thực chất hơn.

NCB tiếp tục kế hoạch tăng vốn lên gần 30.000 tỷ đồng

NCB dự kiến nâng vốn điều lệ lên gần 29.280 tỷ đồng thông qua chào bán riêng lẻ 1 tỷ cổ phiếu cho nhà đầu tư chứng khoán chuyên nghiệp.

Niềm tin số, tài sản số và tương lai Việt Nam thịnh vượng

Xây dựng niềm tin số, phát triển tài sản mã hóa dựa trên những giá trị "độc nhất vô nhị" là con đường giúp Việt Nam phát triển bền vững và thịnh vượng.

Không có nhà đầu tư nào quan tâm cổ phiếu MSB từ VNPT

Phiên đấu giá cổ phần MSB không đáp ứng đủ điều kiện để tổ chức theo quy định hiện hành do không có nhà đầu tư nào đăng ký mua.

SHB sát cánh giữ nhịp dòng tiền để doanh nghiệp 'về đích'

Những tháng cận Tết Nguyên Đán là giai đoạn cao điểm sản xuất - kinh doanh, khiến nhiều doanh nghiệp, đặc biệt là khối vừa và nhỏ, chịu áp lực lớn về vốn lưu động và chi phí. Trong bối cảnh đó, việc bảo đảm dòng tiền ổn định và tiếp cận các giải pháp vốn linh hoạt trở thành yếu tố then chốt để duy trì hoạt động và nắm bắt cơ hội thị trường.

MIK Group rút khỏi dự án đại lộ cảnh quan sông Hồng

MIK Group xin dừng tham gia dự án đại lộ cảnh quan sông Hồng và chuyển nhượng toàn bộ quyền, nghĩa vụ trong liên danh cho Đại Quang Minh.

G-Group: Tự chủ công nghệ là năng lực cạnh tranh dài hạn

Với G-Group, tự chủ công nghệ không còn là khẩu hiệu, mà là khát vọng làm chủ từ hạ tầng số, sản phẩm số cho tới những công nghệ hiện đại.

MoMo thành công nhờ may mắn, hay ván cược của những kẻ mộng mơ?

Hành trình 15 năm MoMo trở thành tập đoàn công nghệ tài chính không phải cú ăn may của ý tưởng "mơ mộng", mà là khả năng sống sót đủ lâu trong hỗn loạn

Vingroup công bố mô hình giáo dục phi lợi nhuận dành cho trẻ có nhu cầu giáo dục đặc biệt

Tập đoàn Vingroup chính thức ra mắt Dự án Trường Giáo dục đặc biệt - Vin Nexus Center - mô hình giáo dục phi lợi nhuận theo chuẩn quốc tế dành cho trẻ có nhu cầu giáo dục đặc biệt về nhận thức, hành vi và học tập (phổ tự kỷ, ADHD, rối loạn học tập...).

Vingroup rút lui, Thaco rộng cửa làm đường sắt cao tốc Bắc - Nam?

Vingroup tin rằng việc xin rút khỏi dự án đường sắt tốc độ cao Bắc – Nam không ảnh hưởng tới tiến độ triển khai khi dự án nhận được sự quan tâm của nhiều doanh nghiệp có tiềm lực và kinh nghiệm như Thaco.

Cú sốc sa thải tuổi 30: Tại sao lương cao vẫn bất an tài chính?

Một thế hệ lao động tri thức và quản lý trẻ đang đối mặt với một nghịch lý: kiếm được tiền bằng năng lực thật, thu nhập cao nhưng vẫn đứng trên một nền tảng tài chính chênh vênh.