Siết quản lý ngoại hối khi giá USD tự do tăng cao

Ngân hàng Nhà nước khu vực 2 yêu cầu các tổ chức kinh tế hoạt động ngoại hối tại TP.HCM và Đồng Nai tuân thủ quy định trước biến động của thị trường tự do.

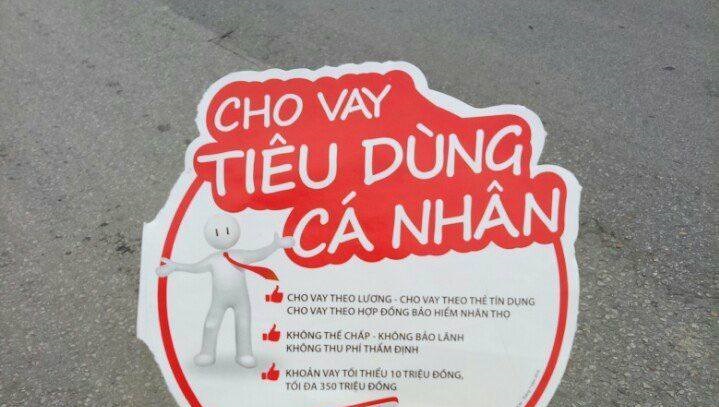

Hãng tin Reuters cho biết, Prudential đã bắt đầu quá trình bán mảng kinh doanh cho vay tiêu dùng, nhằm tập trung vào mảng kinh doanh bảo hiểm tại thị trường Việt Nam.

Giao dịch này sẽ có giá trị khoảng 150 triệu USD và đang ở giai đoạn đầu của quá trình đàm phán. Các quỹ đầu tư và các công ty dịch vụ tài chính đang quan tâm đến thương vụ này tuy nhiên tên chính xác người mua vẫn chưa xuất hiện.

Động thái này diễn ra sau khi một số công ty bảo hiểm toàn cầu, trong đó có AXA của Pháp cũng muốn bán các mảng kinh doanh không phải cốt lõi ở Châu Á để tập trung vào thị trường bảo hiểm khu vực này, nơi có nhiều tiềm năng nhưng cũng đầy cạnh tranh.

Prudential bắt đầu kinh doanh bảo hiểm tại Việt Nam từ năm 1999 sau đó thành lập thêm công ty quản lý quỹ Eastspring Investments vào năm 2005 và công ty tài chính Prudential Finance vào năm 2007.

Mảng kinh doanh bảo hiểm của Prudential tại Việt Nam có quy mô nhỏ hơn nhiều so với HongKong, Singapore, Trung Quốc và Indonesia, sẽ được tập trung phát triển sau khi bán mảng tài chính tiêu dùng.

Công ty tài chính Prudential Finance hiện là một trong 4 công ty chiếm lĩnh thị trường cho vay tiêu dùng ở Việt Nam, cùng với FE Credit, HomeCredit và HDSaison. Tổng dư nợ cho vay của các công ty tài chính tiêu dùng thuần túy là hơn 56 nghìn tỷ đồng vào cuối năm 2016, theo một báo cáo của StoxPlus.

Thị trường này có tốc độ tăng trưởng hai con số trong các năm gần đây và được dự báo sẽ tiếp tục bùng nổ trong các năm tới. Nhiều tập đoàn nước ngoài tìm kiếm đối tác trong nước để tham gia vào thị trường này. Mới đây, Ngân hàng Quân Đội (MBBank) giới thiệu thương hiệu cho vay tiêu dùng Mcredit, với sự hỗ trợ của đối tác Nhật Bản là Shinsei Bank.

Ngân hàng Nhà nước khu vực 2 yêu cầu các tổ chức kinh tế hoạt động ngoại hối tại TP.HCM và Đồng Nai tuân thủ quy định trước biến động của thị trường tự do.

Đến cuối tháng 10, dư nợ tín dụng tại TP.HCM ước gần 5 triệu tỷ đồng, tăng 9,79% so với cuối năm 2024, chủ yếu tập trung vào sản xuất - kinh doanh, đặc biệt là doanh nghiệp nhỏ và vừa.

Thay vì tự xây dựng sàn giao dịch tài sản số từ đầu, MB chọn bắt tay với đối tác Hàn Quốc và sẽ nhận chuyển giao toàn bộ sau ba năm.

MB công bố lợi nhuận tăng trưởng hai con số, nhưng điểm đột phá thực sự nằm ở nền tảng số đang định hình lại toàn bộ hoạt động của ngân hàng.

Trong bối cảnh thị trường còn nhiều thách thức, TPBank tiếp tục duy trì tăng trưởng lợi nhuận tích cực và đẩy mạnh chuyển đổi số. Việc tăng vốn, mở rộng hệ sinh thái tài chính và đồng hành cùng cộng đồng giúp ngân hàng củng cố nền tảng cho giai đoạn phát triển tiếp theo.

Trong Dự thảo Luật Sở hữu trí tuệ sửa đổi, quyền sở hữu trí tuệ không chỉ được bảo vệ mà còn có thể được định giá, mua bán và trở thành tài sản.

Tăng trưởng kinh tế Việt Nam tiếp tục giữ đà khi thương mại tốt hơn kỳ vọng cộng hưởng cùng nội lực vững vàng.

Miền Trung đang trong chuỗi ngày xảy ra mưa lớn ở nhiều nơi, tình trạng mưa lũ, ngập lụt sâu xuất hiện trên diện rộng, phức tạp, khó lường.

Ngân hàng Nhà nước khu vực 2 yêu cầu các tổ chức kinh tế hoạt động ngoại hối tại TP.HCM và Đồng Nai tuân thủ quy định trước biến động của thị trường tự do.

Masterise Homes đã xuất sắc được vinh danh ở hạng mục quan trọng “Best Luxury Developer” tại giải PropertyGuru Vietnam Property Awards 2025.

Công nghệ số tiếp tục là trái tim của giải thưởng Nhân tài đất Việt 2025 với nhiều giải pháp ứng dụng AI, dữ liệu lớn và tự động hóa được vinh danh.

Một trong những tín hiệu tích cực trong báo cáo tài chính quý III của Phát Đạt là dòng tiền thuần từ hoạt động kinh doanh và tài chính chuyển sang dương, đạt 90,8 tỷ đồng.