Tiêu điểm

Thị trường M&A dự báo sôi động hậu Covid-19

Dù Covid-19 diễn ra và gây nên nhiều tác động tiêu cực đến nền kinh tế nói chung cũng như hoạt động M&A nói riêng khi các giao dịch đang bị trì hoãn, các chuyên gia cho biết, sức hút trong mảng M&A ở Việt Nam vẫn rất lớn và sẽ tạo cú bật trong năm tới.

Theo dữ liệu CMAC tổng hợp từ MergerMarket và HSF, tổng giá trị mua bán và sáp nhập doanh nghiệp (M&A) toàn cầu trong sáu tháng đầu năm 2020 đạt 901,7 tỷ USD, thấp hơn 52% so với cùng kỳ năm trước. Trong khi đó, số lượng công bố là 6.943 thương vụ, giảm 32% so với cùng kỳ năm trước.

Riêng tại thị trường Việt Nam, tổng giá trị M&A năm 2019 đạt 7,2 tỷ USD, bằng 94,7% so với năm trước đó. Do tác động của Covid-19 cũng như một số yếu tố khác, dự kiến giá trị M&A năm 2020 tiếp tục suy giảm, ước đạt 3,5 tỷ USD (bằng 48,6% so với năm 2019).

Covid-19 đã gây nên một số tác động tiêu cực đối với lĩnh vực M&A. Nổi bật là sự không chắc chắn của các bên trong giao dịch; giá chào mua thấp hơn kỳ vọng; không thực hiện được công tác thẩm định (due diligence); bên mua điều chỉnh chiến lược do Covid-19; và bên mua gặp khó khăn về tài chính.

Dù vậy, từ giữa 2019 đến nay, thị trường vẫn chứng kiến những thương vụ đáng chú ý, đặc biệt là những thương vụ mua lại hoặc tái cấu trúc của các tập đoàn tư nhân.

Khối ngoại mà nổi bật là các nhà đầu tư đến từ Singapore, Thái Lan, Hàn Quốc và Nhật Bản vẫn tích cực tham gia hoạt động M&A tại Việt Nam. Tỷ trọng giá trị M&A mà doanh nghiệp Việt Nam đóng vai trò bên mua cũng đang có xu hướng tăng lên.

Một số thương vụ tiêu biểu trong giai đoạn 2019 - 2020 phải kể đến như: Masan và công ty thành viên với các thương vụ với VinCommerce, Starck, NET, 3F; BIDV bán cổ phần cho KEB Hana Bank; KKR & Temasek mua cổ phần Vinhomes; Vinamilk & GTN sở hữu Mộc Châu Milk; Pharmacity phát hành cho nhà đầu tư; Sumitomo mua cổ phần Bảo Việt…

Trong buổi họp báo về Diễn đàn M&A Việt Nam lần thứ 12, bà Phạm Mai Hương, Giám đốc Tư vấn tài chính và mua bán doanh nghiệp KPMG Việt Nam tiết lộ, Covid-19 xảy ra nhưng khách hàng đến trao đổi với đơn vị tư vấn này không giảm đi, đặc biệt ở lĩnh vực cơ sở hạ tầng, bất động sản.

Nhìn về những ảnh hưởng tích cực của Covid-19 có thể thấy, bên mua có nhiều lựa chọn để mua doanh nghiệp với mức giá rẻ hơn, là cơ hội cho các doanh nghiệp gia tăng hoạt động tái cấu trúc, đồng thời tạo điều kiện cho các doanh nghiệp có thời gian để đánh giá và cân nhắc kỹ càng hơn.

Trong bối cảnh hiện nay, theo bà Hương, mảng bán lẻ sản xuất hàng tiêu dùng thiết yếu, sản xuất nguyên vật liệu, sản phẩm có tiềm năng xuất khẩu tốt được các nhà đầu tư nhắm đến và đang lên kế hoạch dần triển khai.

“Theo quan sát về tốc độ các nhà đầu tư làm việc với chúng tôi, các thương vụ lớn rất có thể triển khai trong thời gian ngắn tới đây khi Covid về cơ bản đã được kiểm soát”, bà Hương nói.

Giới đầu tư và doanh nghiệp tại Việt Nam vẫn tin vào sức bật của thị trường M&A trong giai đoạn hậu Covid-19. Các nhà tư vấn khẳng định, không vì dịch bệnh mà sức hấp dẫn của thị trường M&A giảm, kể cả trong mùa dịch. Quá trình rà soát, thẩm định không ảnh hưởng quá nhiều vì hai bên đã hiểu biết về nhau, đồng thời tiến hành họp trực tuyến, chuẩn bị trước nội dung…chỉ hoãn lại một chút về kế hoạch chốt giao dịch.

Theo nhận định của các chuyên gia, các thương vụ lớn sẽ có thể được chốt trong năm 2021. Trong đó, quốc gia dẫn dắt các thương vụ là Hàn Quốc, Nhật Bản, với quy mô giá trị một số thương vụ từ 500 triệu USD trở lên.

Theo dự báo của CMAC, thị trường có thể sẽ hồi phục theo mô hình chữ V trong giai đoạn 2021 - 2022. Theo đó thị trường có thể phục hồi về mức 4,5 - 5 tỷ USD vào năm 2021 trước khi bật mạnh hơn trở lại với giá trị 7 tỷ USD vào năm 2022.

Nhiều cơ hội cho M&A

Việt Nam đang nổi lên như một điểm đến đầu tư an toàn và hấp dẫn sau khi khống chế thành công đại dịch Covid-19. Trong khu vực Đông Nam Á, Việt Nam là quốc gia hấp dẫn số một để gia nhập hoặc mở rộng đối với các doanh nghiệp nước ngoài.

Nhiều cơ hội mở ra khi dòng vốn dịch chuyển ra khỏi các thị trường lớn nhưng kém an toàn. Cơ hội đến từ các hiệp định thương mại tự do mới như CPTPP, EVFTA, EVIPA cũng như việc sửa đổi một loạt luật quan trọng mới về đầu tư kinh doanh với các quy định cởi mở và minh bạch hơn cho hoạt động M&A.

Theo Phó viện trưởng Viện Nghiên cứu quản lý kinh tế Trung ương (CIEM) Phan Đức Hiếu, những nỗ lực cải cách, cải thiện môi trường kinh doanh đã tác động trực tiếp đến hoạt động M&A khi nâng cao chất lượng nguồn hàng, bảo vệ người mua.

Trong đó, nổi bật nhất là việc cả ba đạo luật gồm Luật Doanh nghiệp, Luật Chứng khoán và Luật Đầu tư được sửa và lần đầu tiên có cùng hiệu lực trong một ngày. Trong đó, có nhiều chính sách tác động ngay lập tức. Nổi bật là gói ưu đãi theo thiết kế của Chính phủ để thu hút các nhà đầu tư.

“Có thể cảm nhận rằng chiến lược phát triển kinh tế - xã hội mới sẽ thị trường và cởi mở hơn. Đây là các cú huých tác động mạnh đến đầu tư và M&A”, ông Hiếu nói và cho rằng trong tương lai, số lượng doanh nghiệp mới gia nhập thị trường sẽ giảm và các doanh nhân, doanh nghiệp sẽ lựa chọn M&A nhiều hơn.

Trong hồi tưởng của ông Hiếu, khái niệm M&A khoảng 10 năm về trước dường như còn rất “xa xỉ và khó hiểu” ở thị trường Việt Nam. Tuy nhiên, trong quá trình tiếp xúc với các doanh nghiệp nhỏ và vừa thời gian gần đây, ông Hiếu cho biết nhiều doanh nhân khi bắt đầu kinh doanh không nghĩ đến việc lập doanh nghiệp mới mà mua lại các doanh nghiệp, thậm chí là các doanh nghiệp 0 đồng.

“Tôi hỏi tại sao, họ nói nếu mua doanh nghiệp đã hoạt động được 5 năm thì có thể ngay lập tức tham gia đấu thầu, có một bộ máy đang vận hành doanh nghiệp và có sẵn một số đối tác”, ông Hiếu cho biết.

Bên cạnh đó, có các thương vụ được thực hiện nhằm mục đích hình thành các chuỗi giá trị trong nước để tăng sức chống chọi. Thậm chí, có những thương vụ được thực hiện ngoài chiến lược. Các nhà đầu tư luôn không ngừng quan sát để chớp thời cơ có được những món hàng hời, thậm chí mua tích trữ để về sau bán sinh lời khi có cơ hội.

Bên cạnh các thương vụ M&A đầu tư ở Việt Nam, nhiều doanh nghiệp Việt cũng thực hiện các thương vụ M&A ở nước ngoài. Một số doanh nghiệp chủ động sang mua doanh nghiệp nhỏ ở quốc gia mà họ muốn kinh doanh, coi đó là đầu cầu nhập khẩu các sản phẩm của mình thay vì tìm kiếm một cách mông lung ở các thị trường đối tác để thiết lập quan hệ.

Ông Hiếu cho rằng, thị trường M&A bắt đầu có sự trỗi dậy, cộng hưởng cả đầu tư nước ngoài vào Việt Nam và đầu tư trong nước ra nước ngoài.

Thị trường M&A Việt Nam sẽ sôi động thứ hai thế giới

Những lỗ hổng quản trị khiến các thương vụ M&A thất bại

Việc thiếu sẵn sàng của cả hệ thống, từ người lãnh đạo đến nhân viên, từ chất lượng quản trị yếu kém đến thiếu đạo đức kinh doanh cũng như văn hoá doanh nghiệp là yếu tố khiến nhiều thương vụ mua bán và sáp nhập (M&A) rơi vào ngõ cụt.

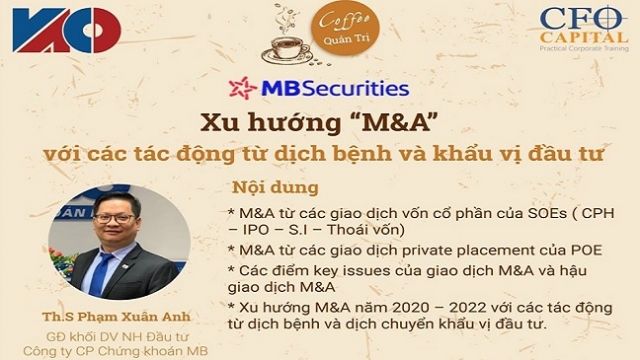

Xu hướng M&A và khẩu vị đầu tư hậu dịch Covid-19

Mua bán sáp nhập là một trong những biện pháp mang lại hiệu suất kinh doanh cao hơn cho doanh nghiệp nếu có chiến lược đúng.

M&A chia tách doanh nghiệp: 'cây đũa thần’ của chủ đầu tư bất động sản

Thông qua các hoạt động chia tách và sáp nhập doanh nghiệp, nhiều dự án bất động sản quy mô lớn trở thành các dự án thành phần quy mô nhỏ hơn và do nhiều công ty khác nhau nắm giữ.

KSB đẩy mạnh M&A và tập trung nguồn vốn cho tăng trưởng

Công ty Cổ phần Khoáng sản và Xây dựng Bình Dương (KSB) đã mua 3 mỏ đá mới trong năm 2018 và đang thực hiện M&A một doanh nghiệp đá có quy mô lớn trong ngành để thay thế cho mỏ Tân Đông Hiệp sắp hết hạn khai thác. Ngoài ra, mảng bất động sản khu công nghiệp của KSB cũng có nhiều lợi thế cạnh tranh khi nằm trong tam giác vàng kinh tế trọng điểm phía Nam.

Việt Nam bổ sung 41 cửa khẩu áp dụng thị thực điện tử

Thêm 41 cửa khẩu quốc tế cho phép người nước ngoài nhập cảnh, xuất cảnh bằng thị thực điện tử, đưa tổng số cửa khẩu áp dụng loại thị thực này lên 83.

Vàng trang sức muốn rời danh mục kinh doanh có điều kiện

Hiệp hội Kinh doanh vàng Việt Nam gửi kiến nghị đến Quốc hội về việc loại bỏ ngành nghề kinh doanh có điều kiện đối với ngành vàng trang sức tại dự thảo Luật Đầu tư.

Hiện thực hóa quan hệ 'gắn kết chiến lược' Việt Nam - Lào

Kỳ họp lần thứ 48 của Ủy ban Liên Chính phủ Việt Nam - Lào thể hiện quyết tâm của hai bên đưa quan hệ lên một tầm cao mới, với sự gắn kết mang tính chiến lược.

Xung đột hầm gửi xe chung cư leo thang đến ngưỡng hình sự

Tranh chấp tầng hầm gửi xe nhà chung cư đã leo thang đến ngưỡng hình sự khi một nhóm người thuộc ban quản trị và ban quản lý một toà nhà chung cư ở Hà Nội bị khởi tố vì xô xát với nhân viên chủ đầu tư.

Việt Nam và Brunei đặt mục tiêu tăng gấp đôi kim ngạch thương mại hai chiều đến năm 2035

Việt Nam và Brunei Darussalam đã ra tuyên bố chung nhân chuyến thăm của Quốc vương nước này tới Việt Nam.

Vietnam Airlines mở đường bay thẳng TP.HCM - Điện Biên

Vietnam Airlines sẽ khai thác đường bay TP.HCM - Điện Biên - Hà Nội, kết nối trực tiếp trung tâm kinh tế lớn nhất cả nước với vùng Tây Bắc, từ ngày 24/12 tới.

Đằng sau kế hoạch tăng vốn 'thần tốc' của Chứng khoán HD

Tập trung phục vụ một nhóm khách hàng đặc biệt, thường trong cùng một hệ sinh thái là hướng phát triển giúp nhiều công ty chứng khoán nhỏ "lột xác".

Việt Nam bổ sung 41 cửa khẩu áp dụng thị thực điện tử

Thêm 41 cửa khẩu quốc tế cho phép người nước ngoài nhập cảnh, xuất cảnh bằng thị thực điện tử, đưa tổng số cửa khẩu áp dụng loại thị thực này lên 83.

Vàng trang sức muốn rời danh mục kinh doanh có điều kiện

Hiệp hội Kinh doanh vàng Việt Nam gửi kiến nghị đến Quốc hội về việc loại bỏ ngành nghề kinh doanh có điều kiện đối với ngành vàng trang sức tại dự thảo Luật Đầu tư.

Citibank Việt Nam lần đầu có tổng giám đốc là người Việt

Bà Ngô Thị Hồng Minh trở thành người Việt Nam đầu tiên đảm nhiệm cương vị tổng giám đốc Citibank kể từ khi ngân hàng này bắt đầu hoạt động tại Việt Nam.

SHB nhận bằng khen vì thành tích xuất sắc trong triển khai đề án ‘Hỗ trợ phụ nữ khởi nghiệp giai đoạn 2017-2025’

Song hành với hoạt động kinh doanh, SHB luôn tích cực đồng hành với các hoạt động an sinh xã hội, thúc đẩy bình đẳng giới, hỗ trợ doanh nghiệp nhỏ và vừa – đặc biệt là các doanh nghiệp do phụ nữ làm chủ – nhằm góp phần nâng cao vai trò của nữ doanh nhân Việt Nam trong kỷ nguyên mới.

Liên Ninh chuyển đổi 100% sang xe buýt điện VinFast

Công ty cổ phần Vận tải và dịch vụ Liên Ninh chính thức chuyển đổi 100% đội xe hiện hữu sang xe buýt điện VinFast ngay trong tháng 12/2025. Với 9 tuyến, 111 xe buýt hoàn toàn thuần điện, Liên Ninh sẽ góp phần đưa Hà Nội trở thành địa phương đi đầu cả nước về xanh hóa giao thông công cộng.