Tài chính

Bức tranh tăng trưởng trái chiều của các nhóm ngân hàng

Các ngân hàng thương mại cổ phần tư nhân lớn liên tục dẫn đầu về tăng trưởng nhưng đối mặt với nợ xấu gia tăng, đặc biệt liên quan đến bất động sản. Ngược lại, các ngân hàng thương mại nhà nước có quan điểm thận trọng hơn trước lo ngại về chất lượng tín dụng suy giảm của người đi vay.

Năm ngoái, Việt Nam chứng kiến sự suy giảm đáng kể về tăng trưởng tín dụng do sự giảm tốc trong các lĩnh vực thâm dụng lao động. Việc nới lỏng tín dụng liên tục trì trệ trong suốt 11 tháng đầu năm 2023 trước khi chứng kiến sự đột biến đột biến vào tháng 12 (khoảng 4,2%), chủ yếu đến từ lĩnh vực bất động sản và xây dựng.

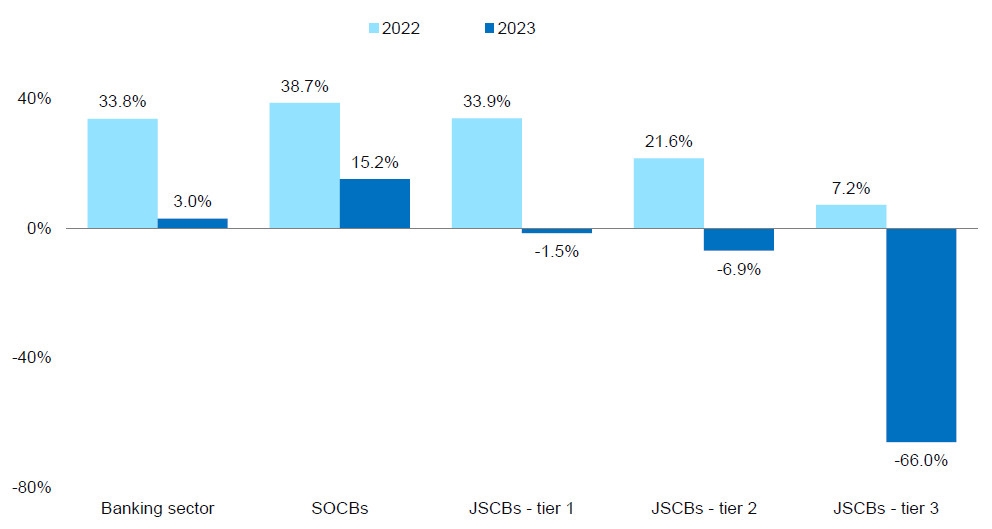

Số liệu mới đây của FiinGroup cho thấy hiệu quả tín dụng cũng có sự khác biệt giữa các nhóm ngân hàng, trong đó các ngân hàng thương mại cổ phần lớn như MB, Techcombank, … dẫn đầu mức tăng trưởng. Ngược lại, các ngân hàng thương mại nhà nước (SOCB) lại có quan điểm thận trọng hơn trước lo ngại về chất lượng tín dụng suy giảm của người đi vay.

Trên thực tế, nhiều ngân hàng thương mại vẫn đang phải đối mặt với tình trạng nợ xấu (NPL) gia tăng do khả năng trả nợ của người đi vay giảm sút vì khó khăn kinh tế, chủ yếu liên quan đến các khoản vay bất động sản.

FiinGroup cho biết tỷ lệ nợ xấu vẫn ở mức cao và chưa đạt đỉnh, khiến khả năng bao phủ nợ xấu của các ngân hàng ngày càng trầm trọng, yêu cầu cấp thiết gia hạn Thông tư 02.

Dự phòng rủi ro cho vay tăng cao do nợ xấu cùng với NIM suy giảm đã khiến các ngân hàng ghi nhận tốc độ tăng trưởng lợi nhuận ròng chậm lại, chỉ đạt 3,6% so với cùng kỳ năm 2022.

Trong đó, các ngân hàng thương mại nhà nước ghi nhận mức tăng trưởng lợi nhuận dương nhờ danh mục cho vay lành mạnh với mức dự phòng rủi ro cho vay thấp hơn. Vietcombank, BIDV và Vietinbank được xếp hạng trong số 10 ngân hàng dẫn đầu về lợi nhuận sau thuế năm 2023.

Ngược lại, các ngân hàng cổ phần nhóm 3 có lợi nhuận sụt giảm đáng kể, giảm 66% so với cùng kỳ. Mặc dù tăng trưởng tín dụng cao hơn, các ngân hàng này phải đối mặt với gánh nặng dự phòng nặng nề hơn và thu nhập phi tín dụng thấp hơn, chủ yếu từ bancassurance.

Về tỷ lệ an toàn vốn (CAR), trong khi tỷ lệ này giảm ở hầu hết các ngân hàng trong khu vực từ năm 2022 đến tháng 6/2023 do chất lượng tài sản giảm sút thì các ngân hàng Việt Nam vẫn duy trì CAR trên mức yêu cầu tối thiểu của Basel II.

Các ngân hàng thương mại cổ phần quy mô lớn và tầm trung đều chủ động tăng cường hệ số CAR để giải quyết các thách thức kinh tế và đảm bảo đủ vốn dự trữ cho vay.

Ngược lại, các ngân hàng thương mại nhà nước có CAR thấp hơn, trong đó Vietinbank và BIDV có tỷ lệ thấp nhất trong ngành ngân hàng, cả hai đều ở mức 8,9%. Tuy nhiên, các ngân hàng thương mại nhà nước được kỳ vọng sẽ cải thiện do một số ngân hàng đã nỗ lực tăng vốn điều lệ trong suốt năm 2023.

Mặc dù có những diễn biến trái chiều về kết quả hoạt động, toàn ngành ngân hàng đã trải qua biến động thu nhập đáng kể ở cả phân khúc tín dụng và phi tín dụng.

Thực tế, gần 80% thu nhập của các ngân hàng vẫn phụ thuộc vào tín dụng, do đó, cùng với xu hướng tăng trưởng tín dụng chậm, tổng thu nhập hoạt động của các ngân hàng tăng trưởng khiêm tốn chỉ khoảng 4% trong năm 2023.

Mảng thu nhập ngoài lãi, đặc biệt là thu nhập phí dịch vụ, bị ảnh hưởng nặng nề do hàng loạt diễn biến bất lợi trên thị trường bảo hiểm, khiến doanh thu bancassurance của nhiều ngân hàng sụt giảm.

Do ảnh hưởng từ những vụ “bê bối” trong tư vấn bảo hiểm và quy định mới của Luật Các tổ chức tín dụng mới 2024, FiinGroup cho rằng thu nhập từ phí hoạt động này dự kiến sẽ tiếp tục giảm, khiến các ngân hàng phải đánh giá lại chiến lược thu phí.

Ngược lại, chi phí huy động có xu hướng giảm được xem là yếu tố then chốt hỗ trợ việc phục hồi biên lãi vay của các ngân hàng sau một năm khó khăn.

Trước đó, bất chấp thách thức của dịch bệnh, các ngân hàng Việt Nam vẫn liên tục có lãi, ghi nhận biên lãi ròng (NIM) ấn tượng trong thời kỳ đại dịch. Tuy nhiên, sau khi đạt đỉnh 3,82% vào năm 2022, NIM của các ngân hàng thương mại đã giảm xuống chỉ còn 3,43% vào năm 2023, do thu nhập lãi tăng trưởng chậm và tiền gửi CASA giảm.

Về triển vọng phục hồi năm 2024, FiinGroup dự báo các ngân hàng sẽ được hưởng lợi từ chính sách tiền tệ mở rộng, phục hồi nhu cầu tín dụng và các biện pháp giãn, hoãn nợ.

Theo đó, tăng trưởng tín dụng dự kiến sẽ cải thiện trong nửa cuối năm 2024 nhờ nhu cầu tín dụng tăng từ các lĩnh vực sản xuất xuất khẩu và tiêu dùng trong nước gia tăng.

Thêm nữa, việc NHNN đưa ra hạn mức tăng trưởng tín dụng một lần cho các ngân hàng thương mại ở mức 15-16% từ đầu năm 2024 sẽ tạo điều kiện cho các ngân hàng chủ động đẩy mạnh các kế hoạch giải ngân.

Các chính sách của Nhà nước như Thông tư 02 được gia hạn việc giãn nợ đến hết năm 2024, chính sách tiền tệ mở rộng của NHNN giữ lãi suất ở mức thấp, thúc đẩy nhu cầu tín dụng, cải thiện biên lãi ròng vào năm 2024 nhờ chi phí vốn giảm.

Tuy nhiên, sự suy giảm chất lượng tài sản trên toàn hệ thống vẫn gây ra những quan ngại cho ngành ngân hàng khi tỷ lệ nợ xấu vẫn ở mức cao và chưa có dấu hiệu đạt đỉnh. Khi chất lượng tài sản phục hồi chậm, các ngân hàng sẽ tiếp tục đối mặt với áp lực gia tăng, có thể ảnh hưởng tiêu cực đến lợi nhuận.

Bên cạnh đó, rủi ro chính sách tiền tệ có thể thay đổi trong nửa cuối năm do áp lực lạm phát, có khả năng làm tăng chi phí vốn và ảnh hưởng đến biên lãi ròng của các ngân hàng vào cuối năm 2024 -2025.

Ngoài ra, thu nhập ròng từ phí dịch vụ và hoa hồng có thể gặp thách thức, chủ yếu do các vấn đề liên quan đến hoạt động bảo hiểm sau khi Luật các tổ chức tín dụng mới được ban hành vào tháng 7/2024.

Nợ xấu ngân hàng giảm nhưng vẫn đáng quan ngại

KIS Việt Nam gia nhập làn sóng tăng vốn

Kế hoạch tăng vốn để bổ sung cho hoạt động cho vay ký quỹ và tự doanh chứng khoán, công ty kỳ vọng có thêm dư địa tăng trưởng hai mảng then chốt này.

Vững nội lực, sắc tầm nhìn, TPBank vươn tầm vững mạnh toàn cầu

TPBank tiếp tục khẳng định vị thế khi được The Asian Banker (TAB Global) vinh danh là “ngân hàng vững mạnh hàng đầu Việt Nam năm 2025”, dựa trên các chỉ số tài chính vượt trội.

Chuyên gia hiến kế huy động hàng trăm tấn vàng trong dân

Các chuyên gia cho rằng vấn đề không còn là có làm sàn vàng hay không mà là lộ trình triển khai và cơ chế giám sát để vận hành hiệu quả và minh bạch.

Home Credit đưa kiến thức tài chính đến gần hơn với phụ nữ và sinh viên

Thông qua các chuỗi hội thảo, hoạt động cộng đồng, Home Credit mong muốn mỗi cá nhân đều có hiểu biết tài chính để đưa ra các quyết định an toàn, có trách nhiệm.

'Chìa khóa vàng' mở lối thị trường vốn cho doanh nghiệp Việt

Trong bối cảnh khung pháp lý ngày càng hoàn thiện, xếp hạng tín nhiệm đang định hình thị trường vốn trưởng thành và bền vững hơn.

KIS Việt Nam gia nhập làn sóng tăng vốn

Kế hoạch tăng vốn để bổ sung cho hoạt động cho vay ký quỹ và tự doanh chứng khoán, công ty kỳ vọng có thêm dư địa tăng trưởng hai mảng then chốt này.

F88 lấy con người làm trung tâm và văn hoá doanh nghiệp làm sức mạnh

F88 nhận cú đúp giải thưởng từ Anphabe, được vinh danh là Nơi làm việc tốt nhất Việt Nam và Doanh nghiệp sở hữu nguồn nhân lực hạnh phúc.

Nguồn cung văn phòng cho thuê ngoài trung tâm Hà Nội tăng mạnh

Xu hướng dịch chuyển trên thị trường văn phòng Hà Nội đang ngày càng rõ nét khi nguồn cung lớn được mở rộng ra ngoài khu vực trung tâm.

Vững nội lực, sắc tầm nhìn, TPBank vươn tầm vững mạnh toàn cầu

TPBank tiếp tục khẳng định vị thế khi được The Asian Banker (TAB Global) vinh danh là “ngân hàng vững mạnh hàng đầu Việt Nam năm 2025”, dựa trên các chỉ số tài chính vượt trội.

Cuộc đua sở hữu bất động sản cạnh trung tâm nightlife Cosmo Bay tại Vinhomes Cần Giờ

Bất động sản trên trục Tương Lai và Vịnh Ngọc 48, kế cận trung tâm nightlife Cosmo Bay (Vinhomes Green Paradise, Cần Giờ, TP.HCM), được ví như “mỏ vàng” mà mọi nhà đầu tư đều muốn sở hữu.

Hội môi giới tổ chức Diễn đàn thị trường bất động sản Việt Nam 2026

Diễn đàn Thị trường bất động sản Việt Nam 2026 (VREF 2026) với chủ đề “Định hình chuẩn mực để thị trường phát triển bền vững” sẽ diễn ra vào 9/1/2026 tại Hà Nội.

Vinhomes Green Paradise được công nhận là ứng viên đầu tiên của 7 kỳ quan đô thị tương lai thế giới

Vinhomes Green Paradise vừa được công nhận là ứng viên chính thức đầu tiên của chiến dịch bầu chọn “7 kỳ quan đô thị tương lai” do New7Wonders phát động. Việc vượt qua 90 hồ sơ ứng cử và đề cử từ khắp thế giới để trở thành ứng viên đầu tiên đáp ứng các tiêu chí tham gia bầu chọn biểu tượng đô thị của thế kỷ 21 - đã khẳng định tầm nhìn và tầm vóc của “viên ngọc quý” Vinhomes Green Paradise trong việc phát triển mô hình đô thị kiểu mẫu của tương lai.