Tài chính

Diễn biến lãi suất sẽ ra sao nếu Fed thắt chặt tiền tệ?

Dự báo trong vòng hai năm tới, Việt Nam sẽ chỉ có một đợt điều chỉnh tăng lãi suất, nâng lên mức 4,5% so với con số 4% hiện tại.

Cục Dự trữ liên bang Mỹ (Fed), gần đây đã phát đi tín hiệu sẵn sàng điều chỉnh tốc độ mua tài sản và nâng lãi suất điều hành trong ít tháng tới, giữa bối cảnh thị trường lao động tiếp tục phục hồi và giá cả leo thang với tốc độ nhanh chóng.

Ryan Wang, nhà kinh tế học Mỹ của HSBC, gần đây đã thay đổi nhận định về Fed, cho rằng thời điểm điều chỉnh của cơ quan này sẽ rơi vào khoảng tháng 3 năm sau. Dự báo sẽ có bốn đợt điều chỉnh lãi suất điều hành tính đến cuối năm 2023, với đợt đầu tiên rơi vào tháng 6/2022.

Khi Fed “cất cánh”, chắc chắn sẽ để lại những “nhiễu động” nhất định. Trước đây, mỗi lần Mỹ thắt chặt chính sách tiền tệ, tình hình tài chính của các thị trường mới nổi đều bị ảnh hưởng, khiến các nước phải đưa ra những đợt điều chỉnh tăng lãi suất cần thiết để duy trì bình ổn.

Và thậm chí ở những thị trường có tình hình tài chính bị tác động nhẹ, chủ yếu ở các nước đã phát triển, một động thái của Fed thường biểu thị tín hiệu khởi động một chu kỳ mới, trong bối cảnh nền kinh tế toàn cầu ngày càng phát triển theo hướng phụ thuộc lẫn nhau.

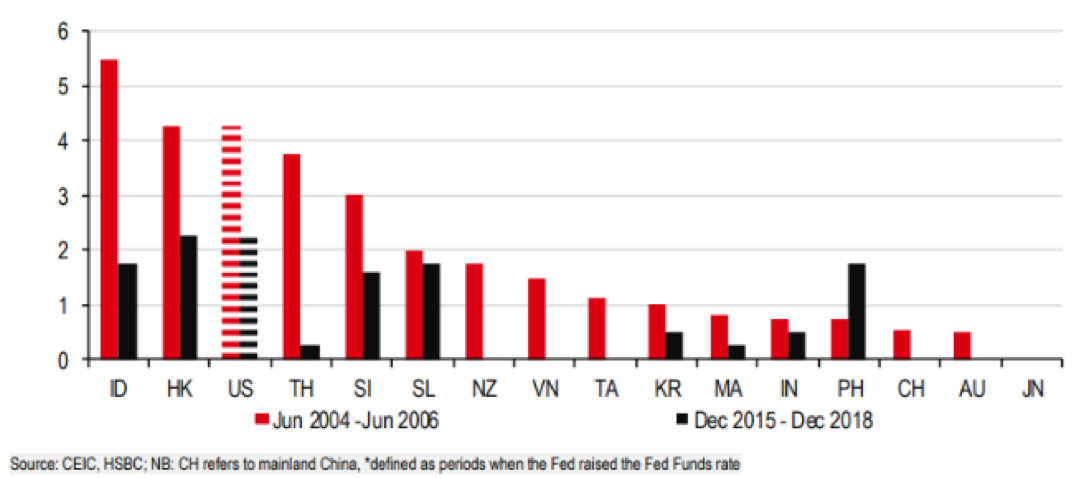

Nhìn lại quá khứ, chính sách tăng lãi suất thường được các ngân hàng trung ương ở châu Á đưa ra sớm hơn so với tình huống giảm lãi suất, phản ánh nhu cầu tự bảo vệ ở các thị trường mới nổi.

Phân tích dữ liệu từ HSBC cho thấy bình quân, sau khi Fed tăng lãi suất được khoảng 4,8 tháng thì các thị trường mới nổi châu Á mới điều chỉnh lãi suất, với biên độ nhìn chung thấp hơn Fed.

Lạm phát được kiểm soát tương đối tốt và thái độ khoan thai, bình tĩnh trước động thái tăng lãi suất của Fed trong quá khứ cho thấy các ngân hàng trung ương châu Á sẽ không vội chạy theo chính sách tiền tệ thắt chặt của Mỹ.

Thêm nữa, các nước có vị thế tương đối mạnh trong thanh toán quốc tế cũng có thể linh hoạt hơn trong việc chậm đưa ra động thái ứng phó với chính sách thắt chặt của Mỹ.

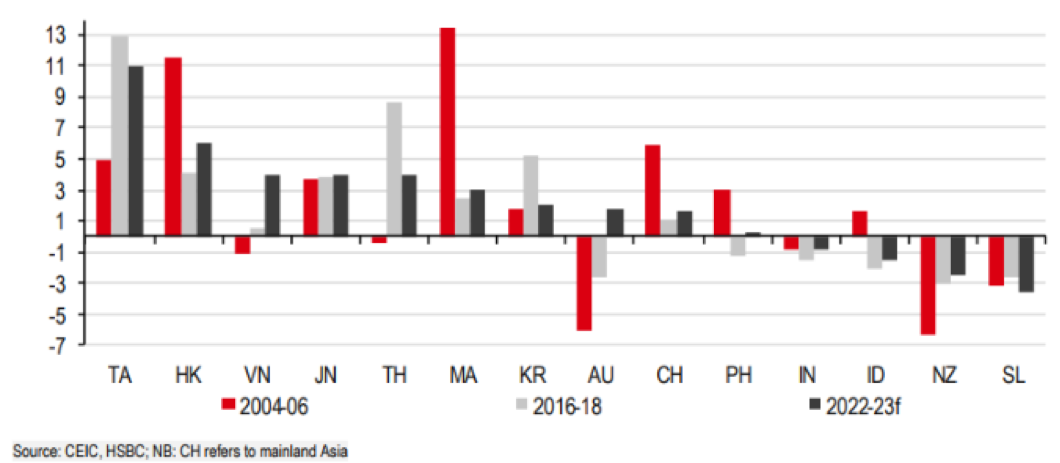

Cụ thể, tài khoản vãng lai được duy trì tốt trong khu vực và được đánh giá tốt hơn so với các chu kỳ thắt chặt trước đây của Fed. Phân tích từ HSBC về tỷ trọng tài khoản vãng lai bình quân trên GDP cho thấy hầu hết các nền kinh tế sẽ có thặng dư và thặng dư đáng kể trong vòng hai năm tới.

Ấn Độ và Indonesia là hai ngoại lệ, nhưng thâm hụt của họ đều trong khả năng quản lý và thấp hơn so với chu kỳ trước. Riêng Sri Lanka lại ở tình thế khá khó khăn.

Bên cạnh đó, xét dưới góc độ lãi suất điều hành thực tế với chỉ số chênh lệch lãi suất điều hành trong nước với Mỹ, ngân hàng trung ương không cần thiết thắt chặt để tự bảo vệ khi mức chênh lệch dương đáng kể sẽ giúp giữ chân hoặc thu hút thêm nhiều dòng vốn.

Ngoại trừ New Zealand, các nước đều có mức chênh lệch về lãi suất điều hành thực tế cao hơn so với trước đây, một “tấm đệm” đảm bảo giúp các nền kinh tế có thể bình tĩnh ứng phó với chính sách thắt chặt của Fed.

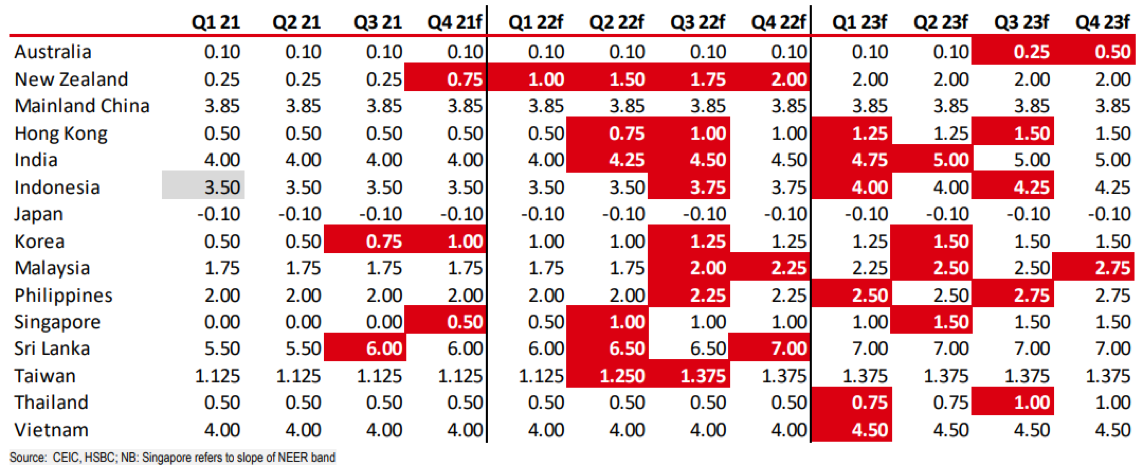

Dự báo lãi suất 2022 – 2023

Từ những kinh nghiệm điều chỉnh trong quá khứ cùng vị thế của châu Á hiện nay, HSBC cho rằng hầu hết các nền kinh tế khu vực này sẽ tăng lãi suất, chủ yếu từ nửa sau của năm 2022.

Tại Việt Nam, dự báo sẽ chỉ có một đợt điều chỉnh tăng vào quý đầu 2023, đưa lãi suất điều hành lên mức 4,5% từ ngưỡng 4% hiện nay sau khi Ngân hàng Nhà nước đã điều chỉnh để hỗ trợ nền kinh tế ứng phó với Covid-19 vào năm ngoái. Trong khu vực, con số này nằm trong nhóm các nền kinh tế có mức lãi suất điều hành cao nhất.

Hầu hết các thị trường châu Á sẽ điều chỉnh tăng ở mức 50 điểm cơ bản, như Úc, New Zealand, Malaysia. Một số khác dự báo tăng ở mức 25 điểm cơ bản là Hàn Quốc, Philippines, Malaysia.

Ở Trung Quốc và Nhật Bản, dự báo sẽ không có thay đổi về các công cụ chính sách tiền tệ trong năm 2023, mặc dù nhiều khả năng sẽ xuất hiện các các chính sách nới lỏng có mục tiêu.

Trong những tháng gần đây, kỳ vọng thắt chặt chính sách rõ ràng đã tăng thêm dù là ở Mỹ hay bất cứ nơi nào trên thế giới. Tuy nhiên, điều quan trọng cần lưu ý là phạm vi điều chỉnh tăng lãi suất phụ thuộc vào lãi suất “trung lập” đối với một nền kinh tế nhất định.

Tại phần lớn nền kinh tế châu Á, lãi suất điều hành hiện tại và dự báo còn ở ngưỡng thấp hơn đáng kể so với mức trung lập. Điều này có nghĩa là các ngân hàng trung ương sẽ cần cẩn trọng vì từng đợt tăng lãi suất có thể khiến tăng trưởng chậm lại, HSBC lưu ý.

Lãi suất USD thấp giúp ngân hàng đẩy mạnh vay vốn ngoại tệ

'Chìa khóa vàng' mở lối thị trường vốn cho doanh nghiệp Việt

Trong bối cảnh khung pháp lý ngày càng hoàn thiện, xếp hạng tín nhiệm đang định hình thị trường vốn trưởng thành và bền vững hơn.

Techcombank phân phối sản phẩm bảo hiểm nhân thọ Techcom Life

Sự kết hợp giữa năng lực ngân hàng số hàng đầu Việt Nam của Techcombank và các giải pháp bảo hiểm thế hệ mới của Techcom Life kỳ vọng sẽ góp phần mang lại giải pháp bảo hiểm hiện đại, khác biệt, đặt khách hàng.

CEO Quỹ Manulife Việt Nam: Mục đích của đầu tư là gia tăng tài sản

"Đừng đầu tư theo cách đày đọa bản thân và trở thành nạn nhân của thị trường", bà Trần Thị Kim Cương, Tổng giám đốc Manulife IM nhấn mạnh.

Ngân hàng dồn dập tăng lãi suất huy động

VCBS dự báo lãi suất huy động sẽ có xu hướng tăng vào cuối năm, đặc biệt tại nhóm ngân hàng thương mại cổ phần, song vẫn sẽ duy trì ở mặt bằng thấp.

VietABank tích cực huy động vốn qua kênh trái phiếu

Hoạt động tập trung vào tín dụng, quy mô nhỏ của VietABank khiến nhà băng chịu áp lực tăng chi phí huy động vốn và bào mòn biên lãi ròng.

Hà Nội duyệt chủ trương 2 dự án BT tỷ đô

Hai dự án BT có tổng trị giá khoảng 37.000 tỷ đồng, quỹ đất dự kiến thanh toán khoảng 440ha, đều do Tập đoàn Sun Group đề xuất đầu tư.

'Chìa khóa vàng' mở lối thị trường vốn cho doanh nghiệp Việt

Trong bối cảnh khung pháp lý ngày càng hoàn thiện, xếp hạng tín nhiệm đang định hình thị trường vốn trưởng thành và bền vững hơn.

Kinh tế tầm thấp là động lực tăng trưởng mới của Việt Nam

Khai thác không gian kinh tế tầm thấp không chỉ là vấn đề kinh tế, mà còn trực tiếp liên quan đến an toàn, an ninh và năng lực phản ứng của quốc gia.

Bất động sản khu công nghiệp phục hồi mạnh mẽ sau cú sốc thuế quan

Từng chịu tác động tiêu cực khi Mỹ áp dụng mức thuế quan mới từ đầu tháng 4/2025, thị trường hiện đã giảm bớt lo ngại về các chính sách đối ứng.

UBCKNN phổ biến nội dung sửa đổi, bổ sung Luật Chứng khoán

Tại Đà Nẵng, UBCKNN tiếp tục tổ chức "Hội nghị phổ biến nội dung sửa đổi, bổ sung Luật Chứng khoán và các văn bản hướng dẫn thi hành".

Thị trường nhà thổ cư 'hụt hơi'

Trong khi căn hộ thứ cấp tiếp tục đà tăng trưởng ấn tượng và dẫn dắt thị trường chuyển nhượng, thì phân khúc nhà thổ cư lại chứng kiến sự sụt giảm thanh khoản nghiêm trọng ở nhiều khu vực.

KPI trong khu vực công và cuộc tranh luận chưa hồi kết

KPI trong khu vực công được kỳ vọng nâng hiệu suất, nhưng cũng khơi dậy nhiều tranh luận về cách đo lường và ý nghĩa thật của hiệu quả công vụ.