Tiêu điểm

Không chung ngôn ngữ có thể khiến nhiều thương vụ M&A thất bại

Trong nhiều năm trở lại đây, cuộc đua của các nhà đầu tư ngoại vào thị trường M&A Việt Nam chưa bao giờ hết nóng. Nếu 2017 là năm của các nhà đầu tư Thái Lan thì năm nay lại đánh dấu sự khởi sắc của dòng vốn từ Hàn Quốc.

Sau một thập niên tăng trưởng mạnh mẽ với hàng ngàn giao dịch và tổng giá trị giao dịch đạt gần 50 tỷ USD, thị trường mua bán và sáp nhập (M&A) của Việt Nam bước vào kỷ nguyên mới với nhiều cơ hội mới.

Theo thống kê chưa đầy đủ từ các chuyên gia của Diễn đàn M&A 2019, ước tính tổng giá trị các thương vụ M&A tại Việt Nam từ đầu năm 2019 đến nay đạt gần 5,3 tỷ USD. Trong đó bao gồm 2,8 tỷ USD từ các thương vụ M&A được công bố tại Việt Nam và khoảng 2,64 tỷ USD nhà đầu tư ngoại góp vốn mua cổ phần trong các doanh nghiệp Việt Nam.

Các lĩnh vực sôi động nhất trong giai đoạn 2018 - 2019 tập trung vào khai thác thị trường hơn 96 triệu dân của Việt Nam bao gồm: sản xuất hàng tiêu dùng, tài chính và bất động sản. Các thương vụ đáng chú ý cũng tập trung trong ngành tài chính tiêu dùng, bán lẻ, thủy sản, logistics, giáo dục…

Nếu như 2017 là năm của các nhà đầu tư Thái Lan thì từ năm 2018 đánh dấu sự khởi sắc của dòng vốn từ Hàn Quốc với những thương vụ đầu tư lớn. Khối ngoại, đặc biệt là các nhà đầu tư từ Singapore, Hong Kong, Thái Lan, Hàn Quốc và Nhật Bản vẫn đóng vai trò quan trọng trong hoạt động M&A tại Việt Nam.

Đáng chú ý nhất là thương vụ KEB HANA Bank chi 885 triệu USD mua 15% cổ phần ngân hàng BIDV được công bố ngày 22/7/2019. Đây là thương vụ M&A có yếu tố nước ngoài lớn nhất được ghi nhận trong lịch sử ngành ngân hàng Việt Nam.

10 thương vụ M&A tiêu biểu 2019 theo bình chọn của Diễn đàn M&A 2019 gồm: SK Group mua cổ phần Vingroup và Masan, Saigon Coop mua lại Auchan, Thaco mua cổ phần của Hoàng Anh Gia Lai; các thương vụ của Vingroup thâu tóm Achos và Fivimart; Mitsui của Nhật Bản trở thành cổ đông chiến lược của Minh Phú; Taisho thâu tóm Dược Hậu Giang; Vinamilk thâu tóm GTN Foods; Sojitz mua cổ phần của PAN Group, SonKim Land phát hành cho đối tác chiến lược, Gelex thâu tóm Viglacera.

Trong đó, ông Lê Trọng Minh, Tổng biên tập báo Đầu tư, Trưởng ban tổ chức Diễn đàn M&A đánh giá, việc SK Group đến từ Hàn Quốc trở thành cổ đồng lớn của VinGroup sau thương vụ tỷ USD mới đây không chỉ là động lực thúc đẩy thị trường M&A bước sang một giai đoạn mới mà còn được kỳ vọng là "điểm tựa", sức bật để khối doanh nghiệp Nhà nước, khối doanh nghiệp tư nhân tiếp tục thực hiện các thương vụ M&A hiệu quả cao, quy mô lớn.

Theo các chuyên gia, những số liệu được công bố về quy mô thị trường M&A ở Việt Nam còn chưa đầy đủ. Trên thực tế, việc mua bán sáp nhập "ngầm" đang diễn ra sôi động với rất nhiều thương vụ không được công bố.

Ông Đặng Xuân Minh, Tổng Giám đốc Công ty AVM kể lại có doanh nghiệp Ấn Độ mua lại một công ty trong ngành dệt may sắp phá sản với giá 15 tỷ đồng hay một doanh nghiệp chuyên sản xuất đồ da ở Singapore mua lại một xưởng ở Việt Nam với chi phí khoảng 6-7 tỷ đồng. Ông Minh cho rằng bên cạnh các thương vụ được công bố, có hàng nghìn thương vụ khác mà không biết.

Hoặc nhiều thương vụ đã ký kết nhưng chưa chuyển giao quyền điều hành. Theo điều khoản bảo mật của nhiều hợp đồng, không được công bố giá trị trong một thời gian nhất định, vài năm sau giá trị được tiết lộ với những con số có thể gây sốc.

Tuy nhiên, ước tính của Diễn đàn M&A cũng cho thấy tổng giá trị các thương vụ M&A được công bố tại Việt Nam trong sáu tháng đầu năm 2019 chỉ mới đạt 1,9 tỷ USD, bằng 53% cùng kỳ năm 2018.

Lãnh đạo AVM cũng nhìn nhận, nhiều thương vụ không thành công do định giá quá cao hay nhiều nhà đầu tư cho rằng yếu tố ngoại ngữ ảnh hưởng đến thành công của các thương vụ khi hai bên không hiểu nhau. Điều này cũng được xem là một lưu ý cho doanh nghiệp trong tuyển dụng nhân sự và nâng cao năng lực ngoại ngữ cho ban quản lý để giao tiếp, kết nối với các nhà đầu tư ngoại.

Giải pháp được ông Minh đưa ra là cần thoái vốn mạnh mẽ và quyết liệt hơn các doanh nghiệp nhà nước, cần thúc đẩy sự tham gia của các doanh nghiệp tư nhân, doanh nghiệp cần minh bạch công bố thông tin tốt hơn,…

Bên cạnh đó, ông Đặng Văn Quang, Giám đốc đại diện JLL Việt Nam tại Hà Nội nhấn mạnh, dù thị trường M&A Việt Nam đã thu hút sự quan tâm rất lớn từ các nhà đầu tư nước ngoài song cần gửi những thông điệp tích cực, lành mạnh hơn tới thị trường để thúc đẩy các hoạt động M&A, đặc biệt là trong lĩnh vực bất động sản.

Ông Quang lấy vụ dụ về vụ Quốc Cường Gia Lai bị thu hồi 32ha đất dự án Bắc Phước Kiển sau khi đã thực hiện mua bán với Công ty TNHH Một thành viên đầu tư và xây dựng Tân Thuận- một công ty đại diện của thành uỷ TP. HCM hay Công ty Hợp Thành bị thu hồi cổ phần ở Cảng Quy Nhơn.

Mặc dù việc thu hồi xuất phát từ nhiều nguyên do song ông Quang cho rằng đang gián tiếp gửi ra thị trường một thông điệp xấu là hợp đồng có thể bị hồi tố với mức giá ngang bằng thời điểm mua khiến các nhà đầu tư e dè hơn.

Đồng tình với ông Đặng Xuân Minh, lãnh đạo JLL cho rằng việc đưa ra mức giá quá cao cũng là một lý do khiến nhiều thương vụ M&A không đạt được thoả thuận, một phần do kỳ vọng của bên bán quá cao cũng như những chi phí ngầm họ phải bỏ ra cũng không hề nhỏ.

Diễn đàn M&A Việt Nam lần thứ 11 – năm 2019

Diễn đàn M&A Việt Nam lần thứ 11 – năm 2019 do Báo Đầu tư và AVM Vietnam phối hợp tổ chức dưới sự bảo trợ của Bộ Kế hoạch và Đầu tư được tổ chức tại Trung tâm Hội nghị GEM (TP.HCM) vào thứ Ba, ngày 6/8/2019.

Với chủ đề “Thay đổi để bứt phá/Going for breakthrough”, Diễn đàn M&A Việt Nam 2019 sẽ bàn thảo các cơ hội M&A trong kỷ nguyên mới, những thay đổi cần có để thị trường M&A Việt Nam thực sự bứt phá, đem lại lợi ích cho các thành viên tham gia.

Diễn đàn có các hoạt động chính: hội thảo chính với các diễn giả hàng đầu Việt Nam và quốc tế; vinh danh thương vụ và nhà tư vấn M&A tiêu biểu 2018 – 2019; tiệc tối kết nối đầu tư; phát hành Đặc san Toàn cảnh thị trường M&A 2019 (tiếng Việt - Anh); Khoá đào tạo quốc tế Chiến lược M&A để tăng trưởng đột phá.

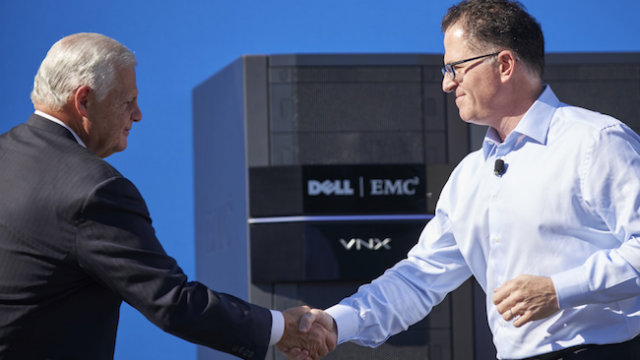

Pha trộn văn hoá doanh nghiệp hậu M&A nhìn từ thương vụ 67 tỷ USD

Đại hội cổ đông Vinamilk 'nóng' chuyện M&A

Ngoài thông tin chia cổ tức bằng tiền mặt tối thiểu 50%, tại Đại hội thường niên mới diễn ra, các cổ đông của Vinamilk đặc biệt quan tâm đến câu chuyện M&A và chiến lược phát triển sắp tới của doanh nghiệp.

Saigonres muốn mở rộng quỹ đất ở các tỉnh thông qua M&A

Đại hội cổ đông thường niên năm của Công ty Địa ốc Sài Gòn (Saigonres) hôm qua đã thông qua kế hoạch lợi nhuận năm 2019 là 210 tỷ đồng, tăng trưởng 28% so với năm ngoái.

Một năm sôi động của hoạt động M&A bất động sản

Thị trường bất động sản Việt Nam đang trở thành điểm đến hấp dẫn đối với các nhà đầu tư nước ngoài qua các thương vụ mua bán - sáp nhập (M&A) dự án.

Số lượng thương vụ M&A ngành tiêu dùng nhanh chạm đỉnh 15 năm

Trong bối cảnh tăng trưởng không mấy khả quan, các doanh nghiệp lĩnh vực tiêu dùng năm 2017 đã gia tăng số lượng và giá trị mua bán sáp nhập.

Nghị quyết 170 mở rộng: 'Phá băng' giải phóng nguồn lực đất đai

"Nghị quyết 170 mở rộng" đang được Bộ Tài chính dự thảo theo hướng mở rộng phạm vi áp dụng của Nghị quyết 170/2024/QH15, hứa hẹn tháo gỡ vướng mắc pháp lý cho hàng trăm dự án.

HoREA kiến nghị giải pháp 'sòng phẳng' với nhà đầu tư dự án BT

HoREA kiến nghị bổ sung cơ chế xác định thời điểm tính giá đất đối với diện tích đất thanh toán cho các hợp đồng BT theo hướng linh hoạt hơn, phản ánh đúng bản chất của khoản thanh toán.

23.500 tỷ đồng để 'xóa trắng' vùng chưa có điện

Chương trình cung ứng đủ điện cho khu vực nông thôn, miền núi và hải đảo sau 10 năm triển khai vẫn chưa thể hoàn thành, do thiếu vốn lẫn cơ chế phối hợp giữa các bộ ngành, địa phương.

Hai thách thức của siêu cảng Trần Đề

Cảng Trần Đề có vốn đầu tư hàng tỷ USD, được kỳ vọng hóa giải điểm nghẽn logistics miền Tây nhưng đang đứng trước câu hỏi lớn về tính hiệu quả.

Hàng không Việt tổng lực xử lý sự cố 81 tàu bay Airbus

Trước cảnh báo khẩn từ Airbus đêm 28/11 khiến 81/169 tàu bay tại Việt Nam phải cập nhật phần mềm điều khiển, các hãng hàng không đã lập tức kích hoạt phương án kỹ thuật "xuyên đêm", đảm bảo hoạt động khai thác bình thường trong ngày 29 - 30/11/2025.

Bài học nuôi doanh nghiệp đường dài từ cựu COO Pizza 4P's

Với cựu giám đốc vận hành Pizza 4P’s, thành công của một doanh nghiệp không được định nghĩa bằng việc tăng trưởng doanh thu nóng.

SeABank kích hoạt 'đại lộ' ưu đãi cho đa dạng dịch vụ doanh nghiệp

Nhằm nâng tầm trải nghiệm và mở rộng hệ sinh thái đặc quyền doanh nghiệp, Ngân hàng TMCP Đông Nam Á (SeABank) triển khai chương trình “Đại lộ ưu đãi - Dẫn lối giao thương” với hàng loạt ưu đãi hấp dẫn cho các dịch vụ ngân hàng số, thẻ doanh nghiệp, chuyển tiền quốc tế, tín dụng. Chương trình khẳng định cam kết đồng hành và hỗ trợ doanh nghiệp Việt phát triển bền vững của SeABank.

T&T Homes ra mắt sales gallery đầu tiên tại TP.HCM

T&T Homes, thương hiệu bất động sản thuộc Tập đoàn T&T Group đã chính thức vận hành Sales Gallery đầu tiên tại TP.HCM ngày 28/11 vừa qua.

Samsung Việt Nam có lãnh đạo cấp cao người Việt đầu tiên

Samsung Việt Nam vừa quyết định bổ nhiệm ông Nguyễn Hoàng Giang vào ban lãnh đạo cấp cao Công ty TNHH Samsung Electronics Việt Nam Thái Nguyên (SEVT).

PGS.TS Nguyễn Kim Hồng làm hiệu trưởng Trường Đại học Nguyễn Tất Thành

PGS.TS Nguyễn Kim Hồng chính thức giữ chức hiệu trưởng Trường Đại học Nguyễn Tất Thành, nhiệm kỳ từ ngày 24/11/2025 đến 23/11/2026.

Thị trường thẩm mỹ: Tăng trưởng nóng và bài toán quản trị rủi ro

Thị trường thẩm mỹ tăng trưởng nhanh nhưng rủi ro cũng leo thang, đặt ra yêu cầu cấp thiết về minh bạch, tiêu chuẩn và sự chủ động bảo vệ mình của khách hàng.

KDI Holdings hỗ trợ 1 tỷ đồng người dân Khánh Hòa bị ảnh hưởng lũ lụt

Công ty cổ phần Vega City, thành viên Tập đoàn KDI vừa hỗ trợ 1 tỷ đồng cho người dân bị ảnh hưởng trong đợt lũ lụt nghiêm trọng tại Khánh Hòa.