Nợ xấu phân hóa, gia tăng tại nhiều ngân hàng

Áp lực chủ yếu đến từ nhóm doanh nghiệp năng lượng tái tạo tại MB, nhóm SME trong xuất nhập khẩu và hàng không tại Sacombank cùng các khoản vay mua nhà cá nhân tại TPBank và HDBank.

VIS Rating đánh giá năng lực độc lập của TPBank thể hiện cơ cấu nguồn vốn và khả năng sinh lời ở mức mạnh, an toàn vốn ở mức trên trung bình cũng như rủi ro tài sản và nguồn thanh khoản ở mức trung bình.

Công ty CP Xếp hạng tín nhiệm đầu tư Việt Nam (VIS Rating) vừa công bố đánh giá xếp hạng tín nhiệm tổ chức phát hành dài hạn đối với Ngân hàng TMCP Tiên Phong (TPBank) ở mức AA-, với triển vọng “Ổn định”. Đây là lần đầu tiên VIS Rating thực hiện đánh giá xếp hạng đối với TPBank.

Đáng chú ý, cơ cấu nguồn vốn là một trong những điểm mạnh chính của TPBank với điểm đánh giá ở mức “Mạnh”, phản ánh sự thành công của TPBank trong việc củng cố và duy trì nguồn tiền gửi khách hàng cốt lõi, chủ yếu nhờ vào chiến lược chuyển đổi số của ngân hàng ngay từ những giai đoạn đầu của tiến trình tái cơ cấu.

Trong vòng 5 năm qua, CASA (tiền gửi không kỳ hạn) của TPBank chiếm trung bình 19% tổng dư nợ cho vay khách hàng, cao hơn mức 11% trung bình của một số ngân hàng cùng nhóm. Nhờ đó, chi phí vốn trung bình trong cùng thời kỳ của ngân hàng ở mức 4,2%, thấp hơn khoảng 0,5% so với các ngân hàng cùng nhóm.

Theo BCTC quý I/2024, tỷ lệ CASA của TPBank tiếp tục tăng so với quý trước, đạt 23,3%. Trong vòng 12-18 tháng tới, VIS Rating kỳ vọng CASA của TPBank sẽ tiếp tục duy trì ở mức cao nhờ vào chiến lược chuyển đổi số của ngân hàng.

Bên cạnh đó, khả năng sinh lời của TPBank cũng được VIS Rating đánh giá cao ở mức “Mạnh” nhờ chiến lược tập trung vào phân khúc mang lại lợi nhuận cao. Trong 5 năm qua, TPBank duy trì ROAA (lợi nhuận trên bình quân tổng tài sản) trung bình ở mức 1,8%, cao hơn nhiều so với trung bình ngành là 1,3%.

Trong giai đoạn 2019-2023, NIM (tỷ lệ thu nhập lãi thuần) bình quân của ngân hàng là 4,1%, cao hơn so với trung bình ngành là 3,5%, tập trung cho vay chủ yếu vào các sản phẩm bán lẻ như vay mua nhà (21%), vay mua ô tô (8%) hay bất động sản (7%)…

Tỷ lệ ROAA năm 2023 của TPBank giảm xuống mức thấp nhất trong 5 năm là 1,3% do chi phí dự phòng rủi ro tăng cao khi chất lượng tài sản suy giảm. Tuy nhiên, VIS Rating lạc quan trong 12-18 tháng tới về việc tỷ lệ này của TPBank sẽ cải thiện khi chi phí dự phòng sẽ giảm dần, tăng trưởng tín dụng và NIM được duy trì ở mức ổn định.

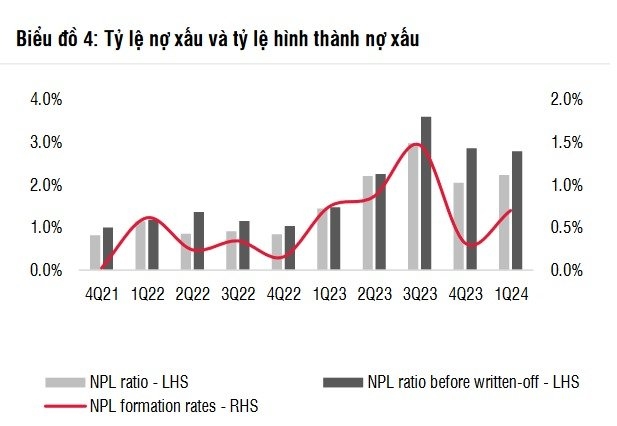

Trên thực tế, tương tự các ngân hàng cùng nhóm, tỷ lệ nợ xấu (NPL) của TPBank đã tăng từ 0,8% lên 2% trong năm 2023, kéo tỷ lệ trích lập lên mức 1,7% so với 1,2% cùng kỳ, chủ yếu do nhóm khách hàng cá nhân và SME (doanh nghiệp vừa và nhỏ) bị ảnh hưởng bởi suy giảm kinh tế và lãi vay tăng cao. Trong khi đó, tỷ lệ này ở các doanh nghiệp lớn vẫn giữ ở mức thấp 0,2%.

Ngoài ra, VIS Rating định vị an toàn vốn của TPBank ở mức “Trên trung bình” nhờ tỷ lệ vốn chủ sở hữu chung hữu hình/tổng tài sản có trọng số rủi ro đặt trên 10,7%, cao hơn trung bình ngành (10,2%) cùng tỷ lệ an toàn vốn CAR theo chuẩn Basel II là 12,4%, so với trung bình ngành là 11%.

Trong báo cáo phân tích, Chứng khoán SSI nhận định mặc dù tỷ lệ hình thành nợ xấu tăng lên 0,7% trong quý I/2024 (so với 0,3% trong quý IV/2023), các khoản nợ xấu phát sinh từ cho vay mua nhà (chiếm tỷ trọng lớn nhất) đang giảm tốc trong khi các khoản nợ xấu khác đến từ khoản vay mua ô tô và tiêu dùng có dấu hiệu tăng trở lại.

Ở mảng cho vay tiêu dùng, TPBank đã thu được 5.900 tỷ đồng và xử lý 1.100 tỷ đồng nợ xấu trong quý I/2024. Do đó, SSI cho rằng nợ xấu từ nhóm bán lẻ có thể tăng trong quý II/2024, nhưng tốc độ hình thành nợ xấu nhìn chung sẽ giảm tốc trong nửa cuối năm 2024 khi nền kinh tế phục hồi.

Rủi ro từ các khoản vay tái cơ cấu không quá đáng ngại với số dư chỉ khoản hơn 1.000 tỷ đồng (giảm 31% so với quý trước) tương đương với 0,5% tổng tín dụng tại thời điểm cuối quý I/2024, và đã được trích lập 100% dự phòng vào năm 2024.

Bên cạnh đó, do các khoản cho vay bán lẻ thường tạo ra NIM cao hơn, nên việc tín dụng nhóm này giảm tốc là nguyên nhân chính khiến NIM thu hẹp, trong khi các khoản cho vay doanh nghiệp thường có lãi suất cho vay thấp hơn do cạnh tranh trong ngành.

Mặc dù vậy, sang năm 2025, SSI ước tính NIM của TPBank sẽ tăng lên mức 3,77% nhờ nhu cầu tín dụng bao gồm khách hàng doanh nghiệp và bán lẻ sẽ vượt mức năm 2024.

Nhờ khả năng sinh lời cao, trong 5 năm qua, TPBank đã có thêm nguồn lực để duy trì trả cổ tức, tăng cường quy mô vốn và hỗ trợ tăng trưởng tín dụng ở mức cao, khoảng 20%/năm.

Tại cuộc họp ĐHĐCĐ năm 2024, TPBank đã bất ngờ công bố chi trả cổ tức năm 2023 với tỷ lệ lên tới 25% bằng tiền mặt và cổ phiếu, thuộc nhóm cao nhất ngành. Trước đó, tháng 4/2023, TPBank cũng đã chi gần 4.000 tỷ đồng để trả cổ tức tiền mặt cho cổ đông theo tỷ lệ 25% và phát hành gần 620 triệu cổ phiếu để trả cổ tức cho cổ đông hiện hữu với tỷ lệ hơn 39%.

Áp lực chủ yếu đến từ nhóm doanh nghiệp năng lượng tái tạo tại MB, nhóm SME trong xuất nhập khẩu và hàng không tại Sacombank cùng các khoản vay mua nhà cá nhân tại TPBank và HDBank.

Tài sản số đang trở thành cơ hội để doanh nghiệp trong nước mang ngoại tệ về Việt Nam, thay vì gắn mác đầu cơ, hay “mì ăn liền”.

Chủ tịch FiinGroup cho biết tổng giá trị huy động vốn cổ phần được thu hút bằng "tiền tươi" trên thị trường chứng khoán trong năm nay chắc chắn sẽ đạt kỷ lục chưa từng có trong lịch sử, vượt mức đỉnh năm 2021.

Tài sản số được cơ quan quản lý chọn làm kênh dẫn vốn minh bạch và được kiểm soát, nhằm phục vụ cho mục tiêu tăng trưởng của nền kinh tế trong tương lai.

Theo FiinGroup, chi phí vốn từ trái phiếu là yếu tố then chốt tạo nên sự ế đối lập giữa hai nhóm ngành ngân hàng và phi ngân hàng trong tháng 10.

Trước cảnh báo khẩn từ Airbus đêm 28/11 khiến 81/169 tàu bay tại Việt Nam phải cập nhật phần mềm điều khiển, các hãng hàng không đã lập tức kích hoạt phương án kỹ thuật "xuyên đêm", đảm bảo hoạt động khai thác bình thường trong ngày 29 - 30/11/2025.

Áp lực chủ yếu đến từ nhóm doanh nghiệp năng lượng tái tạo tại MB, nhóm SME trong xuất nhập khẩu và hàng không tại Sacombank cùng các khoản vay mua nhà cá nhân tại TPBank và HDBank.

Bách Hóa Xanh đã xuất hiện tại tỉnh Ninh Bình và dự kiến sẽ mở rộng ra các tỉnh, thành lân cận tại miền Bắc, hướng tới mục tiêu IPO vào năm 2028.

Hạ tầng khu công nghiệp sẽ không còn dừng lại ở việc cung cấp mặt bằng khi các nhà đầu tư FDI thế hệ mới đòi hỏi một hệ sinh thái toàn diện, đáp ứng các tiêu chuẩn xanh.

Tín chỉ carbon chất lượng cao là định hướng của Việt Nam nhằm phát triển kinh tế trên nền tảng phát thải thấp, đảm bảo lợi ích, củng cố uy tín quốc gia.

Ứng dụng AI có trách nhiệm, đặt con người làm trung tâm là những nguyên tắc cơ bản để biến AI trở thành năng lực cạnh tranh của doanh nghiệp

Chủ tịch HĐQT GC Food Nguyễn Văn Thứ lọt Top 30 Doanh nhân trẻ Việt Nam tiêu biểu 2025, khẳng định tầm nhìn bền bỉ trong lãnh đạo, chiến lược phát triển bền vững và vị thế nông sản Việt Nam trên bản đồ quốc tế.