Tiêu điểm

Khai thông huyết mạch nền kinh tế số

Trong bối cảnh nền kinh tế diễn biến chậm lại, sức mua giảm, hành vi tiêu dùng ngày một dịch chuyển sang môi trường số, đâu sẽ là những giải pháp mà các Fintech có thể mang lại, nhằm thúc đẩy dòng chảy của tiền trên thị trường?

Xây dựng nền tảng cho tài chính toàn diện

Nếu coi dòng tiền là huyết mạch của một doanh nghiệp, thì các Fintech hiện nay chính là huyệt mạch của nền kinh tế số.

Theo số liệu của Statista, Việt Nam hiện có hơn 260 Fintech trên cả nước. Sự thay đổi nhanh chóng về thói quen thanh toán của người dân, cùng với sự phát triển như vũ bão của thị trường thương mại điện tử đã mang lại cơ hội lớn cho các Fintech.

Trong đó, các Fintech thanh toán không tiền mặt đang phát huy ưu thế dẫn đầu, khi có gần 50 ví điện tử xuất hiện trên thị trường trong thời gian ngắn, duy trì được khoảng 3.300 tỷ đồng thanh toán, tính đến tháng 9/2023.

Số liệu được công bố bởi Ngân hàng Nhà nước trong 8 tháng đầu năm 2023 so với cùng kỳ năm 2022 cho thấy, thanh toán không tiền mặt đã tăng gần 50% về số lượng, qua kênh Internet tăng hơn 62%, qua kênh điện thoại di động tăng hơn 61%, và qua QR Code tăng gần 113%.

Thành quả này một phần đến từ nỗ lực của các Fintech hàng đầu Việt Nam, lần lượt là những cái tên quen thuộc như: MoMo, ZaloPay và ViettelPay, theo công ty nghiên cứu Decision Lab.

Tuy nhiên, trong bối cảnh nhu cầu về các dịch vụ tài chính của người dân ngày một nhiều, dư địa tăng trưởng của nền kinh tế số ngày một lớn, thì thanh toán không tiền mặt thôi là chưa đủ. “Trọng trách của các Fintech hiện nay còn là phổ biến và thúc đẩy tài chính toàn diện, để mọi người dân dễ dàng tiếp cận dịch vụ tài chính”, ông Nguyễn Bá Diệp - Đồng sáng lập MoMo nhấn mạnh.

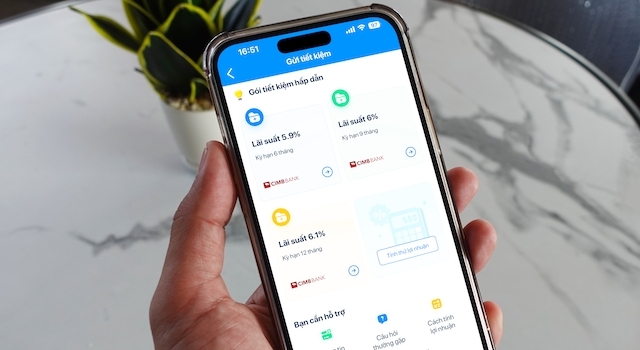

Theo ông Diệp, đó là lý do MoMo đang đóng vai trò là nền tảng để các ngân hàng, tổ chức tài chính cung cấp ra thị trường các sản phẩm tài chính đa dạng và thiết thực, đáp ứng hầu hết các nhu cầu tài chính cá nhân của người dùng với thao tác dễ dàng và chi phí hợp lý.

Các sản phẩm dịch vụ tài chính tiên phong của MoMo có thể kể đến như: ví trả sau, thanh toán khoản vay, mua bảo hiểm, tiết kiệm online, chứng chỉ quỹ, nhận tiền quốc tế…

Để cung cấp ra thị trường các dịch vụ tài chính với trải nghiệm tốt nhất, công nghệ đóng vai trò cốt lõi giúp MoMo khẳng định vị thế dẫn đầu. Fintech kỳ lân này đã đầu tư nghiêm túc vào trí tuệ nhân tạo (AI) từ những năm đầu thành lập.

Đặc biệt, MoMo đang đầu tư mạnh mẽ vào trí tuệ nhân tạo tạo sinh (Generative AI) - một trong những loại trí tuệ nhân tạo mang tính xu hướng trên thế giới hiện nay - nhằm gia tăng trải nghiệm cho người dùng, gia tăng hiệu quả cho các động vận hành.

Như việc MoMo sử dụng AI chấm điểm tin cậy người dùng; tối ưu hóa các tính năng định danh trực tuyến, chatbot; hỗ trợ các doanh nghiệp vừa và nhỏ, hoặc siêu nhỏ tại Việt Nam chuyển đổi số trong lĩnh vực bán lẻ một cách dễ dàng với chi phí cực thấp.

Bên cạnh đó, MoMo hiện là đối tác của hơn 70 tổ chức tài chính bao gồm: ngân hàng, công ty tài chính - bảo hiểm lớn trong và ngoài nước. MoMo cũng liên kết trực tiếp với 32 ngân hàng, cổng thanh toán NAPAS và hầu hết các tổ chức phát hành thẻ quốc tế.

Ông Nguyễn Bá Diệp cho biết, cảm hứng để xây dựng một nền tảng góp phần thúc đẩy tài chính toàn diện như MoMo hiện nay đến từ thế hệ trẻ - được xem là lực lượng nòng cốt thúc đẩy nền kinh tế số nước nhà, thông qua việc thay đổi thói quen sống, lan tỏa các thông điệp mới của Chính phủ, từ đó dẫn dắt cả xã hội theo xu hướng mới.

"Tôi tin rằng, trong quá trình chuyển đổi số, giới trẻ chính là nhóm người dùng chủ lực và là trụ cột trong việc phát triển lĩnh vực này dựa trên 3 yếu tố", Đồng sáng lập MoMo nói.

Thứ nhất, giới trẻ có khả năng tiếp thu thông tin công nghệ nhanh chóng. Thứ hai, giới trẻ thường xuyên sử dụng dịch vụ trực tuyến. Và thứ ba, giới trẻ có xu hướng chia sẻ trên các nền tảng mạng xã hội và hướng dẫn người thân sử dụng.

"Do đó, nếu chúng ta tập trung vào đối tượng từ 18-27 tuổi, quá trình thúc đẩy nền kinh tế số sẽ tiến triển nhanh hơn", ông Diệp “hiến kế”.

Chấp nhận thanh toán ở những doanh nghiệp quy mô nhỏ nhất

Nhìn sâu vào cơ cấu nền kinh tế Việt Nam, không chỉ có người tiêu dùng là động lực tăng trưởng, mà còn có một đối tượng đặc biệt quan trọng là nhóm các doanh nghiệp vừa và nhỏ, cho tới các doanh nghiệp siêu nhỏ (cửa hàng, hộ kinh doanh) vốn đang chiếm tới 97% tổng số doanh nghiệp trên cả nước.

Trong bối cảnh Việt Nam đang chuyển dịch sang nền kinh tế số, các giải pháp hỗ trợ chuyển đổi số, thanh toán, chấp nhận thanh toán cho nhóm doanh nghiệp này càng trở nên cấp thiết, và mở ra dư địa cho các Fintech thực sự nghiêm túc với mảng B2B.

“Trong suốt 5 năm qua, NextPay chỉ tập trung vào một mục tiêu duy nhất là mở rộng mạng lưới chấp nhận thanh toán tại Việt Nam lên gần 200.000 điểm, bao phủ tất cả các ngành nghề kinh doanh và địa bàn trên toàn quốc”, ông Nguyễn Hữu Tuất – CEO NextPay chia sẻ.

NextPay được thành lập từ năm 2013, là một thành viên trực thuộc hệ sinh thái NextTech. Đến nay, doanh nghiệp có quy mô hơn 1.000 nhân sự, với 24 văn phòng đại diện trên toàn quốc.

Sản phẩm chủ lực của NextPay xoay quanh các giải pháp chấp nhận thanh toán, từ thẻ nội địa, thẻ tín dụng, đến trả góp, phục vụ doanh nghiệp vừa và nhỏ. Điển hình là thiết bị thanh toán mPOS đã trở thành “người bạn” của hàng trăm ngàn cửa hàng, hộ kinh doanh trên toàn quốc.

Sau này, khi các hình thức thanh toán mới như chuyển khoản trên di động, QR Code, thanh toán chạm… ngày một phổ biến, NextPay đã cung cấp ra thị trường thêm nhiều giải pháp, thiết bị chấp nhận thanh toán, hỗ trợ bán hàng như: TingBox, N31, Mini SmartPOS, SmartPOS PRO.

Theo CEO Nguyễn Hữu Tuất, sở dĩ NextPay tập trung vào đa dạng các thiết bị, giải pháp chấp nhận thanh toán là bởi quan điểm bán hàng của các doanh nghiệp ngày nay đã dần thay đổi.

“Nếu trước đây doanh nghiệp chỉ tập trung vào việc tư vấn tốt để bán được hàng, thì giờ đây một khía cạnh khác cũng được khách hàng quan tâm nhiều hơn là trải nghiệm thanh toán. Yếu tố nhanh, tiện, đa dạng trong thanh toán sẽ được ưu tiên”, ông Tuất chia sẻ.

Chưa kể, trong bối cảnh sức mua giảm, tốc độ tiêu dùng chậm lại, câu hỏi đầu tiên mà nhiều khách hàng đặt ra hiện nay theo CEO NextPay, đó là ngân sách mua hàng sẽ được lấy từ đâu?

“Thẻ tín dụng và trả góp chắc chắn sẽ lên ngôi trong bối cảnh hiện tại. Nhưng không phải cửa hàng, hộ kinh doanh nào cũng đủ ngân sách để triển khai toàn bộ các hình thức chấp nhận thanh toán này. Do đó, NextPay mang tới cho họ một giải pháp tiện lợi, giá thành rẻ, lại nâng cao được trải nghiệm khách hàng”, vị CEO nhấn mạnh.

Bên cạnh đó, ông Tuất cho rằng, việc các doanh nghiệp tăng sử dụng các giải pháp chấp nhận thanh toán thẻ tín dụng và trả góp do NextPay cung cấp, cũng chính là một hình thức kích thích tiêu dùng, phần nào khơi thông dòng chảy của tiền trong nền kinh tế đang chậm lại.

Điều này phù hợp với khảo sát của Visa trong năm 2022, khi phần lớn các doanh nghiệp siêu nhỏ, nhỏ và vừa được hỏi đều đang xem xét chuyển sang sử dụng dịch vụ tài chính thế hệ mới, cũng như các giải pháp thanh toán hiện đại.

Với NextPay, ngoài mạng lưới chấp nhận thanh toán hàng đầu ở Việt Nam, Fintech này cũng đem tới cho các doanh nghiệp nhiều giải pháp chuyển đổi số thiết thực bao gồm: PosApp (quản lý bán hàng), NextPhar (quản lý nhà thuốc), MySpa (quản lý spa), MySalon (quản lý salon tóc), Vinvoice (hóa đơn điện tử)…

CEO Nguyễn Hữu Tuất cho biết, công ty đang hướng đến mục tiêu chuyển đổi số cho 1 triệu doanh nghiệp với gần 20 sản phẩm trong hệ sinh thái Next360 thuộc NextPay.

Giải nỗi nhức nhối nợ xấu, bùng nợ vay tiêu dùng

Bên cạnh điểm sáng là tỉ lệ thanh toán không tiền mặt gia tăng và mạng lưới chấp nhận thanh toán ngày càng được mở rộng, thì nền kinh tế Việt Nam cũng đang phải đối mặt với “nỗi nhức nhối” liên quan tới hoạt động cho vay tiêu dùng.

Theo Hiệp hội Ngân hàng Việt Nam, tính đến cuối tháng 9/2023, dư nợ cho vay tiêu dùng trên cả nước chỉ tăng khoảng 1,53% so với cuối năm 2022 - mức tăng rất thấp so với 5 năm qua. Đáng chú ý, tỷ lệ nợ xấu của các công ty tài chính đang có nguy cơ tăng trên 15%, trong khi từ năm 2018 đến năm 2022, tỷ lệ nợ xấu này chỉ trên/dưới 2%.

Lý giải về tỷ lệ nợ xấu cho vay tiêu dùng ngày càng tăng cao, ông Nguyễn Quốc Hùng - Tổng Thư ký Hiệp hội Ngân hàng cho rằng, ngoài những yếu tố khách quan với khó khăn chung của nền kinh tế, còn có những yếu tố chủ quan và rất nguy hiểm mà chưa có chế tài xử lý đó là khách hàng cố tình không trả nợ, thậm chí lập các hội nhóm rủ nhau "bùng nợ" trên mạng xã hội.

"Tất cả những điều trên làm cho hoạt động thu hồi nợ, đặc biệt là nợ tín dụng tiêu dùng của tổ chức tín dụng gặp rất nhiều khó khăn", Tổng thư ký hiệp hội ngân hàng nói.

Còn theo Phó Thống đốc Ngân hàng Nhà nước - ông Đào Minh Tú, thị trường cho vay tiêu dùng Việt Nam hiện còn nhiều tiềm năng phát triển, khi nhu cầu vay vốn tiêu dùng của người dân là rất lớn, đặc biệt là nhóm đối tượng những người yếu thế cần tiếp cận được các dòng vốn chính thức và tránh xa tín dụng đen.

Tất nhiên, lãnh đạo NHNN cũng thẳng thắn thừa nhận, cơ chế chính sách không có quy định siết chặt, khuôn khổ pháp lý chưa đủ rộng cho các công ty lĩnh vực này hoạt động.

Do đó, thay vì chờ đợi các cơ chế, chính sách mở đường, việc chủ động sáng tạo, xoay chuyển các mô hình cho vay tiêu dùng tại Việt Nam là rất cấp thiết. Đây được xem là thời cơ để các Fintech trong nền kinh tế phát huy vai trò tiên phong, dẫn dắt xu hướng tài chính tiêu dùng trong bối cảnh mới.

“Vùng xám của hoạt động cho vay tiêu dùng là chủ yếu cho vay tiền mặt, dẫn đến khó kiểm soát mục đích chi tiêu. Chưa kể, khách vay tiền dễ phát sinh nhu cầu tiêu dùng không chính đáng, càng đẩy tỉ lệ nợ xấu lên cao, khó thu hồi”, ông Nguyễn Ảnh Cường - CEO Fundiin nhận định.

Để giải quyết phần nào bài toán này, Fundiin đi tiên phong với mô hình Mua trước trả sau (BNPL) tại Việt Nam. Fintech này hợp tác với các doanh nghiệp bán lẻ hỗ trợ khách hàng được mua sản phẩm trước và chia thành nhiều kì hạn thanh toán sau đó với chi phí thấp, hoặc miễn lãi với những kì hạn ngắn.

Về cơ bản, mô hình BNPL khá giống với trả góp truyền thống, tập trung vào việc cho vay mua hàng với mục đích rõ ràng. Với BNPL, tiền được giải ngân trực tiếp cho bên bán, thay vì giải ngân cho người tiêu dùng.

“BNPL được thiết kế hướng tới khách hàng có mục đích vay tiêu dùng cụ thể, nên hạn chế phần nào những rủi ro trong việc trả nợ, cũng như các đối tượng lợi dụng việc vay tiền cho những mục đích không chính đáng”, CEO Fundiin nói.

Sau gần 5 năm triển khai, ông Cường tự tin tỉ lệ nợ xấu tại Fundiin thấp hơn tỉ lệ trung bình ngành tài chính tại Việt Nam. Trung bình, mỗi giao dịch qua Fintech này rơi vào 2 triệu đồng.

“Bí quyết để Fundiin duy trì được ngưỡng an toàn là đẩy mạnh những ngành hàng như: thời trang, mỹ phẩm… Vì người ta có thể bùng nợ điện thoại, xe máy, chứ ít người bùng nợ bộ quần áo, hay thỏi son”, ông Cường chia sẻ.

Bên cạnh đó, là Fintech dẫn đầu mảng BNPL, Fundiin tập trung vào yếu tố cốt lõi là công nghệ, dữ liệu, giúp người dùng được mở tài khoản, xét duyệt khoản vay mua trước trả sau nhanh chóng, nhưng vẫn đảm bảo được tỉ lệ an toàn, cũng như tính minh bạch.

“So với hình thức cho vay tiêu dùng, trả góp truyền thống, khách hàng của Fundiin chỉ cần chụp 3 tấm ảnh và mất chưa tới 3 phút cho một món đồ mua trước trả sau”, CEO Fundiin diễn giải.

Ông Nguyễn Ảnh Cường gọi đây là một trải nghiệm mua sắm “tuyệt vời”, thông qua rất nhiều lần nâng cấp thuật toán, công nghệ định danh, phân tích dữ liệu lớn, quản trị rủi ro, mà chỉ các Fintech ngày nay mới thực hiện được.

Vị CEO tiết lộ, trong 2 năm gần nhất, số lượng và giá trị giao dịch thông qua Fundiin đã tăng trưởng 5 lần, trở thành đối tác của hơn 600 nhà bán lẻ trên cả nước.

Tới đây, Fundiin đặt mục tiêu chiếm thị phần lớn tại Việt Nam trong năm 2024, cũng như hợp tác với các công ty tài chính có nguồn vốn mạnh phục vụ nhu cầu mua trước trả sau. Fintech này tham vọng sẽ tiến ra khu vực Đông Nam Á trong năm 2025, bắt đầu với những thị trường như: Indonesia và Philippines.

Thu hẹp khoảng cách giữa ngân hàng và fintech

HBA đưa blockchain và tài sản số vào cuộc sống

Năm 2025 đánh dấu bước chuyển mình của Việt Nam, khi đưa blockchain và tài sản số từ 'vùng xám' vào ứng dụng thực tiễn, với khung pháp lý rõ ràng.

Bộ Tài chính trình phương án mới về thuế hộ kinh doanh

Dự thảo lần hai của Bộ Tài chính xác lập rõ mốc doanh thu làm căn cứ xác định nghĩa vụ thuế hộ kinh doanh, đồng thời mở rộng lựa chọn phương pháp tính thuế thu nhập cá nhân theo quy mô và đặc thù hoạt động.

Quảng Ninh và bài toán giữ chuẩn mực cao trong cuộc đua PCI

Việc Quảng Ninh lùi xuống vị trí thứ hai sau 7 năm dẫn đầu bảng xếp hạng PCI cho thấy sự chuyển động mới trong cuộc cạnh tranh về chất lượng điều hành kinh tế.

Hấp lực mới cho điện gió ngoài khơi tăng tốc

Nghị quyết mới của Quốc hội về cơ chế, chính sách phát triển năng lượng quốc gia giai đoạn 2026–2030 được xem là cú hích quan trọng với điện gió ngoài khơi – lĩnh vực vốn nằm chờ nhiều năm vì vướng cơ chế, thẩm quyền và giá điện.

Ngành hàng không tiếp tục tăng trưởng ấn tượng trong năm 2025

Hoạt động khai thác của các hãng hàng không trong năm 2025 tiếp tục tăng trưởng mạnh so với năm 2024.

Cận cảnh chuyến bay thương mại đầu tiên hạ cánh sân bay Long Thành

Hoạt động này có ý nghĩa quan trọng trong việc đánh giá lần cuối các điều kiện khai thác, chuẩn bị cho chuyến bay chính thức dự kiến hạ cánh vào ngày 19/12 tới.

MSB hỗ trợ đến 200 tỷ đồng cho doanh nghiệp các ngành trọng điểm

Với giải pháp tài trợ chuyên biệt dựa trên sự am hiểu sâu sắc cùng nhiều ưu đãi từ MSB, doanh nghiệp các ngành trọng điểm sẽ chủ động dòng vốn, tối ưu chi phí và nâng cao năng lực cạnh tranh trong bối cảnh thị trường nhiều biến động.

HBA đưa blockchain và tài sản số vào cuộc sống

Năm 2025 đánh dấu bước chuyển mình của Việt Nam, khi đưa blockchain và tài sản số từ 'vùng xám' vào ứng dụng thực tiễn, với khung pháp lý rõ ràng.

FE Credit đồng hành cùng người dân vùng lũ trên hành trình 'hồi sinh' cuộc sống

Những ngày sau bão lũ, khi rất nhiều con đường ở các vùng miền Bắc và miền Trung vẫn còn lấm lem bùn đất, anh Hùng - nhân viên FE Credit tại khu vực Thái Nguyên lại tiếp tục chuyến đi quen thuộc là chạy xe vào từng thôn xóm để tiếp cận từng khách hàng bị ảnh hưởng nặng bởi thiên tai. Chiếc xe máy lấm lem bùn đất nhưng anh vẫn kiên trì, bởi theo lời anh kể, “Đây là lúc khách hàng cần mình nhất”.

Cổ phiếu TCX tăng mạnh sau khi được quỹ VNM ETF mua mới

Khoảng 6,4 triệu cổ phiếu TCX sẽ được MVIS Vietnam Local Index, chỉ số cơ sở của Vaneck Vectors Vietnam ETF (VNM ETF) mua mới trong quý IV/2025.

SHB nhận giải ngân hàng xuất sắc về đổi mới sáng tạo

Vừa qua, trong khuôn khổ hội nghị tổ chức thành viên năm 2025 của Công ty cổ phần Thanh toán quốc gia Việt Nam (NAPAS) diễn ra tại Phú Quốc, SHB đã được vinh danh với giải thưởng “Ngân hàng dẫn đầu trong triển khai các dự án mang tính đổi mới - Outstanding Bank with Innovative Service”. Giải thưởng ghi nhận nỗ lực tiên phong của SHB trong phát triển các giải pháp thanh toán số đột phá, thúc đẩy xu hướng không tiền mặt tại Việt Nam.

La Tiên Villa được vinh danh tại giải thưởng bất động sản châu Á lần thứ 20

La Tiên Villa đã vượt qua nhiều tên tuổi trong khu vực để xuất sắc giành chiến thắng ở hạng mục "Best Housing/ Landed Architectural Design (Asia)".